Специальные налоговые режимы представляют собой набор льгот и преимуществ для определенных категорий налогоплательщиков. Они разработаны с целью снижения налоговой нагрузки на определенные отрасли экономики или группы предпринимателей. Включение предприятий в специальные налоговые режимы может стимулировать развитие этих отраслей и улучшение экономического климата в стране.

Специальные налоговые режимы могут включать в себя сниженные ставки налога, особые правила исчисления и уплаты налогов, освобождение от некоторых видов налогов или уменьшение срока уплаты. Такие режимы могут быть доступны для малого и среднего бизнеса, социально ориентированных предприятий, высокотехнологичных компаний и других категорий налогоплательщиков.

Специальные налоговые режимы обычно предоставляются на основании закона или постановления правительства. Их внедрение требует подробного анализа и рассмотрения финансовых и экономических последствий. Важно учесть, что специальные налоговые режимы могут быть временными или постоянными, и их применение может зависеть от уровня доходов или других параметров предприятий.

Особенности специальных налоговых режимов

Специальные налоговые режимы представляют собой особую систему налогообложения, разработанную для определенных категорий предпринимателей. Они предназначены для упрощения процедуры уплаты налогов и снижения налоговой нагрузки на малые и средние предприятия.

Одной из особенностей специальных налоговых режимов является возможность применения упрощенной системы налогообложения. Это позволяет снизить объем административной работы и упростить ведение бухгалтерии. В рамках упрощенной системы предприниматели могут выбирать между патентной системой налогообложения, единным налогом на вмененный доход и единым налогом на вмененный доход для отдельных видов деятельности.

Другой особенностью специальных налоговых режимов является возможность применения специальных налоговых льгот и освобождений. В зависимости от выбранного режима предпринимателям может быть предоставлено освобождение от уплаты определенных налогов или возможность уменьшить налоговую базу.

Важной особенностью специальных налоговых режимов является также учет особенностей деятельности предприятий. Режимы налогообложения могут быть разработаны с учетом специфики определенных отраслей или видов предпринимательской деятельности. Например, для сельскохозяйственных предприятий может быть установлен особый налоговый режим, учитывающий особенности сельскохозяйственного производства.

Кроме того, специальные налоговые режимы предоставляют возможность предпринимателям получить дополнительные стимулы для развития бизнеса. Например, могут быть предоставлены налоговые каникулы, льготные ставки налогов и другие меры, способствующие развитию предпринимательской активности и привлечению инвестиций.

Особенности специальных налоговых режимов могут различаться в зависимости от страны и законодательства. Важно учитывать требования, правила и условия, установленные для каждого конкретного режима, чтобы корректно применять специальные налоговые режимы и избегать нарушений в сфере налогового права.

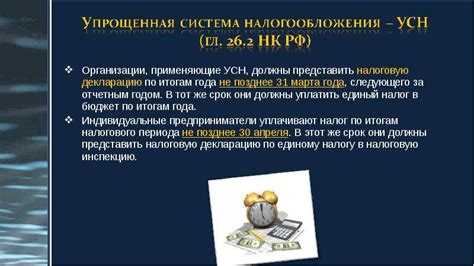

Упрощенная система налогообложения

Упрощенная система налогообложения представляет собой специальный налоговый режим, который позволяет индивидуальным предпринимателям и некоторым организациям платить налоги по упрощенной схеме. Она была введена для упрощения процедуры налогообложения и снижения налоговой нагрузки на малые и средние предприятия.

Основными преимуществами упрощенной системы налогообложения являются:

- Упрощенная процедура учета и отчетности

- Снижение налоговой нагрузки

- Отсутствие необходимости ведения сложного бухгалтерского учета

- Возможность применения особых налоговых льгот и преференций

Упрощенная система налогообложения включает в себя два режима: единый налог на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН). ЕНВД предназначен для определенных видов деятельности, таких как торговля, услуги и производство. УСН применяется для предпринимателей, у которых доходы не превышают установленный лимит и которые не имеют филиалов и собственного персонала.

При применении упрощенной системы налогообложения предпринимателю необходимо уплатить налог на основе установленной ставки от доходов либо от вмененного дохода. Он освобождается от уплаты ряда налогов, таких как НДС, налог на имущество и некоторые другие. При этом налоговая отчетность ведется по существенно упрощенной форме.

Упрощенная система налогообложения является отличной альтернативой для малого и среднего бизнеса, позволяющей сократить расходы на налоги и упростить ведение финансового учета. Однако перед применением данного режима необходимо тщательно изучить его особенности и условия применения, чтобы избежать налоговых проблем в будущем.

Единый налог на вмененный доход

Уплата налога производится путем взимания фиксированной суммы или определенного процента от дохода, рассчитанного на основании вмененных показателей. Этот режим позволяет снизить налоговые обязательства и упростить учет и отчетность.

Включение в состав облагаемого дохода налога на вмененный доход предоставляет ряд преимуществ для предпринимателя:

- Фиксированная сумма налога позволяет планировать затраты и уменьшить риски;

- Уменьшение налоговых обязательств может улучшить финансовое положение предприятия;

- Упрощенная система учета и отчетности экономит время и ресурсы;

- Упрощенные требования к учету расходов и налоговому учету;

- Возможность применения сниженных налоговых ставок относительно общей системы налогообложения.

Однако следует отметить, что данная система имеет и свои недостатки. Отсутствие возможности применять налоговые льготы и вычеты, упрощенная система учета и отчетности могут ограничить возможности предприятия и повлиять на его конкурентоспособность.

Единый налог на вмененный доход является одним из специальных налоговых режимов, предоставляющим упрощенную систему налогообложения для отдельных категорий предпринимателей в целях стимулирования предпринимательской активности и развития малого и среднего бизнеса.

Единый сельскохозяйственный налог

Основными преимуществами ЕСХН являются:

- Плата в размере фиксированного процента от доходов, что упрощает расчеты и позволяет избежать сложностей с их учетом;

- Отсутствие необходимости ведения бухгалтерии, в том числе подготовки и сдачи отчетности;

- Упрощенный порядок определения налогооблагаемой базы;

- Возможность применения налоговых льгот, например, освобождения от уплаты налога на имущество или землю.

Таблица ниже показывает процент ЕСХН в зависимости от вида сельскохозяйственной деятельности:

| Вид деятельности | Ставка ЕСХН |

|---|---|

| Растениеводство | 6% |

| Животноводство | 15% |

| Смешанное сельское хозяйство | 15% |

Также следует отметить, что ЕСХН устанавливает ограничения на максимальный объем доходов организации в течение года. Если этот объем превышает установленный порог, предпринимателю или фермеру будет необходимо перейти на общую систему налогообложения.

Единый сельскохозяйственный налог является важным инструментом поддержки сельского хозяйства и позволяет предпринимателям и фермерам более гибко управлять своими налоговыми обязательствами.

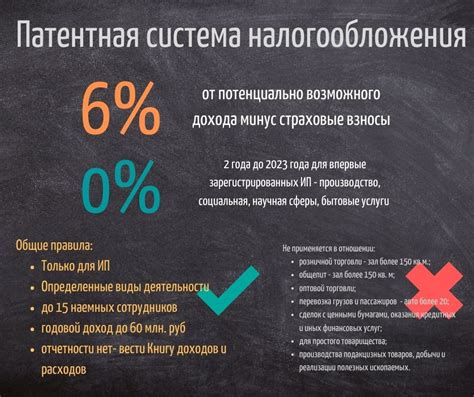

Патентная система налогообложения

Основным преимуществом патентной системы является фиксированная сумма налога, которую плательщик должен уплатить ежемесячно или ежеквартально. Размер этой суммы определяется и зависит от вида деятельности индивидуального предпринимателя.

Плательщики налогов, выбравшие патентную систему налогообложения, освобождаются от уплаты подоходного налога и взносов на социальные нужды. Также им не требуется вести учет доходов и расходов, составлять отчетность и платить НДС.

Важно отметить, что патентная система налогообложения имеет свои ограничения. Она не применима для всех видов деятельности, и на нее могут претендовать только отдельные категории предпринимателей. При этом, использование патентной системы не гарантирует полной защиты от проверок со стороны налоговой службы.

Патентная система налогообложения – это удобная и простая форма оплаты налогов, которая может быть доступна для определенных категорий предпринимателей. Этот налоговый режим позволяет существенно упростить учет и уплату налогов, а также сократить время и ресурсы, затрачиваемые на эти процедуры.

Упрощенная система налогообложения для самозанятых

При переходе на УСН самозанятые не обязаны вести отдельный учет для налогообложения. Вместо этого им необходимо платить ежемесячные страховые взносы в Пенсионный фонд и Фонд социального страхования. Размер страховых взносов зависит от полученного дохода.

По УСН самозанятые освобождаются от уплаты большинства налогов, включая налог на прибыль организаций и НДС. Они также освобождаются от ведения бухгалтерии и представления отчетности в налоговые органы.

Однако, самозанятые, уплачивая страховые взносы, получают право на определенные социальные льготы, такие как обеспечение пенсией и медицинским обслуживанием. Они также могут пользоваться другими государственными услугами и выплатами в случае временной нетрудоспособности или беременности и родов.

УСН для самозанятых позволяет физическим лицам легально заниматься предпринимательской деятельностью, минимизируя налоговую и бухгалтерскую нагрузку. Этот режим особенно популярен среди фрилансеров, так как предоставляет простой и удобный способ уплаты налогов и получения социального обеспечения.

Особые налоговые режимы для малого и среднего бизнеса

Один из основных налоговых режимов для малого и среднего бизнеса – Упрощенная система налогообложения (УСН). Этот режим предоставляет предпринимателям упрощенные правила учета и уплаты налогов, а также минимальные ставки налогообложения.

Для малого бизнеса также существует специальная система налогообложения – Единый налог на вмененный доход (ЕНВД). Предприниматели, использующие ЕНВД, уплачивают налог в виде фиксированного процента от величины дохода, вменяемого государством. Это позволяет снизить учетные расходы и упростить налоговую декларацию.

Еще одним особым налоговым режимом для субъектов малого и среднего бизнеса является Патентная система налогообложения. Предприниматели, работающие по патентной системе, уплачивают налог на основе фиксированной суммы, установленной для каждого отдельного вида предпринимательской деятельности.

Также, для того чтобы стимулировать предпринимательство, малому и среднему бизнесу предоставляются налоговые каникулы. В течение определенного периода времени или в первые годы деятельности, предпринимателям необходимо уплачивать уменьшенный налоговый взнос или освобождаться от некоторых налоговых платежей.

Особые налоговые режимы для малого и среднего бизнеса способствуют упрощению процесса учета и уплаты налогов, а также снижению налоговых обязательств. Они помогают развитию предпринимательства, увеличению конкурентоспособности и поддержке малого и среднего бизнеса в целом.