Срок возврата кредита до востребования является одним из основных аспектов, неизбежно возникающих при оформлении кредита. Это время, в течение которого заемщик должен полностью вернуть ссуженные деньги, а также оплатить проценты за использование кредитных средств.

Значение срока возврата кредита до востребования тесно связано как с финансовой нагрузкой на заемщика, так и с хозяйственными интересами кредитора. Для заемщика это время является периодом на планирование своих личных финансовых ресурсов, включая поиск дополнительных источников дохода для погашения кредита. Кредитор же, в свою очередь, рассчитывает на своевременный и полный возврат суммы займа, что позволяет ему планировать свою деятельность и обеспечивать устойчивость финансовых потоков.

Длительность срока возврата кредита до востребования обычно зависит от суммы займа, типа кредита, финансового положения заемщика, а также от условий, предлагаемых кредитором. При выборе срока возврата необходимо учесть свою финансовую возможность полностью погасить задолженность в установленные сроки, чтобы избежать штрафных санкций, а также сохранить свой кредитный рейтинг и надежность в глазах кредиторов.

Аспекты срока возврата кредита до востребования

Этот срок обычно определяется в договоре и может быть выражен в днях, неделях, месяцах или даже годах. Важно принимать во внимание, что чем короче срок возврата, тем выше процентная ставка может быть предложена заемщику. Кредиторы часто рассматривают кредиты до востребования как краткосрочные финансовые инструменты.

Одним из аспектов срока возврата является возможность досрочного погашения займа. Такая возможность позволяет заемщику вернуть кредит раньше установленного срока. Досрочное погашение может быть выгодным для заемщика, так как это позволяет ему избежать лишних процентов по кредиту.

Важно помнить, что срок возврата кредита до востребования имеет прямое отношение к риску и надежности займа. Чем дольше срок возврата, тем больше времени у заемщика на возврат долга и тем меньше риск невыполнения обязательств. Однако более длительный срок возврата может привести к увеличению общей суммы выплаты по кредиту из-за учета процентов и комиссий.

В целом, срок возврата кредита до востребования является важным аспектом для заемщика и кредитора. Заемщик должен тщательно изучить условия кредита и рассмотреть возможность его досрочного погашения, а кредитор должен учитывать риски и потенциальную надежность займа в зависимости от срока его возврата.

Значение срока возврата

Краткосрочные кредиты до востребования с более коротким сроком возврата обычно имеют более высокую процентную ставку, но заемщик может погасить свой долг быстрее, что позволяет избежать дополнительных выплат по процентам. Такие кредиты обычно предоставляются для краткосрочных расходов, таких как ремонт автомобиля или покупка бытовой техники.

Долгосрочные кредиты до востребования, срок возврата которых составляет несколько лет, предоставляют заемщику больше гибкости в планировании своих финансов. Чем дольше срок возврата, тем меньше ежемесячные выплаты, что позволяет заемщику легче вписать их в свой бюджет. Однако, следует помнить, что чем дольше срок возврата, тем больше общая сумма выплат по кредиту.

Значение срока возврата также может зависеть от целей заемщика. Например, если человек берет кредит на покупку недвижимости, то вполне может позволить себе долгосрочный кредит с более длительным сроком возврата. Однако, если цель кредита – это покрытие неотложных расходов, то краткосрочный кредит с более коротким сроком возврата может быть предпочтительнее.

Влияние срока возврата на процентную ставку

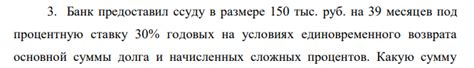

Срок возврата кредита до востребования имеет значительное влияние на процентную ставку, которую заемщик должен выплатить. Чем краткосрочнее срок возврата, тем выше обычно процентная ставка.

Банки рассматривают краткосрочные кредиты как более рисковые, поскольку заемщик обязан выплатить сумму ссуды в короткий срок. Если заемщик не в состоянии вернуть ссуду вовремя, банк может столкнуться с проблемами вовремя получения суммы долга.

В связи с этим, банки обычно предлагают более высокие процентные ставки для краткосрочных кредитов, чтобы компенсировать возможный риск. С другой стороны, долгосрочные кредиты обычно имеют более низкие процентные ставки, так как заемщик имеет больше времени для возврата ссуды и банк имеет меньшие риски.

| Срок возврата | Процентная ставка |

|---|---|

| Краткосрочный (до 1 года) | Высокая |

| Среднесрочный (1-5 лет) | Умеренная |

| Долгосрочный (более 5 лет) | Низкая |

Важно понимать, что процентная ставка не является единственным фактором, определяющим выбор кредита. Заемщику также следует учитывать свои возможности и финансовые цели при выборе срока возврата кредита.

Конечно, банки могут иметь различные условия и ставки для каждого случая, поэтому рекомендуется провести детальное исследование и сравнить предложения разных банков перед принятием решения о выборе кредита.

Отношение банков к сроку возврата

Банки стремятся к тому, чтобы клиенты возвращали кредитные средства в установленные сроки, так как это позволяет им обеспечить свою финансовую устойчивость и стабильность. Поэтому они уделяют большое внимание этому вопросу и четко регламентируют сроки возврата.

Банки предлагают клиенту удобные сроки для возврата кредита, учитывая его финансовые возможности и условия кредитного договора.

Однако, если клиент не возвращает кредитные средства в срок, банк применяет меры, предусмотренные правовыми нормативами и кредитным договором. Это может включать начисление штрафных санкций или даже обращение в суд с иском о взыскании долга.

Чтобы избежать нежелательных последствий по поводу просрочки возврата кредита, необходимо строго соблюдать сроки, указанные в кредитном договоре. В случае возникновения финансовых трудностей, важно своевременно обратиться в банк и урегулировать ситуацию.

За своевременное и добросовестное исполнение обязательств по возврату кредита банки относятся с пониманием и готовы предоставить дополнительные льготы клиентам.

В целом, отношение банков к сроку возврата является строго регламентированным и направлено на обеспечение финансовой устойчивости и защиты интересов всех сторон.

Как выбрать оптимальный срок возврата

Существует несколько факторов, которые стоит учесть при выборе срока возврата кредита:

- Ваша финансовая стабильность: При выборе срока возврата следует учитывать вашу способность погасить кредитные обязательства. Если вы находитесь в стабильном финансовом положении и у вас есть достаточное количество дохода, вы можете рассмотреть опцию более короткого срока возврата.

- Сумма кредита: Величина кредита также влияет на выбор срока возврата. Если вы берете крупную сумму, возможно, вам потребуется более длительный срок для удобной выплаты.

- Процентная ставка: Процентная ставка является ключевым фактором, который следует учесть при выборе срока возврата. Более длительный срок может означать большие расходы на проценты, однако с более коротким сроком возврата вы можете значительно сэкономить на процентных платежах.

- Индивидуальные обстоятельства: Ваши индивидуальные обстоятельства, такие как возраст, финансовые цели и планы на будущее, также могут повлиять на выбор оптимального срока возврата.

Важно провести тщательный анализ своей финансовой ситуации и рассмотреть все возможные варианты перед принятием решения о сроке возврата кредита. Обратитесь к финансовому консультанту или банковскому специалисту, чтобы получить рекомендации, основанные на вашей уникальной ситуации.

Помните, что выбор срока возврата кредита является ответственным решением, которое может существенно повлиять на вашу финансовую стабильность в будущем. Поэтому будьте внимательны и осознанно рассчитывайте свои возможности.