Налог на доходы физических лиц (НДФЛ) является одним из обязательных платежей, которые работники обычно платят из своей заработной платы. Однако существует несколько случаев, когда определенные доходы не облагаются НДФЛ при расчете зарплаты. Знание этих особенностей позволяет уменьшить сумму налога и налоговые отчисления.

Доходы, не облагаемые НДФЛ, включают в себя:

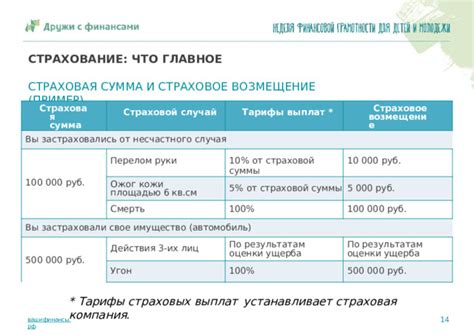

- Страховые выплаты. Если страховая выплата была получена по страховому договору, относящемуся к отменяемому виду страхования, она не облагается НДФЛ. В этих случаях работник может получить полную страховую выплату без вычета налога, что позволяет существенно увеличить ее размер.

- Проценты по банковским вкладам. Если работник получает проценты по своему банковскому вкладу, то они также не облагаются НДФЛ. При этом, необходимо иметь в виду, что если сумма процентов превышает определенный порог, их все же необходимо будет указать в налоговой декларации.

- Доходы от продажи недвижимости. Если работник продал свою недвижимость, то сумма дохода от продажи не облагается НДФЛ, если он продал ее не ранее трех лет со дня приобретения. Это правило помогает снять дополнительную налоговую нагрузку с продавца недвижимости.

Зная эти особенности, можно существенно снизить налоговую нагрузку при расчете зарплаты и избежать некоторых налоговых отчислений. Однако необходимо помнить, что при любых изменениях в законодательстве следует обратиться за консультацией к профессиональному налоговому консультанту.

Почему выгодно знать, что не облагается НДФЛ при расчете зарплаты?

Знание того, что не облагается НДФЛ при расчете зарплаты, может быть выгодным как для работника, так и для работодателя. Расчет заработной платы может включать различные выплаты и компенсации, которые не подлежат налогообложению.

Во-первых, для работника это означает получение большей суммы на руки. Если знать, какие выплаты не облагаются НДФЛ, то можно получить больше денег в конечном итоге.

Например, в некоторых случаях не облагается НДФЛ выплата компенсации за проезд на работу и обратно, или выплата ежемесячного пособия по беременности и родам. Работникам также могут быть выплачены компенсации за использование личного автомобиля или дополнительные выплаты в связи с исполнением сложных задач. Знание этих нюансов поможет работнику получить максимальный размер выплаты, не подвергая ее обложению НДФЛ.

Во-вторых, знание того, что не облагается НДФЛ при расчете зарплаты, может быть выгодным и для работодателя. Зачастую работодатели могут сэкономить на выплатах, которые не подлежат обложению НДФЛ, и предлагать их сотрудникам в качестве дополнительных льгот или бонусов за хорошую работу.

Таким образом, обладая знаниями о том, что не облагается НДФЛ при расчете зарплаты, можно получить дополнительные финансовые выгоды и улучшить финансовое положение как для себя, так и для работодателя.

Освобождение от налогообложения

Основная часть заработной платы, получаемой работником, обычно облагается НДФЛ (налогом на доходы физических лиц). Однако существует ряд случаев, когда определенные категории доходов работника могут быть освобождены от налогообложения.

Вот некоторые из основных случаев освобождения от уплаты НДФЛ:

| Категория дохода | Порядок освобождения |

|---|---|

| Стипендии | Студенческие стипендии, а также иные доходы, полученные в рамках образовательного процесса, освобождаются от налогообложения. |

| Двойное налогообложение | Если доход работника уже облагается налогом в другой стране, может быть применено соглашение об избежании двойного налогообложения, что освободит работника от уплаты НДФЛ в России. |

| Компенсации и пособия | Некоторые компенсации и пособия (например, компенсация за использование личного автомобиля или пособие по уходу за ребенком) могут быть освобождены от налогообложения. |

| Премии и награды | Некоторые премии и награды, получаемые работником, могут быть освобождены от налогообложения, если они соответствуют определенным критериям (например, премии в области науки и культуры). |

Важно отметить, что освобождение от налогообложения действует только для указанных категорий доходов и требует соответствия определенным условиям. Также стоит учесть, что налоговое законодательство может регулярно меняться, поэтому необходимо быть внимательным к последним изменениям и консультироваться с профессионалами в области налогообложения.

Расчет зарплаты без учета налога на доходы физических лиц

Первым случаем, когда НДФЛ на зарплату не облагается, является получение дохода в размере минимальной заработной платы. В соответствии с действующим законодательством, НДФЛ не взимается с доходов, которые не превышают установленную минимальную заработную плату.

Вторым случаем, когда НДФЛ не удерживается с зарплаты, является выплата единовременного пособия работнику. Например, компенсацию за неиспользованный отпуск, вознаграждение за выполнение особо важного задания или иную выплату, связанную с трудовой деятельностью.

Третий случай, когда НДФЛ не облагается, это получение доходов отрывными кусками в течение периода менее одного месяца. Например, если работник получает еженедельную выплату, то НДФЛ не удерживается с каждой выплаты и общая сумма за период не облагается налогом. Это касается временной неполной занятости, сезонной работы и других случаев, когда трудовые отношения не продолжительны.

Однако, несмотря на то, что в указанных случаях НДФЛ не удерживается с зарплаты, это не означает, что эти доходы являются налогово-невозмещаемыми. В дальнейшем, при подаче декларации по налогу на доходы физических лиц, необходимо указывать эти доходы и выполнять все необходимые налоговые обязательства.

Необходимые условия для освобождения от НДФЛ

- Уплата НДФЛ не требуется при наличии соответствующего основания, установленного налоговым законодательством.

- Освобождение от НДФЛ возможно при получении дохода, не облагаемого налогом. К таким доходам относятся выплаты по социальному обеспечению, материальной помощи, пособиям на детей, стипендии и другие аналогичные выплаты.

- Еще одним условием для освобождения от НДФЛ является наличие различных льгот и льготных выплат, предусмотренных законодательством.

- Также, в случае получения дохода, который является облагаемым НДФЛ, можно воспользоваться налоговыми вычетами, которые позволяют уменьшить сумму налога, подлежащего уплате.

Важно знать, что освобождение от НДФЛ должно быть правомерным и соответствовать закону. Соблюдение всех вышеперечисленных условий позволит избежать уплаты налога или снизить его сумму.

Не подлежит налогообложению сумма страховых выплат

В рамках налогового законодательства Российской Федерации, страховые выплаты, получаемые физическим лицом в результате наступления страхового случая, не подлежат обложению НДФЛ.

Страховые выплаты могут быть получены в различных ситуациях – в случае гибели или инвалидности застрахованного, повреждения имущества, заболевания и прочих обстоятельствах, предусмотренных договором страхования. Как правило, страховая компания выплачивает сумму страхового возмещения на основании заключенного страхового полиса и документов, подтверждающих наступление страхового случая.

Такие платежи по своей природе являются компенсацией физическому лицу за последствия страхового случая, и согласно налоговому кодексу РФ, не являются объектом налогообложения. Это означает, что сумма страховых выплат не учитывается при расчете налога на доходы физических лиц (НДФЛ).

Однако, стоит отметить, что данное правило применяется только к страховым выплатам, полученным физическим лицом, а не к доходам страховых организаций. Страховые компании все же являются налогоплательщиками и обязаны уплачивать налоги на прибыль.

Также следует отметить, что сумма страховой выплаты может быть ограничена законом или условиями договора страхования. При получении выплаты рекомендуется ознакомиться с условиями договора и обратиться к специалистам, чтобы уточнить права и возможности получателя страховых выплат.

Преимущества выплат без уплаты налога

Существует ряд случаев, когда сотрудник может получить выплаты без уплаты НДФЛ, что позволяет ему значительно увеличить свой доход. Вот несколько преимуществ, которые связаны с такими выплатами:

Увеличение располагаемого дохода

Отсутствие уплаты НДФЛ позволяет сотруднику сохранить большую часть своего заработка, что в свою очередь позволяет увеличить его располагаемый доход. Это может быть особенно полезно в тех случаях, когда сотрудник нуждается в большей финансовой свободе.

Стимулирование работы

Получение выплат без уплаты НДФЛ может служить стимулом для сотрудника работать более эффективно и усердно. Без необходимости платить налоги, он может быть более мотивирован достигать лучших результатов, что в конечном итоге может привести к повышенной производительности.

Отсутствие дополнительных обязательств

Когда сотрудник получает выплаты без уплаты НДФЛ, он также избегает дополнительных обязательств, связанных с оформлением и подачей налоговых деклараций и прочих процедур налогового учета. Это дает ему возможность сэкономить время и упростить свою финансовую деятельность, что может быть особенно полезно для занятых людей.

Безопасность и анонимность

Наиболее очевидным преимуществом получения выплат без уплаты НДФЛ является возможность сохранить конфиденциальность своих доходов. Без учета налоговых данных, сотрудник может чувствовать себя более безопасным и защищенным.

Важность знания определений и документов

Для правильного расчета зарплаты и определения того, что не облагается НДФЛ, важно иметь хорошее понимание определений и документов, связанных с налогообложением.

Одним из ключевых определений является понятие "доход" - это любая денежная или натуральная выгода, полученная налогоплательщиком, и облагаемая налогом на доходы физических лиц.

Также необходимо знать, что определенные виды дохода не облагаются НДФЛ. К таким доходам относятся:

- Доходы от продажи личного имущества - если сумма полученного дохода от продажи не превышает установленный законодательством порог;

- Дивиденды и проценты - доходы от владения акциями и другими ценными бумагами, а также от сберегательных и кредитных счетов;

- Наследство и дарение - доход, полученный в результате наследования или передачи имущества в дар;

- Страховые выплаты - суммы компенсации, полученные по страхованию жизни, здоровья или имущества;

- Расходы на обучение и медицину - некоторые виды расходов на обучение и медицинское обслуживание могут быть исключены из дохода;

- Социальные выплаты и пособия - такие доходы, как пособия по безработице, материнское и детское пособия, обычно не облагаются налогом.

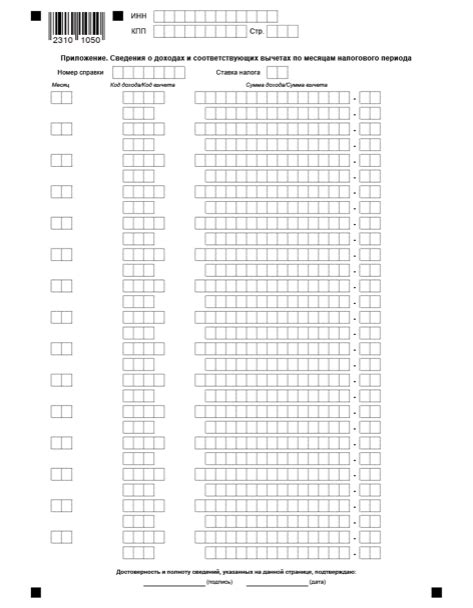

Для полного понимания правил расчета зарплаты и налогообложения необходимо ознакомиться с соответствующими документами, такими как Налоговый кодекс РФ, приказы Минфина и другие нормативные акты.

Таким образом, осознание определений и документов, а также внимательное изучение законодательства помогут избежать ошибок при расчете зарплаты и правильно определить, что не облагается НДФЛ.

Ответственность за неуплату налогов

В случае неуплаты налогов работники могут нести ответственность перед налоговыми органами. Неуплата налогов может привести к следующим последствиям:

- Пеня и штрафы. За неуплату налогов налоговые органы могут начислить пеню и штрафы, которые могут составлять определенный процент от суммы неуплаченного налога. Размер пени и штрафов может быть установлен законодательством и зависит от многих факторов, включая размер ущерба, срок неуплаты и добросовестность налогоплательщика.

- Уголовная ответственность. В некоторых случаях, неуплата налогов может быть признана уголовным преступлением. Если обнаружится умышленное уклонение от уплаты налогов или дача заведомо ложных сведений о доходах, налоговые органы могут привлечь лицо к уголовной ответственности. Уголовная ответственность может включать штрафы, арест или лишение свободы.

- Административная ответственность. Если неуплата налогов признана административным правонарушением, налоговые органы могут привлечь лицо к административной ответственности. Административная ответственность может включать штрафы или административное наказание, такое как принудительная работа или исправительные работы.

- Судебное разбирательство. В случае споров о неуплате налогов, работники могут быть привлечены к суду. Судебное разбирательство может привести к дополнительным расходам на адвокатов и юристов, а также потери времени и репутации.

Для избежания ответственности за неуплату налогов рекомендуется своевременно выполнять все налоговые обязательства и следовать законодательству.