Счет 43 – это учетный счет, используемый для отражения операций по задолженностям перед поставщиками и подрядчиками. Отчетность по счету 43 позволяет контролировать финансовые обязательства предприятия и своевременно оплачивать поставленные товары и услуги.

Особенностью счета 43 является то, что он ведется в разрезе каждого поставщика или подрядчика. Для каждого контрагента открывается отдельный подсчет с указанием его наименования и реквизитов. Это позволяет более точно контролировать задолженность перед каждым поставщиком или подрядчиком и избегать путаницы при расчетах.

Операции по счету 43 включают в себя приемку и оплату товаров, выполнение работ или оказание услуг. Вся информация об этих операциях должна быть документально подтверждена: накладными, счетами-фактурами, актами выполненых работ и т.д. Правильное оформление документации по счету 43 является необходимым условием для правильного учета задолженности перед контрагентами.

При расчетах по счету 43 необходимо учитывать сроки оплаты указанные в договоре или счете-фактуре. Задолженность перед поставщиками и подрядчиками должна быть оплачена в указанный срок, чтобы избежать штрафов и проблем с поставками товаров или выполнением работ. Правильное учет и своевременные расчеты по счету 43 способствуют установлению доверительных отношений с поставщиками и подрядчиками и обеспечивают стабильную работу предприятия.

Основные принципы учета по счету 43

Счет 43 – это счет учета обязательств по начисленным налогам и сборам. Он используется для отражения налоговых обязательств предприятия перед государством. Учет по данному счету позволяет контролировать суммы налогов и сборов, начисленные к уплате, а также своевременно их погашать.

Основные принципы учета по счету 43 следующие:

1. Отражение начисленных налогов и сборов. На счет 43 отражаются все начисленные налоги и сборы, которые предприятие обязано уплатить государству за определенный период.

2. Отражение сумм налогов и сборов с учетом налоговых льгот и возможностей. При учете по счету 43 необходимо учитывать налоговые льготы, освобождения, снижения и другие налоговые возможности, предусмотренные законодательством. В результате частичные суммы налогов и сборов могут быть снижены или освобождены от уплаты.

3. Своевременное погашение налоговых обязательств. Одним из основных принципов учета по счету 43 является своевременное и полное погашение начисленных налогов и сборов. Погашение производится в соответствии с установленными сроками уплаты.

4. Контроль за расчетами по счету 43. Учет по счету 43 предполагает контроль за правильностью расчета и своевременностью уплаты налогов и сборов. Предприятие должно проводить своевременный анализ расчетов и сверять суммы, указанные в налоговых декларациях, с фактическими начислениями на счету 43.

Соблюдение основных принципов учета по счету 43 позволяет предприятию правильно отражать свои налоговые обязательства и контролировать их погашение, что является важным элементом финансового управления и финансовой устойчивости организации.

Порядок формирования и использования счета 43

Счет 43 "Операции с персоналом" в бухгалтерии используется для учета расходов, связанных с оплатой труда и выплатами персоналу организации. В этом разделе мы расскажем о порядке формирования и использования данного счета.

1. Формирование счета 43 начинается с учета начислений заработной платы персоналу. Это включает основную заработную плату, доплаты, надбавки, пособия и другие выплаты, связанные с трудовыми отношениями.

2. При формировании счета 43 также учитываются отчисления в различные фонды и налоги, связанные с выплатой заработной платы. Обычно это отчисления в пенсионные фонды, фонды социального страхования, фонды медицинского страхования и налоги на доходы физических лиц.

3. Сумма начисленной заработной платы и отчислений записывается на счет 43. В бухгалтерии применяется двойная запись, поэтому эта сумма также отражается на других счетах, связанных с заработной платой и налогообложением.

4. Использование счета 43 предусматривает учет и расчеты по различным видам документов. Это могут быть расчетные листки, приказы об увольнении или приеме на работу, договоры о предоставлении услуг и другие документы, связанные с операциями по оплате труда.

5. При расчетах по счету 43 необходимо учитывать сроки и порядок выплат персоналу. Обычно это происходит ежемесячно или по иным согласованным графикам. Также необходимо правильно отражать всех сотрудников организации, причислять их к соответствующим видам расходов.

6. Отчетность по счету 43 представляется в соответствии с требованиями налогового и бухгалтерского законодательства. Это включает составление финансовой отчетности и предоставление необходимых документов налоговым органам.

Важно соблюдать правила и требования по учету и расчетам на счете 43 "Операции с персоналом". Это позволит вести бухгалтерию организации с высоким уровнем точности и эффективно управлять финансами предприятия.

Расчеты по счету 43 в отчетном периоде

В отчетном периоде расчеты по счету 43 имеют решающее значение для оценки финансового состояния и платежеспособности организации. Они позволяют учесть обязательства перед поставщиками и подрядчиками, а также планировать и контролировать платежи, связанные с данными расчетами.

Для правильного учета и расчетов по счету 43 необходимо соблюдать следующие принципы:

- Для каждого поставщика или подрядчика должен быть открыт отдельный субсчет на счете 43.

- Все поставщики и подрядчики должны быть правильно идентифицированы, чтобы исключить ошибки в расчетах.

- Организация должна своевременно проводить начисления и проводки по дебету и кредиту счета 43 в соответствии с действующими правилами бухгалтерии.

- Необходимо контролировать сроки погашения задолженности перед поставщиками и подрядчиками для предотвращения просрочек и штрафных санкций.

Для наглядного представления информации о расчетах по счету 43 в отчетном периоде можно использовать таблицу. В таблице следует указать следующие данные:

| Наименование поставщика / подрядчика | Дата приобретения товаров / выполнения работ | Сумма задолженности | Срок погашения задолженности |

|---|---|---|---|

| Поставщик 1 | 01.01.2021 | 100 000 рублей | 15.02.2021 |

| Поставщик 2 | 10.01.2021 | 50 000 рублей | 25.02.2021 |

| Подрядчик 1 | 05.02.2021 | 200 000 рублей | 10.03.2021 |

Таким образом, учет и расчеты по счету 43 в отчетном периоде играют важную роль в бухгалтерии организации. Надлежащая организация этих расчетов позволяет контролировать задолженность перед поставщиками и подрядчиками, а также предотвращать финансовые проблемы, связанные с просрочками платежей.

Особенности учета НДС по счету 43

Счет 43 "Расчеты по налогам и сборам" используется для учета операций по НДС. В этом счете отражаются суммы начисленного и уплаченного НДС, а также документы, подтверждающие эти операции.

Особенности учета НДС по счету 43 включают:

- Начисление НДС - при реализации товаров, выполнении работ или оказании услуг, предприятие должно определить сумму НДС, которую оно должно начислить покупателю. Эта сумма отражается в строке "Начислено" счета 43.

- Вычет НДС - предприятие, самостоятельно уплачивающее НДС при приобретении товаров или услуг, имеет право на вычет этого налога от суммы начисленного НДС. Сумма вычета отражается в строке "Учтено" счета 43.

- Перечисление НДС - предприятие должно перечислить сумму начисленного НДС в бюджет. Эта сумма отражается в строке "Перечислено" счета 43.

Учет НДС по счету 43 ведется с учетом требований налогового законодательства, а также с учетом специфики деятельности предприятия.

Правильный учет и расчеты по счету 43 "Расчеты по налогам и сборам" позволяют предприятию корректно отразить начисление и уплату НДС, соблюсти требования налоговых органов и избежать возможных налоговых рисков и неправомерных требований.

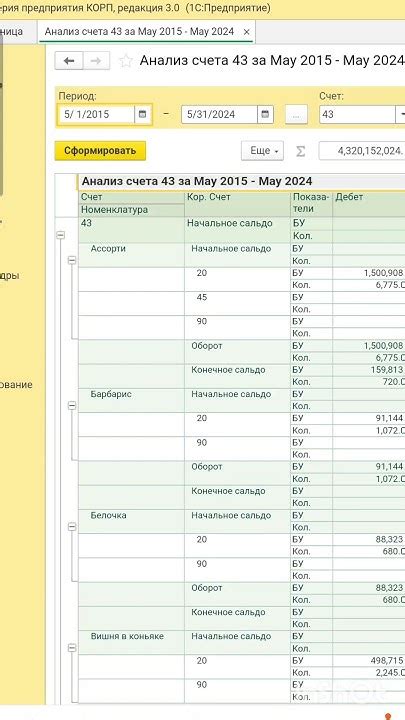

Анализ и контроль счета 43

Анализ счета 43 позволяет руководству предприятия оценить эффективность производственного процесса, установить причины возникновения затрат и выявить возможные пути их снижения.

Основными показателями анализа счета 43 являются:

- Объем незавершенного производства - указывает на количество продукции, которая еще не прошла все стадии производства и находится на складе;

- Себестоимость незавершенного производства - показывает стоимость материалов и затрат, затраченных на недоизготовленную продукцию;

- Величина и структура затрат на незавершенное производство - определяет долю затрат, приходящуюся на определенные стадии производства;

- Стоимость и структура незавершенного производства - отражает стоимость продукции на каждой стадии производства;

- Сроки производства - позволяют определить, насколько продолжительными являются этапы производства и выявить возможные проблемы в организации рабочего процесса.

Для обеспечения контроля за счетом 43 необходимо проводить ежемесячный анализ изменений по указанным показателям. При выявлении несоответствий и отклонений необходимо принимать меры по устранению их причин.

Итак, анализ и контроль счета 43 является неотъемлемой частью эффективного управления производственными процессами предприятия. Он позволяет руководству принимать правильные решения и оптимизировать затраты на производство.

Налоговая учетная стоимость по счету 43

Налоговая учетная стоимость по счету 43 включает в себя налоговые суммы, которые предоставлены к учету, но ожидается, что процедура их предоставления и учета не будет окончательно завершена до момента окончания отчетного периода.

Определение налоговой учетной стоимости по счету 43 производится на основе действующего налогового законодательства, а также учетной политики организации. В процессе формирования налоговой учетной стоимости руководствуются следующими принципами:

- Учет налоговой учетной стоимости должен быть осуществлен на договорной основе на основании заключенных соглашений с налоговыми органами.

- Суммы налоговой учетной стоимости определяются с учетом ставок налогов и сборов, утвержденных законодательством.

- Налоговая учетная стоимость по счету 43 отражается в бухгалтерии с использованием соответствующих статей учета.

Особенности расчета налоговой учетной стоимости по счету 43 включают следующие моменты:

- Расчет налоговой учетной стоимости производится по каждому конкретному налогу или сбору отдельно.

- На основании полученной информации о налоговых ставках и размерах доходов, подлежащих налогообложению, производится расчет примерной суммы налоговой учетной стоимости.

- Полученная примерная сумма налоговой учетной стоимости отражается в бухгалтерии в расчетном порядке.

- Дополнительные корректировки налоговой учетной стоимости могут возникнуть в результате пересмотра ставок налогов, размеров налогооблагаемых доходов или других изменений, влияющих на налогообязательства организации.

Итак, налоговая учетная стоимость по счету 43 является важным компонентом учета налоговых обязательств организации и требует тщательного расчета и отражения в бухгалтерии с использованием соответствующих статей учета.

Последствия ошибочного учета по счету 43

Ошибки в учете и расчетах по счету 43 "Расчеты с персоналом по оплате труда" могут иметь серьезные последствия для организации. Неправильное оформление и некорректные записи могут привести к ошибочному начислению заработной платы и налоговых платежей, что может привести к финансовым и правовым проблемам.

Среди возможных последствий ошибочного учета по счету 43 можно выделить:

1. Финансовые убытки. Если заработная плата сотрудников была неправильно рассчитана или начислена с ошибкой, это может привести к дополнительным расходам организации. Неправильные расчеты могут привести к переплате или недоплате сотрудникам, судебным искам и выплате неустойки.

2. Незаконные действия и нарушение законодательства. Ошибочные расчеты заработной платы и налоговых платежей по счету 43 могут нарушать действующее законодательство и правила бухгалтерского учета. В случае выявления таких ошибок, организация может столкнуться с административными штрафами, судебными исками и негативным влиянием на деловую репутацию.

3. Утрата доверия со стороны сотрудников. Неправильные начисления заработной платы или другие ошибки в учете могут привести к утрате доверия сотрудников к руководству и бухгалтерии организации. Это может негативно сказаться на работе коллектива, мотивации сотрудников и формировании положительного рабочего климата.

4. Аудиторские проверки и дополнительные издержки. При обнаружении ошибок в учете по счету 43, организация может столкнуться с необходимостью проведения аудиторской проверки и корректировкой бухгалтерских данных. Это может требовать дополнительных затрат на услуги аудиторов и специалистов по бухгалтерии.

Все вышеперечисленные последствия ошибочного учета по счету 43 подчеркивают важность правильного и аккуратного ведения бухгалтерии и расчетов по оплате труда. Организациям следует уделить достаточное внимание учету и контролю за данными на этом счете, чтобы избежать негативных последствий и обеспечить правильность расчетов с персоналом.