Самозанятость – это новая форма работы, которая стала доступна в России с 2019 года. Она позволяет гражданам самостоятельно заниматься предпринимательской деятельностью без образования юридического лица. Но какие правила и налоги сопровождают эту форму работы?

Важно понимать, что самозанятость – это не абсолютная свобода, а определенный набор обязательств и ответственности. Самозанятые граждане обязаны регистрироваться в налоговой службе в качестве индивидуальных предпринимателей, получать и сохранять документы, подтверждающие факт предоставления услуги или продажи товара, а также вносить соответствующие налоговые платежи.

Какие налоги должен платить самозанятый гражданин? Основным является налог на доходы физических лиц. Ставка этого налога составляет 4% и начисляется с общего дохода самозанятого за месяц. При этом есть возможность уменьшить налоговую базу путем учета расходов, связанных с предоставлением услуг или продажей товаров.

Если вы задумались о самозанятости, обязательно ознакомьтесь с правилами и рекомендациями, связанными с налогами. Информацию можно получить на официальном сайте налоговой службы или у экспертов в области налогового права. Также рекомендуется внимательно изучить законодательство и провести расчеты, чтобы не нарушать законы и не попасть в неприятную ситуацию с налоговыми органами.

Самозанятость и налоги: основные моменты

Самозанятость стала популярной формой работы, которая позволяет получать доходы вне зависимости от трудового договора с работодателем. Если вы являетесь самозанятым, то вам необходимо знать основные моменты, связанные с налогообложением.

1. Регистрация. Чтобы стать самозанятым, вам нужно зарегистрироваться в налоговой службе. Это можно сделать онлайн или обратившись в налоговую инспекцию лично. В результате вы получите свидетельство о регистрации.

2. Уплата налогов. Самозанятые должны платить налог на профессиональный доход, который составляет 4% от заработка. Налоги можно оплачивать ежеквартально или раз в год. Для этого нужно заполнить декларацию о доходах.

3. Обязанности самозанятого. Кроме уплаты налогов, самозанятые обязаны вести учет доходов и расходов, хранить чеки и документацию, связанную с деятельностью. В случае аудита налоговой службы необходимо предоставить подтверждающие документы.

4. Вычеты и льготы. Налоговый кодекс предусматривает ряд вычетов и льгот для самозанятых, которые позволяют уменьшить сумму налога или получить налоговый кредит. Пользуйтесь этими возможностями, чтобы оптимизировать налоговую нагрузку.

5. Учет расходов. Важно правильно вести учет расходов, чтобы иметь возможность списывать их с дохода и уменьшать налогооблагаемую базу. Старайтесь документально подтверждать все затраты, это поможет избежать проблем при проверке налоговой.

6. Обратная связь с налоговой службой. Если у вас возникают вопросы или нестандартные ситуации, обращайтесь в налоговую службу. Они предоставят вам консультации и помогут решить любые вопросы, связанные с налогообложением.

Важно помнить, что самозанятость требует самостоятельного контроля и ответственности за налоговое эффективное управление. Соблюдайте основные правила и рекомендации по налогообложению и не забывайте вовремя платить налоги.

Основные правила налогообложения

Основные правила налогообложения предпринимателей, работающих в формате самозанятости, определяются законодательством Российской Федерации:

- Самозанятые граждане обязаны самостоятельно регистрироваться в налоговой системе и оплачивать налог на доходы физических лиц.

- На официальном портале государственных услуг «Госуслуги» можно получить электронную регистрацию для самозанятых предпринимателей.

- Ставка налога на доходы самозанятых составляет 4% от полученного заработка.

- Ежемесячные отчеты о полученных доходах и уплаченном налоге следует предоставлять в налоговую службу.

- Самозанятые граждане могут воспользоваться налоговыми вычетами и не платить налоги при условии, что их доходы не превышают определенный уровень.

- Кроме налога на доходы, предпринимателям в формате самозанятости необходимо уплачивать обязательные страховые взносы. Их размер и сроки устанавливаются специальными законами.

Соблюдение правил и своевременная оплата налогов являются важными аспектами самозанятости, которые позволяют предпринимателям избежать штрафов и проблем с налоговыми органами.

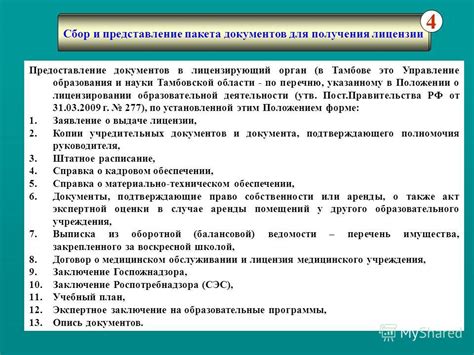

Сбор и предоставление документов

Первым шагом является получение удостоверения самозанятого, которое выдается в налоговой инспекции. Для этого необходимо заполнить заявление и предоставить необходимые документы, такие как паспорт, СНИЛС и ИНН.

Далее необходимо сохранять все чеки и документы, подтверждающие доходы и расходы. Это могут быть квитанции об оплате услуг, товарных чеков, счета на оплату и другие документы, связанные с вашей деятельностью.

Также необходимо вести учет своих доходов и расходов. Для этого можно использовать специальные программы или электронные таблицы. В учете необходимо указывать дату, сумму, описание дохода или расхода.

Один раз в месяц необходимо предоставлять отчеты о доходах и расходах в налоговую службу. Обычно это делается в электронном виде, путем заполнения специальной формы на сайте налоговой службы. В отчете необходимо указать все доходы и расходы за месяц, а также сумму налога, который нужно уплатить.

Важно сохранять все документы, связанные с вашей самозанятостью, в течение трех лет. Это поможет вам в случае проверки со стороны налоговой службы или при необходимости предоставления справок или документов.

- Заявление на получение удостоверения самозанятого

- Паспорт

- СНИЛС

- ИНН

- Чеки и документы, подтверждающие доходы и расходы

- Отчеты о доходах и расходах в электронном виде

- Сохранение документов связанных с самозанятостью в течение трех лет

Соблюдение правил по сбору и предоставлению документов поможет вам быть в законе и избежать проблем с налоговой службой. Будьте внимательны и ответственны при соблюдении этих правил.

Как определить свои налоговые обязательства?

Для определения своих налоговых обязательств самозанятому гражданину следует учитывать несколько основных факторов:

| Фактор | Описание |

|---|---|

| Тип самозанятости | Проверьте, какой именно вид самозанятости вы осуществляете. Зависимо от того, является ли ваша деятельность основной или дополнительной, могут быть разные налоговые правила и ставки. |

| Размер дохода | Определите свой ежемесячный доход от самозанятости. Это поможет определить, попадает ли ваша деятельность под порог обложения налогами. В зависимости от размера дохода могут действовать разные налоговые правила и ставки. |

| Региональные особенности | Учтите региональные особенности налогообложения. В некоторых регионах могут действовать специфические налоговые ставки и правила. |

| Социальные отчисления | Определите, какие социальные отчисления вам придется платить. В зависимости от вашего статуса и размера дохода, вам могут быть назначены разные ставки отчислений. |

Учитывая все эти факторы, вы сможете более точно определить свои налоговые обязательства. Однако рекомендуется также консультироваться с налоговым специалистом или юристом, чтобы быть уверенным в корректности расчетов и соблюдении всех требований законодательства.

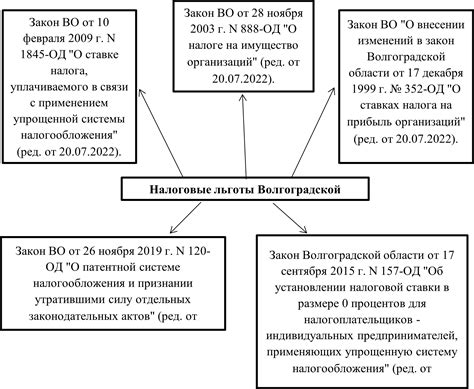

Что нужно знать о патентной системе налогообложения?

Основное преимущество патентной системы – это фиксированный налоговый платеж, который рассчитывается исходя из вида деятельности и региона. Сумма патента зависит от выбранной категории и максимальной выручки. Таким образом, плательщик налога получает возможность заранее прогнозировать свои расходы на налоги и избежать пересчета и учета всех полученных доходов.

Помимо фиксированного налогового платежа, самозанятые, работающие на патенте, освобождаются от единого социального налога, налога на имущество и пенсионных отчислений. Также важно отметить, что патентная система позволяет самостоятельно выбирать период уплаты налога: месяц, квартал или год.

Однако патентная система имеет свои ограничения и нюансы. Во-первых, патент необходимо получить до начала осуществления деятельности. В случае нарушения этого требования грозят штрафы и санкции. Во-вторых, самозанятые, работающие на патенте, не имеют права привлекать сотрудников на постоянной основе, а также не могут участвовать в государственных закупках и конкурсах.

Важно помнить, что перед тем, как принимать решение о переходе на патентную систему налогообложения, необходимо тщательно изучить все нюансы, проконсультироваться с налоговым консультантом и оценить потенциальные риски и выгоды. Каждому самозанятому рекомендуется внимательно оценить свои возможности и учесть все плюсы и минусы патентной системы.

Рекомендации по самозанятости и налогам

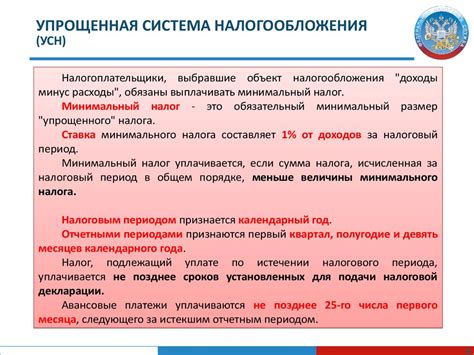

1. Зарегистрируйтесь в качестве самозанятого. Помимо этого, необходимо выбрать одну из форм налогообложения: ок, упрощенную систему или применить патент. При выборе нужно учесть особенности своей деятельности и просчитать выгодность каждой системы.

2. Ведите учет доходов и расходов. Для того чтобы минимизировать налоги, обязательно ведите учет всех доходов и расходов, связанных с вашей самозанятостью. Это поможет не только определить налогооблагаемую базу, но и в случае проверки не приведет к штрафам и пени.

3. Правильно заполняйте декларацию. Внимательно изучите инструкцию по заполнению декларации и не допускайте ошибок. От них зависит правильный расчет налоговой базы и суммы налогового платежа.

4. Учтите налоговые льготы. Изучите возможные налоговые льготы и субсидии, которые могут быть применимы к вашей деятельности. При наличии таких льгот вы сможете значительно снизить сумму налоговых платежей.

5. Сотрудничайте с профессионалами. В случае сложностей с налоговыми вопросами или желании максимально оптимизировать налогообложение, рекомендуется обратиться к профессиональным налоговым консультантам или бухгалтерам. Они помогут вам разобраться в сложных моментах и выбрать наиболее выгодный вариант.

| Форма налогообложения | Описание |

|---|---|

| Ок | Объекты доходов уменьшаются на фиксированный коэффициент. Упрощенный налоговый режим. |

| УСН | Объекты доходов уменьшаются на 6% (для товаров), 15% (если у вас нет товаров). |

| Патент | Фиксированная сумма налогового платежа, установленная на основе вида предоставляемых услуг. |

Применяйте эти рекомендации, чтобы в рамках самозанятости соблюдать закон и оптимизировать налогообложение. Помните, что правильное оформление и учет помогут избежать неприятных ситуаций и снизить финансовую нагрузку на вас.