Кредиты – неотъемлемая часть современной жизни большинства людей. Возможность получить финансовую помощь в виде займа облегчает многие ситуации, но не всегда позволяет заемщику справиться с обязательствами вовремя. Когда задолженность возрастает, кредиторы имеют право принять решение о принудительном взыскании долга. Этот процесс имеет свои особенности и может повлиять на финансовое положение должника.

Принудительное взыскание – это процедура, при которой кредитор обращается в суд с иском о взыскании долга и требует привлечения государственной силы для его выполнения. Существует несколько способов принудительного взыскания, включая арест имущества, удержание зарплаты или пенсии, а также ограничение выезда заграницу. При этом кредитор может установить лимит принудительного взыскания, который определяет максимальную сумму, которую можно изъять из имущества должника.

Однако принудительное взыскание является крайней мерой и используется только в случае, когда между кредитором и должником не удается достичь согласия. Если вы оказались в ситуации, когда вам грозит принудительное взыскание долга, необходимо отнестись к ней серьезно и принять меры по улаживанию конфликта с кредитором. Вариантов может быть несколько, начиная от переговоров с кредитором и заканчивая поиском юридической помощи. Важно помнить, что при принудительном взыскании на вас может быть наложен запрет на оформление нового кредита, а также возможно списание средств со счетов и резервных фондов.

Принудительное взыскание задолженности: полное объяснение и последствия

Процесс принудительного взыскания задолженности начинается с уведомления заемщика о его задолженности. В случае, если заемщик игнорирует уведомление или не возвращает задолженность в течение определенного периода времени, кредитор может обратиться в суд с иском о взыскании долга.

Суд рассмотрит дело и вынесет решение о взыскании задолженности. При этом могут быть применены различные меры принудительного исполнения, включая:

- арест имущества заемщика;

- удержание средств со счетов заемщика;

- продажа имущества заемщика на аукционе;

- установление запрета на продажу или обременение имущества заемщика;

- наложение обязательства на третьих лиц взыскать с задолженного заемщика;

- привлечение к исполнению обязательств третьих лиц, находящихся в должности, с которой связано право на получение дохода заемщика.

Применение мер принудительного исполнения может повлечь за собой серьезные последствия для заемщика. В частности, он может потерять имущество, иметь ограниченный доступ к финансовым средствам и испытывать сложности при получении новых кредитов. Кроме того, проблемы с возвратом кредита можно также занести в кредитную историю заемщика, что отразится на его будущих возможностях получения кредитов в банках и финансовых учреждениях.

Поэтому, чтобы избежать принудительного взыскания задолженности, заемщикам рекомендуется всегда соблюдать условия кредитного договора, своевременно вносить платежи и договариваться с кредитором о возможных проблемах. В случае возникновения финансовых трудностей, лучше искать альтернативные решения, такие как перераспределение платежей или рефинансирование кредита.

Взыскание задолженности: что это такое?

Взыскание задолженности может осуществляться различными способами, в зависимости от законодательства страны и политики кредитной организации. В одних случаях это может быть дело перед судом, в других - использование коллекторских агентств или внесудебные процедуры.

Основная цель взыскания задолженности состоит в том, чтобы заставить заемщика вернуть деньги, которые он занял под проценты, и компенсировать дополнительные расходы, понесенные кредитором, связанные с неуплатой задолженности вовремя.

Часто взыскание задолженности начинается с направления уведомления заемщику о его долге и предложения о взаиморасчетах. Если заемщик не реагирует на такие уведомления или не проявляет намерение погасить задолженность, кредитор переходит к более активным действиям, таким как обращение в суд или привлечение коллекторской компании.

Последствия взыскания задолженности для заемщика могут быть серьезными. Это может привести к испорченной кредитной истории, уплате штрафов и пени, а также снижению возможности получения кредита в будущем. Кроме того, негативная кредитная история может повлиять на возможность заемщика получить другие финансовые услуги, такие как ипотека или автокредит.

Поэтому, если вы столкнулись с проблемой неспособности погасить кредит в срок, рекомендуется своевременно связаться с кредитором и обсудить возможные варианты расчетов. В некоторых случаях кредитор может быть готов рассмотреть индивидуальные условия или предложить решение, которое будет соответствовать вашим финансовым возможностям.

Процедура взыскания задолженности по кредиту

1. Напоминание о задолженности. После истечения срока платежа банк отправляет заемщику напоминание о его обязательствах. В нем указывается сумма задолженности и срок ее погашения. Заемщику предоставляется некоторый отрезок времени (обычно 7-14 дней), чтобы уплатить задолженность.

2. Предупреждение о начале процедуры взыскания. Если заемщик не погасил задолженность после напоминания, банк отправляет предупреждение о начале процедуры взыскания. В нем заемщику объясняются последствия непогашения задолженности и предлагаются варианты разрешения проблемы (например, реструктуризация кредита).

3. График взыскания. Если заемщик не согласен на предложенные варианты разрешения, банк составляет график взыскания. Он включает в себя информацию о суммах платежей, сроках их погашения, а также о возможных последствиях непогашения.

4. Принудительное взыскание. В случае непогашения задолженности по кредиту, банк может приступить к принудительному взысканию. Это может включать такие меры, как определение имущества заемщика под залог, обращение в суд с требованием описи имущества заемщика или продажи его имущества для погашения долга.

5. Кредитная история. После взыскания задолженности, банк обязан обновить информацию о заемщике в кредитных бюро. Наличие просроченных платежей и принудительного взыскания может отразиться на кредитной истории, что может затруднить получение кредитов в будущем.

Важно отметить, что банк стремится к разрешению проблемы взыскания задолженности в мирном порядке и предлагает различные варианты разрешения. Однако, если заемщик не проявляет готовности к сотрудничеству, банк имеет право применить принудительные меры для взыскания задолженности.

Последствия принудительного взыскания задолженности

Принудительное взыскание задолженности по кредиту может иметь серьезные последствия для должника. Ниже представлен перечень основных негативных последствий, которые могут возникнуть в случае принудительного взыскания.

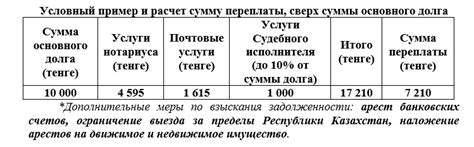

1. Повышение долга. В процессе принудительного взыскания к сумме задолженности могут быть добавлены проценты, штрафы и другие дополнительные расходы. Это может значительно увеличить сумму долга, которую должник должен будет вернуть.

2. Ухудшение кредитной истории. Принудительное взыскание задолженности может негативно сказаться на кредитной истории должника. Записи о задолженности и принудительном взыскании могут оставаться в кредитных бюро в течение длительного времени, что может затруднить получение кредитов в будущем.

3. Судебные расходы. Должник может быть обязан оплатить судебные расходы, связанные с принудительным взысканием его задолженности. Это может включать оплату услуг юристов, судебных сборов и других связанных расходов.

4. Худшая финансовая ситуация. Если должник не может погасить долг, который был подвергнут принудительному взысканию, его финансовое положение может ухудшиться. Кредитор может предпринять дополнительные меры для взыскания задолженности, такие как продажа имущества должника, что может привести к значительным утратам и потерям для должника.

5. Снижение кредитного рейтинга. В случае принудительного взыскания задолженности и возникновения задолженности перед кредитором, кредитный рейтинг должника может ухудшиться. Это может привести к тому, что в будущем будет сложно получить кредиты или условия кредитования могут быть менее выгодными.

Поэтому перед тем, как заключить кредитный договор, важно тщательно оценить свои финансовые возможности и быть готовым выполнять свои обязательства по возврату кредита в срок.

Как избежать принудительного взыскания задолженности

Принудительное взыскание задолженности по кредиту может привести к серьезным последствиям, включая ограничение прав и средств жизнеобеспечения должника. Однако, есть несколько способов, которыми можно избежать принудительного взыскания и решить финансовые проблемы.

1. Своевременно обращайтесь к кредитору

Если вы столкнулись с финансовыми трудностями и не можете выплатить кредитные обязательства, важно своевременно обратиться к кредитору. Объясните свою ситуацию и попросите о пересмотре условий кредита. Кредитор может предложить рассрочку или уменьшение ежемесячного платежа, что поможет вам справиться с задолженностью.

2. Продажа ненужного имущества

Если у вас имеется ненужное имущество, вы можете рассмотреть возможность его продажи. Деньги, полученные от продажи, могут быть направлены на погашение задолженности по кредиту. Это позволит вам уменьшить сумму долга и избежать принудительного взыскания.

3. Проведение переговоров с коллекторами или судом

Если кредитор передал вашу задолженность коллекторскому агентству, необходимо вести переговоры и договариваться о разумной оплате долга. Если дело дошло до суда, вы также имеете возможность обсудить возможные варианты выплаты судебной задолженности.

4. Получение кредитного отсрочки или реструктуризации

В некоторых случаях, кредитор может предложить вам кредитную отсрочку или реструктуризацию. Кредитная отсрочка позволяет временно приостановить платежи по кредиту, а реструктуризация предполагает изменение условий кредита, например, увеличение срока выплаты или уменьшение процентной ставки.

5. Обращение в органы защиты прав потребителей

Если вы считаете, что у вас есть основания для оспаривания принудительного взыскания, вы можете обратиться в органы защиты прав потребителей. В случае необоснованного принудительного взыскания, они могут помочь вам защитить свои права и интересы.

Важно помнить, что избежать принудительного взыскания задолженности по кредиту возможно, если вы действуете своевременно и аргументированно обращаетесь к соответствующим органам и кредитору. Старайтесь всегда быть в курсе своих финансов и не допускать просрочек платежей, чтобы избежать неприятных последствий.