Кредитная история – это информация о финансовых обязательствах человека перед кредитными организациями. Она включает в себя данные о платежеспособности и платежной дисциплине заемщика, и является важным фактором при рассмотрении заявки на кредит или иное финансовое обязательство. Правильное понимание кредитной истории поможет вам принимать разумные финансовые решения и избегать проблем с займами и кредитами.

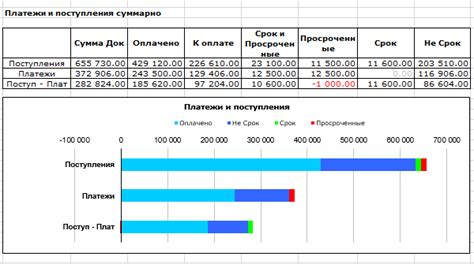

Одним из важных аспектов кредитной истории является кредитный отчет. В нем содержатся сведения о всех кредитах и займах, которые вы брали в прошлом или на данный момент задействованы. Кредитный отчет содержит информацию о размере кредитного лимита, остатке задолженности, сроках погашения и истории платежей. Он позволяет банкам и кредитным организациям оценить вашу платежеспособность и риск.

Сохранение хорошей кредитной истории важно для финансового благополучия. Она помогает получить кредиты на выгодных условиях, снизить процентные ставки и получить более высокий кредитный лимит. Стратегии поддержания здоровой кредитной истории включают в себя своевременное погашение задолженности, избегание просрочек и минимизацию количества кредитных запросов. Помните, что внимательное отношение к своей кредитной истории поможет вам укрепить свои финансовые позиции в будущем.

Понятие кредитной истории

Кредитная история включает в себя данные о всех кредитах, которые человек взял у банков, микрофинансовых организаций или других финансовых учреждений. Она позволяет оценить кредитоспособность и надежность заемщика, а также помогает определить степень риска, связанного с выдачей кредита.

Кредитная история позволяет оценить:

- Историю платежей по текущим и закрытым кредитам;

- Наличие просрочек и задолженностей;

- Количество кредитов, которые были получены;

- Общую сумму выданных и погашенных кредитов;

- Даты выдачи и закрытия кредитов;

- Информацию о поручителях и созаемщиках, если они были.

Кредитная история является важным инструментом для кредитных организаций и банков, так как она помогает им принимать решение о выдаче кредита или отказе в нем. Наличие хорошей кредитной истории повышает шансы на получение кредитных средств, а отсутствие или наличие просрочек может стать основанием для отказа в кредите.

Важно отметить, что кредитная история формируется только при совершении кредитных операций и не содержит информацию о текущих счетах, дебетовых или дисконтных картах. Каждый заемщик имеет право получить информацию о своей кредитной истории и в случае обнаружения ошибок или некорректных данных в нее обратиться за их исправлением.

Описание и важность

Важность кредитной истории заключается в том, что она является основой для принятия решений о вашей кредитоспособности. Банки и другие кредиторы используют кредитную историю, чтобы определить, насколько рискованным может быть предоставление вам кредита. Поэтому, если у вас положительная кредитная история, вы имеете больше шансов получить кредит с низкой процентной ставкой и хорошими условиями.

Однако, если у вас отрицательная кредитная история, банки могут отказать вам в кредите или предложить его под высокие проценты. Проблемы с кредитной историей могут также повлиять на вашу способность арендовать жилье, получить страховку или даже найти работу.

Поэтому важно следить за своей кредитной историей и быть ответственным в использовании кредита. Важно своевременно погашать свои долги и избегать просрочек по платежам. Также полезно периодически проверять свою кредитную историю на наличие ошибок или недавних мошеннических действий.

| Плюсы | Минусы |

|---|---|

| Лучшие условия кредитования | Отказы от кредитов и займов |

| Низкие процентные ставки | Высокие процентные ставки |

| Больший выбор финансовых услуг | Трудности с получением работы или арендой жилья |

| Лучшая страховая история | Проблемы с получением кредитной или дебетовой карты |

Как формируется кредитная история

Ваша кредитная история формируется и обновляется информационными агентствами, которые собирают и обрабатывают данные о ваших финансовых операциях от банков, кредитных организаций и других финансовых учреждений. Эти агентства называются кредитными бюро или кредитными рейтинговыми агентствами.

Когда вы берете кредит или займ, финансовая организация передает информацию о вас и вашей кредитной операции в кредитное бюро. Кредитное бюро добавляет эту информацию в вашу кредитную историю. Таким образом, каждая новая кредитная операция отражается в вашей истории.

Кроме того, кредитные бюро получают информацию о ваших платежах от банков и кредитных организаций. Если вы регулярно и своевременно погашаете кредит, это отражается в положительной информации в вашей кредитной истории. Если же вы пропускаете платежи или имеете задолженности, это также отражается в отрицательной информации в вашей кредитной истории.

Итак, кредитная история формируется на основе вашей финансовой активности и отражает вашу кредитную репутацию. Чтобы иметь положительную кредитную историю, важно брать кредиты и своевременно их погашать, не допуская задолженностей и просрочек. Соблюдая финансовую ответственность, вы можете улучшить свою кредитную историю и повысить свои шансы на получение кредита в будущем.

Информационные агентства и записи

Кредитная история представляет собой набор записей, которые создают информационные агентства. Эти агентства собирают информацию о ваших кредитных счетах и платежах, кредитных запросах, задолженностях и других финансовых событиях, связанных с вашим кредитным профилем.

Основными информационными агентствами, занимающимися формированием кредитных историй, являются такие компании, как Национальное бюро кредитных историй (НБКИ), Кредит-Рейтинг, Эквифакс, Экспериан и другие.

Каждая запись в вашей кредитной истории содержит информацию о дате создания, организации или человеке, создавшем запись, типе счета и его статусе, сумме кредита, сроке платежа и других подробностях о долге или кредите.

Информационные агентства обмениваются данными о вашей кредитной истории с кредитными учреждениями и другими заинтересованными сторонами, чтобы помочь им принимать решение о выдаче вам кредита или других финансовых услугах.

Важно понимать, что информационные агентства не принимают решений о выдаче кредита, а только предоставляют информацию о вашей кредитной истории. Ваша кредитная история может влиять на решение кредитора, но оно принимается в их собственном усмотрении.

Чтобы быть в курсе того, что содержится в вашей кредитной истории, вам следует регулярно проверять ее на наличие ошибок или недостоверных записей. Если вы обнаружите неточности, обратитесь в информационное агентство для внесения исправлений.

Значение своевременных платежей

Своевременные платежи говорят о вашей надежности и финансовой ответственности. Когда вы платите в срок, кредиторы видят, что вы добросовестно выполняете свои обязательства. Это может помочь вам в будущем при получении новых кредитов или более выгодных условий кредитования.

Ваш регулярный, своевременный платеж демонстрирует вашу способность управлять своими финансами. Он показывает, что вы понимаете свои обязательства и готовы выполнять их.

Кроме того, своевременные платежи помогают вам избежать негативных последствий. Если вы пропустите платеж или платите с задержкой, это может негативно отразиться на вашей кредитной истории. Задержки и пропуски платежей могут привести к плохой кредитной репутации и усложнить получение новых кредитов.

Важно помнить, что своевременные платежи становятся неотъемлемой частью вашей кредитной истории. Это показатель вашей надежности и финансовой дисциплины, который будет влиять на ваши будущие возможности взять кредит или получить иные финансовые услуги.

| Плюсы своевременных платежей: |

|---|

| Укрепление кредитной репутации |

| Повышение вероятности одобрения заявок на кредиты |

| Получение более выгодных условий кредитования |

| Улучшение вашего кредитного скоринга |

Сделайте своевременную оплату ежемесячной задолженности по кредитам и кредитным картам вашим приоритетом, чтобы сохранить положительную кредитную историю и обеспечить себе лучшие возможности в будущем.

Как проверить свою кредитную историю

Для того чтобы узнать информацию о своей кредитной истории, существует несколько способов.

1. Услуги кредитных бюро. Можно обратиться к одному из крупных кредитных бюро, таким как «Национальное Бюро Кредитных Историй», «Бюро Кредитных Историй», «Эквифакс», «Кредит-Хаус» и другим. Вам потребуется заполнить заявление и предоставить копию паспорта. Обычно информацию о вашей кредитной истории можно получить в течение нескольких рабочих дней.

2. Онлайн-запрос. Онлайн-запросы являются наиболее удобным способом проверить свою кредитную историю. Большинство крупных банков и кредитных бюро предоставляют возможность получить информацию о вашей кредитной истории через интернет. Для этого обычно требуется зарегистрироваться на сайте и подтвердить свою личность. Вам будет предоставлена возможность скачать отчет о кредитной истории в формате PDF. Услуга может быть платной или бесплатной, в зависимости от выбранного ресурса и условий.

3. Банковский офис. Можно обратиться в ближайший офис своего банка и запросить информацию о своей кредитной истории. Вам потребуется заполнить соответствующие заявления и предоставить копию паспорта. Обработка запроса может занять некоторое время.

Проверка своей кредитной истории является важным шагом для контроля за своими финансами и поддержания хорошей кредитной репутации. Проверяйте свою кредитную историю регулярно, чтобы избежать неприятных ситуаций и ошибок.

Банки и кредитные бюро

Каждый раз, когда вы берете кредит или открываете новую кредитную карту, информация о ваших обязательствах передается кредитным бюро. Банки, в свою очередь, могут обратиться к кредитным бюро при оценке вашей заявки на кредит.

Кредитные бюро собирают и хранят информацию о ваших платежах по кредитам, просрочках, задолженностях и других сведениях, связанных с вашей кредитной историей. Банки и другие кредиторы имеют доступ к этой информации при принятии решения о предоставлении вам кредита или установлении кредитного лимита.

Если вы имеете хорошую кредитную историю, то банки и другие кредиторы могут быть более склонны предоставить вам кредиты с более низкими процентными ставками и лучшими условиями. Однако, если ваша кредитная история содержит просрочки, задолженности или другие серьезные проблемы, это может негативно сказаться на вашей кредитоспособности и условиях предоставления кредита.

Важно отметить, что кредитные бюро не решают, стоит ли выдавать вам кредит или нет. Они лишь предоставляют информацию о вашей кредитной истории банкам и другим кредиторам, которые уже сами принимают решение на основе этой информации.