На сегодняшний день налоговая система Российской Федерации является одной из основных составляющих государственной финансовой политики. Она определяет порядок и условия уплаты налогов гражданами и организациями, а также влияет на экономическое развитие страны в целом.

Помимо России, налоговые системы различных стран также являются ключевым инструментом для формирования бюджетных ресурсов и поддержки социально-экономического развития. Однако каждое государство стремится к достижению определенных целей и задач, поэтому системы налогообложения отличаются друг от друга в зависимости от специфики и потребностей страны.

Основная задача налоговой системы России -- обеспечение удовлетворения бюджетных потребностей и поддержка экономического роста. В этом контексте, налоговая политика направлена на привлечение инвестиций, поддержку предпринимательства, формирование справедливого налогового бремени и снижение уровня теневой экономики.

Сравнивая налоговую систему РФ с другими странами, можно отметить ряд особенностей. Так, в России действует прогрессивная шкала ставок подоходного налога, что означает, что чем выше доход, тем выше налоговая ставка. Данный подход способствует сбалансированному распределению налогового бремени и поддержке социальной справедливости.

Роль налоговой системы в экономике

Налоговая система играет важную роль в экономике любой страны. Она направлена на сбор средств, которые необходимы государству для финансирования своих функций и обязанностей. Кроме того, налоги способствуют регулированию экономической активности и социальной справедливости.

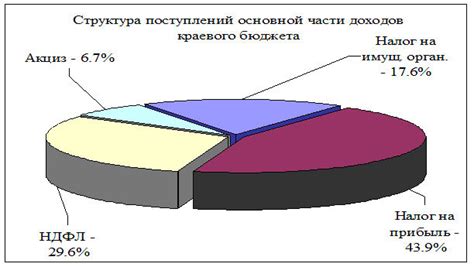

Одной из основных функций налоговой системы является сбор средств для обеспечения государственных нужд. Налоги являются источником финансирования различных программ и проектов, таких как социальное обеспечение, оборона, здравоохранение, образование и другие. Благодаря налогам, государство получает необходимые ресурсы для своего функционирования и развития.

Кроме финансовых аспектов, налоговая система также выполняет важную функцию регулирования экономической активности. Различные налоговые ставки и льготы могут влиять на решения предпринимателей, инвесторов, потребителей и других участников рынка. Например, высокие налоги на имущество и прибыль могут ограничить развитие бизнеса, в то время как низкие налоги на стимулируют инвестиции и экономический рост.

Одним из главных принципов налоговой системы является принцип социальной справедливости. Это означает, что налоги должны быть справедливо распределены и основываться на принципе способности платить. Богатые и состоятельные люди могут внести больший вклад в бюджет государства, чем бедные, чтобы обеспечить равные возможности для всех граждан.

Российская налоговая система имеет свои особенности по сравнению с другими странами. В России действует прогрессивная шкала налогообложения, при которой более высокие налоговые ставки применяются к более высокому доходу. Кроме того, в России существуют специальные налоговые режимы для некоторых отраслей и регионов.

Особенности налоговой системы РФ

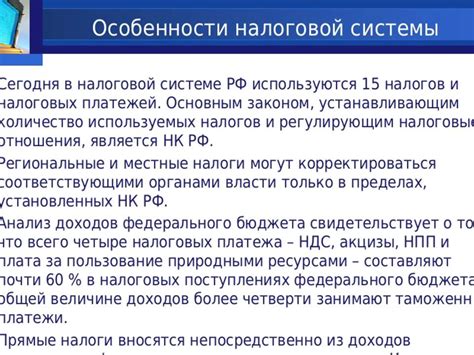

Налоговая система Российской Федерации имеет свои особенности, которые отличают ее от системы других стран. Эти особенности включают:

Прогрессивность налогов

Одной из особенностей налоговой системы РФ является применение прогрессивной шкалы налогообложения. Это означает, что с ростом доходов граждан и организаций, налоговая ставка увеличивается. Такой подход позволяет снизить неравенство в обществе и распределить налоговую нагрузку более справедливо.

Налог на добавленную стоимость (НДС)

В России действует налог на добавленную стоимость (НДС) - один из основных источников доходов государственного бюджета. НДС взимается на каждом этапе производства и реализации товаров и услуг. Ставка НДС в РФ составляет 20%, но существуют также льготные ставки, в том числе 10% и 0%.

Единый налог на вмененный доход

Для малого и среднего бизнеса в России предусмотрен единый налог на вмененный доход (ЕНВД). Это упрощенная система налогообложения, которая позволяет плательщикам уплачивать фиксированную сумму налога в зависимости от вида деятельности и количества работников. ЕНВД снижает налоговую нагрузку на малый бизнес и упрощает процедуру уплаты налога.

Налогообложение иностранных организаций

Россия имеет специальные правила налогообложения иностранных организаций, действующих на ее территории. Для них установлены особые налоговые ставки и правила расчета налогов. Это позволяет создать более привлекательные условия для привлечения иностранных инвестиций и развития международного бизнеса в России.

Таким образом, налоговая система РФ отличается от системы других стран своими особенностями, такими как прогрессивность налогов, НДС, ЕНВД и особое налогообложение иностранных организаций. Эти особенности формируют уникальную модель налоговой системы, которая ориентирована на обеспечение справедливого распределения налоговой нагрузки и стимулирование развития бизнеса в России.

Сравнение налоговой системы РФ с другими странами

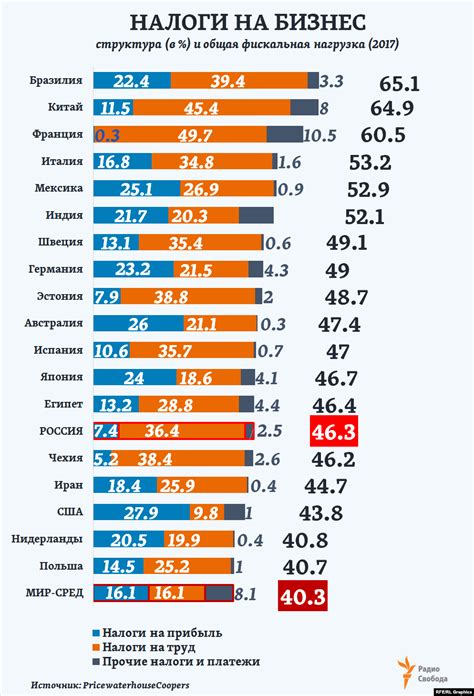

Сравнивая налоговую систему Российской Федерации с другими странами, можно выделить несколько важных аспектов:

Ставки налога на прибыль предприятий: Российская Федерация предоставляет одну из самых низких ставок налога на прибыль среди развитых стран, которая составляет 20%. В то же время, в других странах, например, в США или Франции, ставки налога на прибыль достигают 30-40%. Это делает РФ привлекательной для иностранных инвесторов, которые стремятся минимизировать налоговую нагрузку.

Налог на доходы физических лиц: В России налог на доходы физических лиц составляет 13% и уплачивается как налоговым резидентами, так и налоговыми нерезидентами. В других странах, таких как Франция или Германия, ставки налога на доходы физических лиц могут быть значительно выше и составлять 30-50%. Это может стимулировать отток высококвалифицированных специалистов из этих стран в РФ.

Налог на добавленную стоимость (НДС): Ставка НДС в России составляет 20% и применяется ко многим товарам и услугам. В некоторых странах, таких как Швеция или Дания, ставки НДС могут быть гораздо выше и достигать 25-27%. Это может повлиять на стоимость и конкурентоспособность товаров и услуг, как внутри страны, так и на международном рынке.

Налоговые льготы и стимулы: Российская Федерация предоставляет различные налоговые льготы и стимулы для определенных отраслей и видов деятельности. Например, компании, работающие в технопарках или осуществляющие инновационные проекты, могут пользоваться особыми налоговыми условиями. В других странах также существуют схожие налоговые стимулы, но их характер и условия могут различаться.

Сравнение налоговой системы РФ с другими странами позволяет выделить ее конкурентные преимущества и слабые стороны. Это важная информация для бизнеса и инвесторов, которые стремятся оптимизировать свою налоговую нагрузку и выбрать наиболее выгодные условия для развития своей деятельности.

Тенденции развития налоговой системы в РФ

Налоговая система в Российской Федерации постоянно развивается и совершенствуется с учетом мировых тенденций и перспектив. В последние годы наблюдаются несколько основных направлений развития налоговой системы в стране.

Первым важным направлением является упрощение налогообложения для бизнеса. В последние годы были предприняты шаги по снижению налоговых ставок и сокращению числа налогов. Так, например, введение федерального налогового сбора позволило сократить число региональных налогов и сделать систему более прозрачной для предпринимателей.

Вторым важным направлением является расширение налоговой базы. С целью увеличения доходов бюджета и обеспечения более справедливого распределения налоговой нагрузки, в России вводятся новые налоги и расширяется круг лиц, обязанных уплачивать налоги. Например, в последние годы были введены такие новые налоги, как налог на имущество физических лиц и дополнительный налог на доходы сверх заданного уровня.

Третьим важным направлением является повышение эффективности налоговых процедур. С целью упрощения процесса уплаты налогов и уменьшения бюрократической нагрузки на бизнес, в России внедряются современные технологии и электронные сервисы. Например, фискальные регистраторы, электронные налоговые декларации и уведомления об уплате налогов позволяют сократить время и затраты на процедуры по уплате налогов.

Кроме того, последние годы характеризуются усилением мер по борьбе с налоговыми преступлениями и уклонением от уплаты налогов. Введение новых технологий позволяет более эффективно контролировать соблюдение налогового законодательства и бороться с нарушителями. Это позволяет увеличить доходы бюджета и снизить уровень налоговых преступлений.

Таким образом, тенденции развития налоговой системы в Российской Федерации направлены на упрощение процедур уплаты налогов, расширение налоговой базы, повышение эффективности процедур и борьбу с налоговыми преступлениями. Все это способствует созданию более комфортной и справедливой налоговой системы, которая стимулирует развитие бизнеса и обеспечивает устойчивый экономический рост страны.

Перспективы развития налоговой системы в РФ

- Упрощение и снижение налоговых ставок. Стремление к упрощению налогообложения и уменьшению бремени налоговых платежей для бизнеса является одной из приоритетных задач правительства РФ. В перспективе планируется дальнейшее снижение налоговых ставок для предприятий малого и среднего бизнеса, а также упрощение процедур и условий налогообложения.

- Развитие электронной системы налогообложения. Современные технологии и внедрение электронных сервисов позволяют значительно упростить процесс уплаты налогов и улучшить их контроль. В перспективе планируется дальнейшее развитие электронного самообслуживания налогоплательщиков, внедрение цифровых подписей и электронных кассовых аппаратов.

- Расширение налоговой базы. Для обеспечения стабильных доходов государства в перспективе планируется расширение налоговой базы путем включения в нее новых объектов налогообложения, таких как цифровая экономика и онлайн-торговля.

- Более активная борьба с налоговыми правонарушениями. В целях обеспечения справедливости и равных условий налогообложения, в перспективе планируется более эффективная борьба с налоговыми правонарушениями. Это включает в себя ужесточение ответственности за налоговые преступления, улучшение механизмов контроля и надзора, а также развитие международного сотрудничества в сфере борьбы с налоговыми уклонистами.

Развитие налоговой системы Российской Федерации направлено на обеспечение устойчивого экономического роста, создание благоприятных условий для предпринимательства и привлечения инвестиций. Сохранение и укрепление налоговой дисциплины, снижение административных барьеров и повышение прозрачности будут способствовать улучшению инвестиционного климата и развитию экономики в целом.