При решении вопроса о налогообложении трудовых отношений необходимо понимать, каким образом определяется основная налоговая база при выплате заработной платы.

Основная налоговая база – это сумма денежных средств, которая облагается налогами и иными обязательными платежами. Определить данную базу несложно, если знать основные принципы расчета.

В первую очередь необходимо учесть все виды доходов работника: основная заработная плата, премии, надбавки, вознаграждения, выплаты в виде акций, возмещение расходов и другие. От общего размера доходов следует отчесть расходы, связанные с осуществлением трудовой деятельности – налоговые вычеты, страховые взносы и профсоюзные взносы.

Учтите, что некоторые доходы могут быть налогооблагаемыми по особым правилам. Например, выплата пособия по беременности и родам, если она осуществляется за счет средств работодателя, возможно облагается налогом на доходы физических лиц (НДФЛ) в полном объеме. Также следует учесть налоговые льготы, предоставляемые законодательством.

Основная налоговая база: как ее определить при оплате труда

Определение основной налоговой базы при оплате труда осуществляется на основании следующих факторов:

- Заработная плата работника. Основная налоговая база рассчитывается исходя из фактической заработной платы работника за определенный период времени.

- Налоговые вычеты. При определении основной налоговой базы учитываются налоговые вычеты, на которые работник имеет право в соответствии с действующим законодательством.

- Ставки налогов. Различные виды доходов могут облагаться разными ставками налогов. При определении основной налоговой базы необходимо учесть применимые ставки налогов.

- Другие факторы. Возможно учет дополнительных факторов при определении основной налоговой базы в зависимости от конкретных условий и требований законодательства.

Определение основной налоговой базы при оплате труда является важной процедурой, которая требует аккуратности и внимательности. Правильное определение основной налоговой базы позволит работодателям и работникам избежать налоговых проблем и штрафов, а также обеспечит соблюдение требований законодательства.

Зарплата: что включает?

Чтобы точно определить основную налоговую базу при оплате труда, необходимо понимать, что включает в себя зарплата. В зависимости от предприятия и отрасли, состав и структура заработной платы могут отличаться, но обычно в нее включают такие компоненты:

| Компонент | Описание |

|---|---|

| Оклад | Основная фиксированная часть заработной платы, которая устанавливается в соответствии с должностными обязанностями и уровнем квалификации сотрудника. |

| Премии и надбавки | Дополнительные выплаты, которые работник может получить в зависимости от его результатов работы, стажа или выполнения особых условий. |

| Дополнительные пособия и компенсации | Эти выплаты могут включать различные пособия, компенсации и надбавки, которые предоставляются работникам в случае определенных ситуаций или условий, например, пособия по беременности и рождению ребенка, компенсации за работу в ночное время, оплату отпусков и т.д. |

| Социальные отчисления | Это обязательные выплаты в социальные фонды, которые работодатель производит от имени работника. Они могут включать пенсионные взносы, страховые взносы, взносы на обязательное медицинское страхование и другие. |

| Налоги на доходы физических лиц | Это налоги, которые работник обязан уплатить в государственный бюджет в зависимости от своего дохода. Размер этих налогов может быть разным в зависимости от общего дохода и ставки налога. |

Именно сумма всех этих компонентов будет являться основной налоговой базой при определении размера налоговых выплат как с работников, так и с работодателей.

Налоговые вычеты и льготы: как они влияют на налогооблагаемую базу?

При оплате труда работодатель обязан удерживать налоги с зарплаты своего сотрудника в соответствии с действующим законодательством. Однако налоговая база, по которой рассчитывается сумма этих удержаний, может быть уменьшена за счет налоговых вычетов и льгот.

Налоговые вычеты представляют собой определенную сумму, которую работник может отнести на себя и использовать в качестве освобождения от уплаты налогов. Такие вычеты обычно предоставляются на определенные категории расходов, такие как обучение, лечение, приобретение жилья. При исчислении налогооблагаемой базы эти суммы вычитаются из заработной платы работника, что в итоге приводит к уменьшению налоговых отчислений.

В свою очередь, налоговые льготы – это меры государства, направленные на стимулирование определенных деятельностей или категорий граждан. Наиболее распространенные налоговые льготы, связанные с оплатой труда, относятся к снижению налоговых ставок для малооплачиваемых работников, работников с инвалидностью, молодых специалистов и прочих социальных категорий. Налоговые льготы также позволяют уменьшить налоговую базу и, следовательно, сумму налоговых отчислений.

| Тип льготы/вычета | Описание |

|---|---|

| Обучение | Сумма, потраченная на обучение, может быть списана работником и уменьшит налоговую базу. |

| Медицинские расходы | Работник может списать определенную сумму, потраченную на медицинское лечение или страховку, и уменьшить налоговую базу. |

| Ипотека | Сумма выплат по ипотечному кредиту может быть списана работником и уменьшит налоговую базу. |

| Дети и иждивенцы | При наличии детей или иждивенцев работник может получить налоговые льготы, которые уменьшат налоговую базу. |

Важно отметить, что налоговые вычеты и льготы могут различаться в зависимости от региона, законодательства и индивидуальных условий каждого работника. Для получения налоговых вычетов и льгот необходимо соответствовать определенным требованиям, предъявляемым законодательством. Поэтому перед применением вычетов и льгот рекомендуется обратиться к специалисту или изучить соответствующую информацию на сайте налоговой службы.

Налоговые обязательства работодателя

| Налог | Описание |

|---|---|

| НДФЛ (налог на доходы физических лиц) | Работодатель обязан удерживать налог на доходы физических лиц с заработной платы сотрудника и перечислять его в бюджет. Уровень ставки НДФЛ зависит от размера доходов и налогового регистра сотрудника. |

| ЕСН (единый социальный налог) | Работодатель обязан уплачивать единый социальный налог, который представляет собой сумму страховых взносов за сотрудника. Ставка ЕСН также зависит от заработной платы сотрудника. |

| Взносы в Фонд социального страхования | Работодатель обязан уплачивать взносы в Фонд социального страхования для обеспечения социального страхования работников (например, на случай временной нетрудоспособности или материнства). |

| Другие налоги и взносы | В зависимости от отрасли и местоположения организации, работодатель может также быть обязан уплачивать другие налоги и взносы (например, профсоюзные взносы или страховые взносы в пенсионный фонд). |

В целом, работодатели должны иметь четкое представление о своих налоговых обязательствах и выполнять их в соответствии с действующим законодательством. Уплата налогов и взносов вовремя и в полном объеме обеспечивает финансовую устойчивость организации и способствует развитию социальной сферы.

Ответственность за неправильный расчет

При неправильном расчете основной налоговой базы при оплате труда работодателю может грозить ответственность со стороны налоговых органов. В случае выявления ошибки или недостоверности расчетов, работодатель должен будет уплатить неустойку в размере 0,1% от недоимки за каждый день просрочки.

Кроме этого, работодателю может быть наложен штраф в размере 20% от суммы недоимки, если недостоверность расчетов возникла впервые. При повторном выявлении ошибок штраф может составить уже 40% от недоимки. Также необходимо учесть, что в случае уклонения от уплаты налоговых платежей, налоговый орган может применить меры ограничения правопорядка, включая принудительное изъятие имущества.

Для того, чтобы избежать таких негативных последствий, работодателю необходимо тщательно проверять и правильно рассчитывать основную налоговую базу при оплате труда. Для этого рекомендуется обращаться за консультациями к квалифицированным специалистам или использовать специализированные программы и сервисы для расчета налогов.

Важно помнить, что правильный расчет основной налоговой базы является обязанностью работодателя и его ответственностью перед государством.

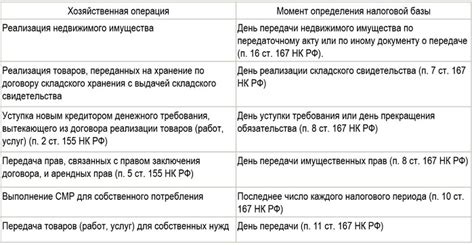

Специфика налогообложения определенных видов оплаты

Определение основной налоговой базы при оплате труда может иметь различные особенности в зависимости от вида оплаты, которая предоставляется работникам. Некоторые виды оплаты могут подвергаться дополнительным налогообложению или иметь особый порядок учета при расчете налоговых обязательств.

Например, при производстве и распределении дивидендов, работодатель должен уплачивать налог на добавленную стоимость (НДС) в случае, если компания является плательщиком НДС. Дивиденды также могут подвергаться налогу на доходы физических лиц (НДФЛ) как доход от капиталовложений.

Еще одним специфическим видом оплаты, который может иметь особую налоговую обработку, является премии и бонусы. В зависимости от правового статуса премий, они могут подвергаться налогообложению как доходы от трудовой деятельности или как доходы от источников иного рода.

Кроме того, в некоторых странах могут существовать специальные налоговые льготы или особые правила налогообложения для определенных видов оплаты, таких как компенсации и страховые выплаты в случаях увечья или смерти работника.

Важно учитывать, что специфика налогообложения определенных видов оплаты может меняться в зависимости от законодательства страны или региона, а также от типа компании или отрасли деятельности. Поэтому при определении основной налоговой базы необходимо учитывать не только общие правила, но и специальные требования, применимые к определенным видам оплаты.