Определение налоговой базы является важным понятием в области налогового законодательства. Это сумма, на которую основывается расчет налога, и она определяется в соответствии с принятыми нормами и правилами. Налоговая база может быть различной для разных видов налогов, но в любом случае, она играет важную роль в определении суммы налоговых платежей.

Значение налоговой базы для расчета налога не должно быть недооценено. Используя налоговую базу, государство определяет степень налогового бремени налогоплательщика. Это означает, что чем выше налоговая база, тем больше налог необходимо уплатить. Это может иметь влияние на финансовую позицию предприятия или физического лица, поскольку налоги являются одним из основных источников доходов государства.

Расчет налога на основе налоговой базы предусматривает использование налоговых ставок и применение нужных налоговых правил и исключений. Налоговая база может быть рассчитана на основе доходов, прибыли, активов или других показателей, в зависимости от конкретного налога. Точный расчет налоговой базы является важным звеном в налоговой системе и требует внимательного и профессионального подхода.

Определение налоговой базы

Определение налоговой базы является важным этапом в системе налогового учета, а также в процессе бухгалтерского и финансового планирования организации. Правильное определение налоговой базы позволяет избежать ошибочного расчета налога и возможных штрафных санкций со стороны налоговых органов.

Определение налоговой базы может варьироваться в зависимости от вида налога. Например, для налога на прибыль базой может быть размер чистой прибыли организации за определенный период, а для налога на добавленную стоимость базой может быть сумма оборота товаров или услуг, на которую начисляется налог.

Определение налоговой базы должно соответствовать законодательству и правилам, установленным налоговыми органами. Часто для определения налоговой базы необходимо проводить различные расчеты и анализировать финансовую информацию организации. Точное и правильное определение налоговой базы является ключевым для выполнения налоговых обязательств и поддержания соответствующей финансовой устойчивости организации.

Понятие и основные принципы

Основными принципами определения налоговой базы являются:

- Объективность. Налоговая база должна отражать реальные доходы или стоимость имущества налогоплательщика. Для этого необходимо использовать объективные и достоверные источники информации, такие как финансовая отчетность, бухгалтерская документация и другие подтверждающие документы.

- Целостность. Налоговая база должна быть полной и учесть все доходы или стоимость имущества, которые подлежат налогообложению.

- Прозрачность. Процесс определения налоговой базы должен быть прозрачным и понятным для налогоплательщика и налоговых органов. Налогоплательщик должен иметь возможность проверить и подтвердить правильность расчета налоговой базы и обоснованность налоговых обязательств.

- Справедливость. Определение налоговой базы должно основываться на принципах справедливости и равенства перед законом. Налоги должны быть распределены справедливо, учитывая финансовые возможности и обязанности каждого налогоплательщика.

Все эти принципы важны для обеспечения эффективной и справедливой налоговой системы, которая способствует развитию экономики и общества в целом.

Как определяется налоговая база?

Определение налоговой базы включает в себя различные шаги и факторы. В случае налога на доходы физических лиц налоговая база определяется путем вычитания различных расходов и налоговых льгот из общего дохода физического лица. К таким расходам может относиться платеж по ипотеке или аренда жилья, образовательные или медицинские расходы. Также могут применяться налоговые льготы в зависимости от семейного положения или наличия детей.

В случае налога на прибыль организаций налоговая база формируется исходя из доходов и расходов компании. Доходы включают в себя выручку от продажи товаров или услуг, а также другие источники доходов. Расходы включают в себя затраты на материалы, заработную плату, аренду помещения и другие непосредственно связанные с производством расходы. Из общей суммы доходов вычитаются все допустимые расходы, чтобы получить налоговую базу.

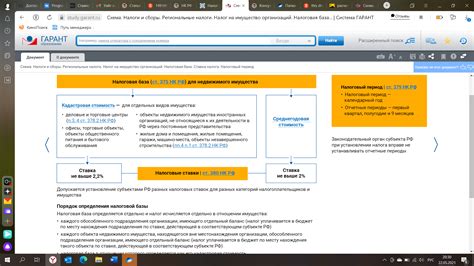

Кроме того, некоторые налоги могут иметь особые правила исчисления налоговой базы. Например, налог на недвижимость может базироваться на оценочной стоимости имущества, которая определяется специальными комиссиями или органами оценки. Налог на продажу может быть рассчитан на основе общей суммы продаж или налог на добавленную стоимость.

Важно отметить: правильное определение налоговой базы является ключевым фактором для расчета налога. Неправильная или неполная определение налоговой базы может привести к неправильному расчету налогового обязательства и наложению штрафов или санкций со стороны налоговых органов.

В целом, налоговая база играет важную роль в налогообложении и является основой для расчета налога. Она определяется в соответствии с правилами налогообложения и может варьироваться в зависимости от типа налога и региональных характеристик.

Виды налоговых баз

Существуют различные виды налоговых баз, в зависимости от вида налога. Рассмотрим некоторые из них:

1. Доходная налоговая база: определяется как совокупный доход лица или организации, полученный за определенный период времени. Включает в себя доходы от различных источников, таких как заработная плата, сдача в аренду недвижимости, дивиденды и т.д.

2. Налоговая база по имуществу: рассчитывается на основе стоимости имущества, принадлежащего налогоплательщику. Включает в себя недвижимость, транспортные средства, ценные бумаги и другое имущество.

3. Налоговая база по обороту: определяется на основе совокупной выручки организации или организаций в определенный период времени. Включает в себя продажи товаров или услуг, выполняемые деятельности и прочие виды операций.

4. Налоговая база по добавленной стоимости: рассчитывается на основе добавленной стоимости товаров и услуг. Определяется как разница между стоимостью произведенных товаров и затратами на их производство.

5. Налоговая база по прибыли: определяется как разница между доходами и расходами организации за определенный период времени. Включает в себя затраты на производство, аренду, заработную плату и другие расходы.

Это лишь некоторые виды налоговых баз, которые могут быть использованы при расчете налогов. Знание этих баз помогает правильно определить сумму налога и исполнять налоговые обязательства в соответствии с законодательством.

Значение налоговой базы для расчета налога

Значение налоговой базы имеет большое значение для налогоплательщика и для государства. Для налогоплательщика это означает, что от правильного определения налоговой базы зависит сумма налогового платежа. Чем точнее и честнее учитываются все доходы и расходы, тем меньше риск возникновения проблем с налоговыми органами и штрафных санкций.

Для государства значение налоговой базы заключается в том, что она позволяет правильно и справедливо распределить налоговую нагрузку между налогоплательщиками. Если налоговая база определяется неправильно или некорректно, это может привести к искажению расчетов и упущению доходов государства.

Правильное определение налоговой базы требует внимательного анализа и учета всех факторов, которые могут повлиять на налогооблагаемую сумму. Для этого необходимо следить за изменениями в налоговом законодательстве, вести учет доходов и расходов, и правильно заполнять налоговые декларации.

Важно помнить, что от тщательного подхода к определению налоговой базы зависит размер налоговых обязательств и соответствие законодательству!

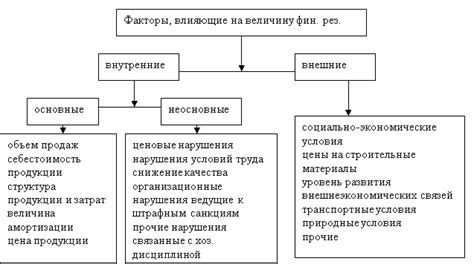

Факторы, влияющие на налоговую базу

Формирование налоговой базы зависит от ряда факторов:

- Доходы: Одним из основных факторов, влияющих на формирование налоговой базы, являются доходы налогоплательщика. Обычно налоговая база рассчитывается исходя из суммы дохода физического или юридического лица.

- Имущество: Некоторые налоги могут быть связаны с имуществом налогоплательщика, например, налог на недвижимость. В этом случае налоговая база определяется стоимостью имущества.

- Объем продаж: Для некоторых налогов, таких как налог на добавленную стоимость, важную роль играет объем продаж или оборот компании. Чем больше продажи, тем выше будет налоговая база.

- Расходы и вычеты: Расходы и вычеты также могут влиять на налоговую базу. Налогоплательщик может иметь право на уменьшение налоговой базы за счет определенных расходов или вычетов.

- Налоговые льготы и скидки: Некоторые государства и органы предоставляют налоговые льготы или скидки. Эти факторы также могут влиять на размер налоговой базы.

Все эти факторы вместе определяют налоговую базу и важны для расчета налогового обязательства. Размер налоговой базы может быть разным для каждого налога и страны. Поэтому необходимо тщательно изучать законодательство и правила налогообложения, чтобы правильно определить налоговую базу и избежать нарушений.

Важность правильного определения налоговой базы

Правильное определение налоговой базы является необходимым условием для корректной оценки и сбора налогов. Неправильное определение налоговой базы может привести к некорректному расчету суммы налога и, как следствие, к неверному учету доходов и упущенной прибыли.

Корректное определение налоговой базы требует точного учета всех доходов и имущества налогоплательщика. Это может включать в себя доходы от различных источников, таких как заработная плата, сдача в аренду недвижимости, продажа активов и другие. Также учету подлежат расходы и вычеты, которые могут повлиять на итоговую сумму налога.

В случае неправильного определения налоговой базы налогоплательщик может столкнуться с негативными последствиями, включая штрафы и пеню. Кроме того, неправильный расчет налогов может привести к нарушению законодательства и репутационным рискам для налогоплательщика.

Правильное определение налоговой базы требует внимательного анализа и учета всех факторов, оказывающих влияние на сумму налога. Это может потребовать профессиональных навыков и знаний в области налогового законодательства.

В целом, правильное определение налоговой базы является важным компонентом налогообложения, который требует тщательного подхода и аккуратности. Это позволит избежать проблем и ошибок при уплате налогов, а также обеспечит соблюдение законодательства и сохранение репутации налогоплательщика.