При оформлении сделок и заключении контрактов стороны часто сталкиваются с необходимостью обеспечения исполнения обязательств. Один из способов решения этой проблемы - использование обеспечительного платежа или банковской гарантии. Но какой из этих инструментов выбрать, чтобы быть защищенным от возможных рисков?

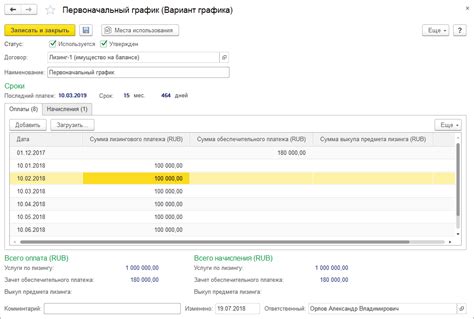

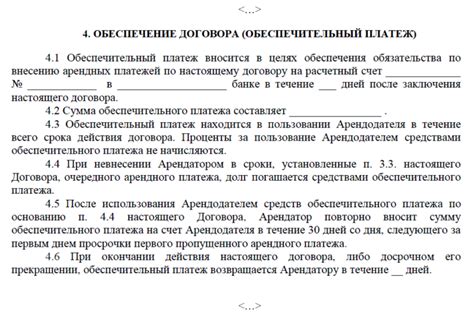

Обеспечительный платеж представляет собой сумму денег, которую сторона должна внести на специальный счет в качестве гарантии исполнения своих обязательств. Это может быть как наличная сумма, так и электронные деньги. В случае неисполнения или ненадлежащего исполнения обязательств, получатель может обратиться к этому счету и извлечь деньги в свою пользу.

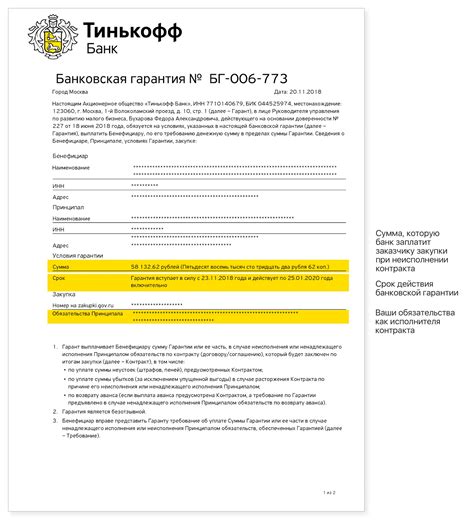

Банковская гарантия, в свою очередь, является юридическим документом, выдаваемым банком по просьбе клиента. Она гарантирует исполнение обязательств сторон контракта в соответствии с условиями, предусмотренными в договоре. В случае нарушения обязательств, получатель может обратиться в банк и получить компенсацию.

В выборе между обеспечительным платежом и банковской гарантией следует учитывать ряд факторов, таких как особенности сделки, сумма обязательства, риски и прочие условия. Обеспечительный платеж может быть предпочтителен, если важно получить гарантированное возмещение средств в случае нарушения обязательств. Банковская гарантия, в свою очередь, может быть предпочтительней, если важно иметь документальное подтверждение обязательств и гарантийные обязательства банка.

Обеспечительный платеж: когда необходим и как работает

В основном, обеспечительный платеж применяется в таких областях, как строительство, торговля, международная торговля, а также в оказании услуг. В случае с строительством, заказчику обычно требуется внести обеспечительный платеж для защиты от некачественного выполнения работ или невыполнения вообще. Обеспечительный платеж также может быть использован для гарантирования выполнения условий поставки товаров или оказания услуг.

Платеж обычно вносится на специальный счет или блокируется на банковском счету стороны, которая обязана предоставить гарантию. Срок действия обеспечительного платежа определяется в соответствии с условиями договора или сделки. Если все условия соблюдены, то платеж возвращается стороне, которая его внесла. Однако, если одна из сторон не выполняет свои обязательства, то обеспечительный платеж может быть использован в качестве компенсации для другой стороны.

Как правило, обеспечительный платеж является более гибким и менее затратным способом обеспечения исполнения договора, по сравнению с банковской гарантией. Он не требует проверки кредитоспособности или оценки имущественного состояния стороны, которая обязана предоставить платеж. Кроме того, обеспечительный платеж позволяет сохранить конфиденциальность информации о договоре или сделке.

Важно отметить, что обеспечительный платеж может иметь различные названия, в зависимости от региона и сферы применения. Например, в международной торговле его часто называют "авансом", а в некоторых отраслях бизнеса – "коллектеральным платежом".

Какие случаи требуют обеспечительного платежа

Существует несколько случаев, в которых требуется обеспечительный платеж:

1. Розничные сделки: Обеспечительный платеж может быть необходим при покупке товаров или услуг. Например, при приобретении дорогостоящей техники или автомобиля, продавец может потребовать внесения обеспечительного платежа, чтобы быть уверенным в серьезности намерений покупателя.

2. Заключение контрактов: Обеспечительный платеж может быть требуемым при заключении контрактов на оказание услуг или выполнение работ. Например, при подписании контракта с подрядчиком на строительство здания, заказчик может потребовать внесения обеспечительного платежа, чтобы обеспечить исполнение контрактных обязательств.

3. Аукционы и конкурсы: В случае участия в аукционе или конкурсе, участники могут быть обязаны внести обеспечительный платеж в качестве гарантии своего участия. Это может быть необходимо для исключения несерьезных участников или для обеспечения дальнейшего исполнения условий победителем.

4. Заключение соглашений: При подписании определенных соглашений, таких как соглашения о неразглашении коммерческой информации или соглашения о сотрудничестве, может потребоваться внесение обеспечительного платежа. Это может служить дополнительной гарантией исполнения сторонами своих обязательств по данному соглашению.

В целом, обеспечительный платеж требуется в случаях, когда одна из сторон желает получить дополнительные гарантии исполнения обязательств другой стороной. Он составляется исходя из конкретных условий сделки и может быть предусмотрен как в обязательном порядке, так и по соглашению сторон.

Преимущества обеспечительного платежа перед банковской гарантией

Вот основные преимущества обеспечительного платежа:

- Более быстрое и простое оформление. Обеспечительный платеж можно оформить оперативно, по сравнению с процедурой получения банковской гарантии. Это позволяет существенно сократить время, необходимое для начала или завершения бизнес-сделки.

- Низкие затраты. Обеспечительный платеж обходится дешевле по сравнению с затратами на получение банковской гарантии. В случае с гарантией требуется уплата комиссии банку, что делает ее более затратной по сравнению с простым перечислением денежных средств на специальный счет.

- Меньший риск для сторон. Обеспечительный платеж представляет собой надежный способ обеспечения исполнения обязательств сторон, так как деньги уже находятся в распоряжении получателя. В случае с банковской гарантией существует риск долгой и сложной процедуры исполнения, включая судебные разбирательства.

- Гибкость в использовании. Обеспечительный платеж может быть использован в любых сделках, где требуется обеспечение исполнения обязательств. Банковская гарантия, напротив, может иметь ограничения по сумме или сроку действия, что делает ее менее гибкой в использовании.

Таким образом, обеспечительный платеж представляет собой эффективный и удобный способ обеспечения исполнения обязательств в бизнес-сделках. Он обладает рядом преимуществ, которые делают его предпочтительным выбором перед банковской гарантией.

Банковская гарантия: защита интересов сторон сделки

Пользуясь банковской гарантией, стороны сделки получают ряд значительных преимуществ. Во-первых, гарантия является юридически значимым документом и имеет прямое отношение к сделке, что обеспечивает доверие к ее исполнению. Во-вторых, она позволяет снизить риски обеих сторон, тем самым улучшая финансовые и экономические условия сделки.

Основными преимуществами банковской гарантии являются:

- Защита от рисков невыполнения обязательств. Получатель гарантии может быть уверен в том, что в случае неисполнения обязательств другой стороной он получит необходимое возмещение убытков от банка-гаранта.

- Снижение рисков финансового характера. Получатель гарантии может быть уверен в том, что в случае необходимости он сможет реализовать гарантию и получить необходимые средства без задержек.

- Увеличение доверия между сторонами сделки. Наличие банковской гарантии является подтверждением финансовой надежности сторон сделки и способствует установлению долгосрочных и взаимовыгодных партнерских отношений.

- Гибкость и адаптированность. Банковская гарантия может быть предоставлена в различных формах и вариантах, что позволяет адаптировать ее к конкретным требованиям и условиям сделки.

Отметим, что для получения банковской гарантии необходимо соблюдать ряд условий, включая предоставление обеспечительных документов, оплату комиссий и уплату налогов. Кроме того, банк может провести анализ финансового состояния заявителя и запросить дополнительные документы и справки.

Какие ситуации требуют использования банковской гарантии

1. Выполнение контракта или условий соглашения. Если вы заключаете договор с партнером или подрядчиком, банковская гарантия может служить гарантией выполнения ваших обязательств. Это может быть особенно важно в случае, если договор связан со строительством, поставкой товаров или услуг.

2. Участие в тендерах и аукционах. В некоторых случаях участие в тендерах или аукционах может требовать предоставления банковской гарантии, которая будет обеспечивать вашу серьезность и финансовую надежность в процессе выбора поставщика или исполнителя.

3. Оплата таможенных пошлин и других обязательств. Если вы занимаетесь импортом или экспортом товаров, может возникнуть необходимость предоставления банковской гарантии как залога за платежи таможенным органам или другими государственными учреждениями.

4. Гарантирование выплаты зарплаты и других финансовых обязательств. Банковская гарантия может быть использована для обеспечения выплаты зарплаты сотрудникам или исполнения других финансовых обязательств компании.

5. Заключение арендных или кредитных сделок. В некоторых случаях арендодатели или кредиторы могут требовать предоставления банковской гарантии как обеспечение исполнения арендного или кредитного договора.

Все эти ситуации требуют надежной финансовой гарантии, которую может предоставить банковская гарантия. Это позволяет участникам сделки или контракта иметь дополнительную защиту и обеспечивает стабильность и доверие в бизнес-отношениях.