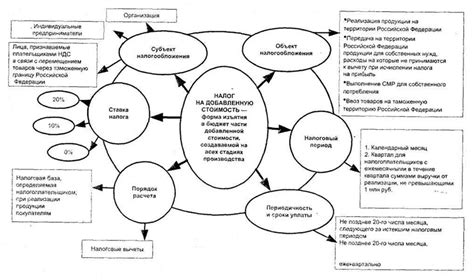

Налог на добавленную стоимость (НДС) является одним из основных налогов в Российской Федерации и является неотъемлемой частью налоговой системы. Он взимается со всех товаров, работ и услуг, кроме тех, которые освобождены от этого налога. НДС является косвенным налогом, так как его сумма уплачивается не налогоплательщиком, а конечным потребителем товаров и услуг. Введение НДС позволяет государству получать значительную долю доходов и обеспечивать свои функции и обязанности перед гражданами.

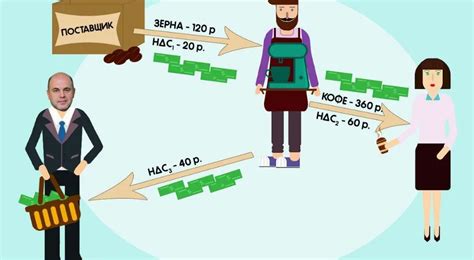

Основным принципом функционирования НДС является принцип обратной цепочки налогообложения, при котором каждый участник товарного цикла вносит налоговую долю на полученное имущество. Все налоговые суммы, начиная от производителя и заканчивая розничным продавцом, постепенно накапливаются и передаются в бюджет государства. Это устраняет проблемы двойного налогообложения и обеспечивает прозрачность и контроль в системе уплаты налога.

Каждый налогоплательщик обязан регистрироваться в налоговой службе и подавать отчетность о всех хозяйственных операциях, связанных с оборотом товаров и услуг. Основные обязанности включают учет, исполнение деклараций и уплату НДС в установленные сроки. Нарушение этих обязанностей может повлечь за собой административные или уголовные ответственности. Поэтому каждый предприниматель обязан внимательно изучить правила и нормы, регламентирующие уплату НДС и быть готовым к своевременной и точной отчетности.

Понятие и сущность налога на добавленную стоимость

Сущность НДС заключается в том, что налоговая система взимает налог на разницу между ценой продажи товаров или услуг и стоимостью, затраченной на их производство и реализацию. Эта разница называется добавленной стоимостью. НДС представляет собой прогрессивный налог, который ставится на каждом этапе процесса производства и реализации товаров или услуг.

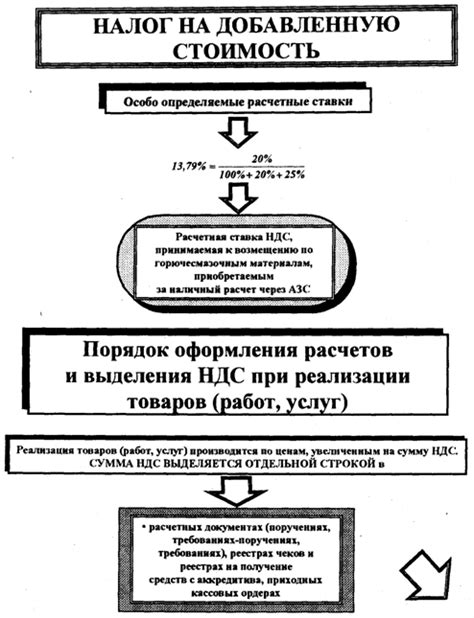

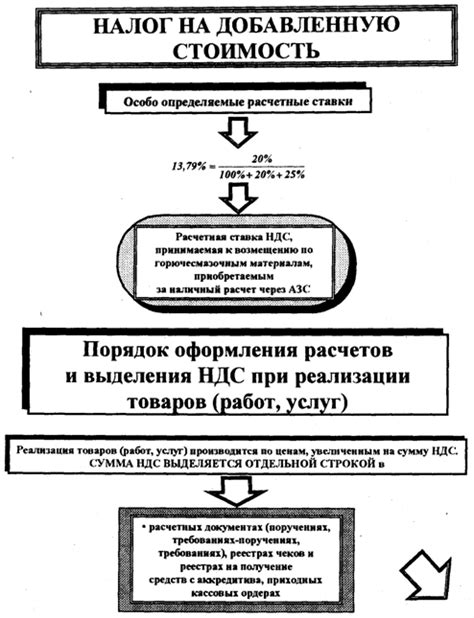

Реализация НДС осуществляется через систему налоговых ставок. В России применяются три основные ставки НДС: 0%, 10% и 20%. Ставка 0% применяется на экспортные операции и ряд освобожденных от НДС товаров и услуг. Ставки 10% и 20% применяются на остальные товары и услуги.

Основной принцип работы НДС заключается в том, что каждый участник цепочки производства и реализации товаров или услуг является налоговым агентом и обязан взимать НДС с покупателя. В свою очередь, покупатели могут вычетать уплаченный НДС при покупке товаров или услуг для своих предпринимательских целей. Таким образом, НДС является самоубыточным налогом для предпринимателей, поскольку их реальная нагрузка ниже, чем ставка налога.

Принципы функционирования налога на добавленную стоимость

Основные принципы налога на добавленную стоимость включают:

| Принцип | Описание |

|---|---|

| Принцип территориальности | НДС облагает товары и услуги, оказываемые на территории Российской Федерации, а также импортированные товары. |

| Принцип общего обложения | НДС облагает все стадии производства и обращения товаров, начиная от их производства и заканчивая реализацией потребителям. |

| Принцип исключения двойного налогообложения | НДС исключает двойное налогообложение путем возможности компенсации НДС, уплаченного на предыдущих этапах производства и обращения товаров. |

| Принцип обязательной регистрации | Предприятия, осуществляющие производство или предоставление услуг, обязаны зарегистрироваться в налоговых органах и уплачивать НДС. |

| Принцип самостоятельности | Налоговые обязательства по НДС выполняются самостоятельно предприятиями и индивидуальными предпринимателями без налоговых органов. |

| Принцип метода суммирования | НДС суммируется на каждой стадии производства и обращения товаров, при этом необходимо учитывать возможность компенсации НДС на предыдущих этапах. |

| Принцип предоплаты | НДС уплачивается предприятиями по мере получения оплаты за реализуемые товары и услуги. |

Понимание принципов функционирования налога на добавленную стоимость является важным для предприятий и предпринимателей, чтобы правильно организовывать учет и уплату НДС в соответствии с требованиями налогового законодательства.

Обязанности плательщиков налога на добавленную стоимость

Плательщики налога на добавленную стоимость обязаны соблюдать ряд правил и выполнять определенные обязанности по уплате данного налога. Ниже приведены основные обязанности плательщиков НДС:

- Регистрация в налоговой службе. Плательщики, осуществляющие налогооблагаемую деятельность и достигшие определенного уровня оборота, обязаны зарегистрироваться в налоговой службе в качестве плательщика НДС.

- Настройка бухгалтерского учета. Плательщики должны настроить свою бухгалтерию таким образом, чтобы обеспечить контроль и отчетность по налогу на добавленную стоимость.

- Выставление и перечисление НДС. Плательщики обязаны выставлять покупателям счета-фактуры с указанием суммы НДС. Они также обязаны перечислять сумму НДС в соответствующий срок.

- Ведение отчетности. Плательщики должны вести отчетность о налоге на добавленную стоимость в установленные сроки и представлять ее в налоговую службу.

- Соблюдение правил списания НДС. Плательщики обязаны использовать полученные от поставщиков счета-фактуры для вычета НДС при приобретении товаров и услуг, в соответствии с законодательством.

В случае нарушения этих обязанностей, плательщики могут быть подвержены штрафам и иным санкциям со стороны налоговых органов. Поэтому важно строго соблюдать все требования и обязанности, связанные с уплатой налога на добавленную стоимость.

Контроль и ответственность в сфере налога на добавленную стоимость

Каждый предприниматель, занимающийся осуществлением оборота товаров и услуг, обязан регистрироваться в налоговых органах по месту своего нахождения и получить свидетельство о регистрации в качестве плательщика НДС. Затем предприниматель обязан правильно и своевременно уплачивать НДС в бюджет, составлять и сдавать налоговую отчетность.

Контроль за правильностью уплаты НДС осуществляется налоговыми органами. Они имеют право проводить налоговые проверки, проверять налоговую отчетность и документацию предпринимателей, а также требовать предоставления дополнительных документов и сведений.

При выявлении нарушений в области уплаты и учета НДС, налоговые органы применяют различные меры ответственности. К наиболее распространенным санкциям относятся штрафы, наложение пени, лишение права осуществлять определенные деятельности и даже возбуждение уголовных дел в случае совершения налоговых преступлений.

Владельцы предприятий и предприниматели должны всегда соблюдать законодательство о НДС и вести документальное подтверждение всех операций, связанных с налогообложением. Это позволит избежать неприятностей со стороны налоговых органов и обеспечить безопасность своего бизнеса.

Таким образом, контроль и ответственность в сфере налога на добавленную стоимость являются неотъемлемой частью налоговой системы. Соблюдение правил уплаты и учета НДС позволяет обеспечить стабильный доход государства, а также справедливость и прозрачность в бизнес-среде.