Налоговый агент по уплате налогов – это физическое или юридическое лицо, которое обязано собирать и уплачивать налоги от имени и за счет третьих лиц. Такие налоговые агенты встречаются в различных сферах деятельности, будь то предпринимательство, агентское или торговое представительство.

Налоговый агент выполняет важную роль в системе налогового учета и контроля, так как собирает налоги от других лиц и передает их в бюджет. Он отвечает за правильное и своевременное исполнение своих обязательств перед государством, а также за представление отчетности о собранных и уплаченных налогах.

Возможны различные виды налоговых агентов – от крупных компаний, собирающих налоги от своих клиентов, до небольших предпринимателей, работающих на комиссионных основаниях. Также существуют специальные программы и соглашения, позволяющие налоговым агентам оптимизировать сбор и уплату налогов, а также снизить свои налоговые обязательства.

Роль налогового агента в процессе уплаты налогов

1. Сбор и обработка информации. Налоговый агент обязан собрать все необходимые данные и документы от налогоплательщика для расчета налоговых обязательств. Это может включать в себя данные о доходах и расходах, наличии имущества и другую информацию, которая может быть необходима для правильного расчета налогов.

2. Расчет налоговых обязательств. Налоговый агент осуществляет расчет суммы налога, которую должен уплатить налогоплательщик в соответствии с действующим законодательством. Для этого агент использует предоставленную информацию о доходах и других факторах.

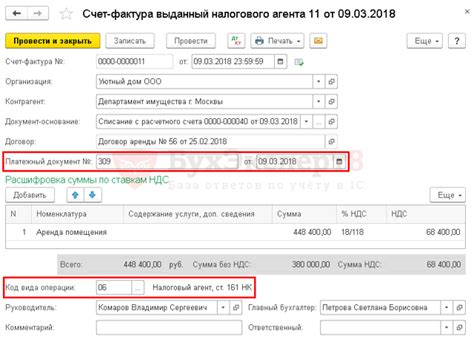

3. Подготовка и подача налоговой декларации. Налоговый агент составляет налоговую декларацию от имени налогоплательщика и подает ее в налоговый орган в установленные сроки. Декларация содержит информацию о сумме доходов, расходов и налоговых обязательствах.

4. Уплата налоговых обязательств. Налоговый агент от имени налогоплательщика производит уплату налоговых обязательств в налоговый орган в установленные сроки. Агент контролирует правильность расчетов и соблюдение всех налоговых норм и законов.

5. Представление интересов налогоплательщика. Налоговый агент может выступать в роли представителя налогоплательщика в отношениях с налоговыми органами. Агент защищает интересы налогоплательщика, отвечает на запросы и информирует налоговый орган о всех изменениях и обстоятельствах, которые могут повлиять на процесс уплаты налогов.

Роль налогового агента в процессе уплаты налогов очень важна для налогоплательщика. Агент выполняет сложные расчеты, обрабатывает большой объем информации и учитывает все изменения в налоговом законодательстве. Это позволяет налогоплательщику избежать ошибок и проблем с налоговыми органами, а также сэкономить время и силы на самостоятельном выполнении всех налоговых обязательств.

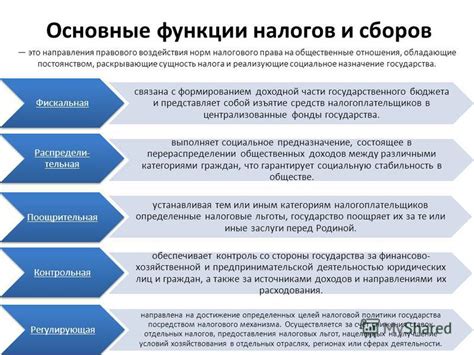

Определение и функции налогового агента

Основная функция налогового агента - это проведение налоговых расчетов и уплата налогов от имени своих клиентов в установленные сроки. Налоговый агент должен точно и своевременно уведомлять своих клиентов о необходимых налоговых платежах, предоставлять сведения о доходах и расходах клиента, а также предоставлять консультации по вопросам налогообложения.

В дополнение к основной функции, налоговый агент также отвечает за ведение налоговой документации и подготовку отчетности клиента в соответствии с требованиями налогового законодательства. Он также представляет интересы своих клиентов перед налоговыми органами, отвечает на запросы налоговых инспекций и помогает в разрешении налоговых споров.

Участие налогового агента в уплате налогов облегчает процесс налогообложения для налогоплательщика, обеспечивает надлежащую соблюдение налоговых правил и снижает риски возникновения налоговых задолженностей. Налоговые агенты являются важными фигурами в системе налогообложения и облегчают взаимодействие между налоговыми органами и налогоплательщиками.

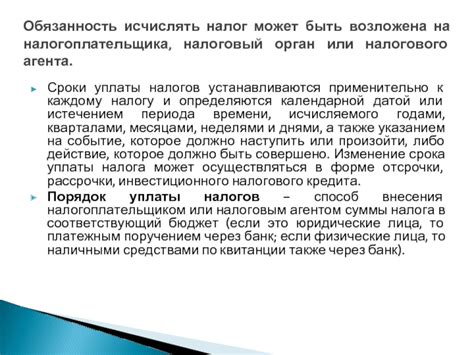

Обязательства налогового агента перед налоговыми органами

Во-первых, налоговый агент обязан правильно расчетить сумму налога, подлежащего уплате. Для этого он должен владеть всей необходимой информацией о доходах и расходах лица, от имени которого он осуществляет уплату налога. Такая информация может включать данные о заработной плате, арендных платежах, продажах имущества и других операциях.

Во-вторых, налоговый агент обязан составить и представить налоговые декларации по установленным формам и с учетом соответствующих сроков. В декларации должны быть указаны все официальные сведения о лице, от имени которого уплачивается налог, а также подробная информация о доходах и расходах, подлежащих налогообложению.

В-третьих, налоговый агент обязан своевременно уплачивать налог на счет налогового органа. Для этого он должен правильно рассчитать сумму налога и внести ее в соответствии с установленными сроками. В случае нарушения сроков или неправильного расчета налоговой суммы, налоговый агент может быть подвержен штрафным санкциям.

В-четвертых, налоговый агент обязан предоставить налоговым органам все запрашиваемые документы и информацию, касающуюся уплаты налогов. Налоговые органы имеют право проводить проверки налогообязательных лиц и проверять достоверность представленной информации. Поэтому налоговый агент должен быть готов предоставить все необходимые документы и объяснения в случае запроса со стороны налоговых органов.

| Обязательство | Описание |

|---|---|

| Расчет налоговой суммы | Правильное расчет исходя из доходов и расходов |

| Подача налоговых деклараций | Составление и предоставление деклараций с указанием всех необходимых сведений |

| Своевременная уплата налога | Уплата налога с учетом правильного расчета и сроков |

| Предоставление документов и информации | Предоставление налоговым органам требуемых документов и информации |

Процедура назначения и регистрации налогового агента

Налоговый агент может быть назначен лицом, осуществляющим предпринимательскую деятельность в Российской Федерации, исходя из условий, установленных законодательством. Обязанность назначения налогового агента возникает в случае, когда само юридическое лицо или индивидуальный предприниматель не являются резидентами России, а также в ряде других случаев.

Для того чтобы назначить налогового агента, необходимо провести ряд процедур, включая подачу заявления в налоговый орган. В заявлении должна быть указана информация о налогоплательщике и самом налоговом агенте, а также основания для осуществления полномочий налогового агента.

После подачи заявления, налоговый орган рассматривает его и принимает решение о назначении налогового агента. В случае положительного решения, налоговый орган выдает соответствующий документ о назначении налогового агента.

Налоговый агент также должен пройти процедуру регистрации в налоговом органе. Для этого налоговый агент должен предоставить все необходимые документы и заполнить соответствующие формы.

После прохождения процедуры регистрации, налоговый агент получает свидетельство о регистрации, которое подтверждает его статус и право осуществлять полномочия налогового агента.

Процедура назначения и регистрации налогового агента является неотъемлемой частью платежной системы и позволяет обеспечить соблюдение налогового законодательства, а также осуществление контроля со стороны налоговых органов.

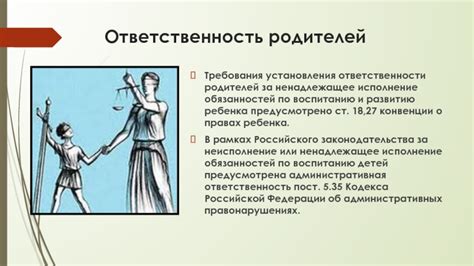

Ответственность налогового агента за ненадлежащее исполнение своих обязанностей

В случае ненадлежащего исполнения своих обязанностей налоговый агент несет ответственность перед налоговыми органами. Он может быть подвержен различным видам штрафных санкций, а также гражданской и административной ответственности:

Штрафные санкции:

- За несвоевременное предоставление отчетности;

- За непредоставление отчетности в полном объеме;

- За неправильное заполнение отчетности или ошибки в расчетах;

- За неуплату или неполную уплату налоговых сумм в установленные сроки.

Гражданская ответственность налогового агента включает возмещение ущерба, причиненного налогоплательщику в результате ненадлежащего исполнения обязанностей. Такой ущерб может включать в себя штрафные санкции и потерю возможности применять имущественные налоговые вычеты.

Административная ответственность налогового агента предусматривает наложение штрафов в зависимости от характера нарушений. Это может быть отметка в налоговой карте, административный арест или административный арест с конфискацией имущества.

Итак, налоговый агент несет серьезную ответственность за ненадлежащее исполнение своих обязанностей. Это направлено на поддержание порядка и правильного функционирования налоговой системы, а также защиты интересов налогоплательщиков.

Преимущества использования услуг налогового агента

Услуги налогового агента представляют собой ценное средство оптимизации налогообложения и обеспечения соответствия деятельности организации нормам и требованиям налогового законодательства. Вот несколько основных преимуществ использования услуг налогового агента:

- Оптимизация налоговых платежей - налоговый агент имеет обширные знания и опыт в области налогообложения, что позволяет ему разрабатывать эффективные стратегии минимизации налоговых платежей;

- Соблюдение налогового законодательства - налоговый агент следит за изменениями в законодательстве и обновляет налоговую политику организации в соответствии с новыми требованиями;

- Комплексный подход - налоговый агент проводит анализ всех аспектов деятельности организации, чтобы определить, какие налоговые льготы и возможности могут быть использованы;

- Экономия времени и ресурсов - использование услуг налогового агента позволяет сосредоточиться на основной деятельности организации, а все вопросы и проблемы в области налогообложения остаются на плечах экспертов;

- Снижение рисков налоговых проверок - налоговый агент помогает организации подготовить все необходимые документы и отчетность, что снижает вероятность выявления ошибок и налоговых нарушений при проверках;

- Конфиденциальность - налоговый агент обязан сохранять конфиденциальность полученной информации о бухгалтерии и финансовых операциях организации;

- Представление интересов организации - налоговый агент может выступать в качестве представителя организации перед налоговыми органами и защищать ее интересы в случае споров или конфликтов.

Использование услуг налогового агента - это инвестиция в эффективное управление налоговой политикой организации, которая может принести значительные выгоды в виде снижения налоговых платежей, соблюдения законодательства и минимизации рисков.