Код 126 в справке 2 НДФЛ – это одно из самых обсуждаемых изменений в налоговом законодательстве. Этот код относится к разделу "Доходы, от необязательного страхования жизни". В последнее время множество налогоплательщиков задаются вопросами относительно этого кода: что это за код, как его заполнять и какие обновления были внесены в его использование?

В декабре 2020 года Федеральная налоговая служба (ФНС) внесла ряд изменений в Приказ от 18 декабря 2015 года № ММВ-7-17/826, в котором были установлены правила заполнения справки 2 НДФЛ. Согласно этим изменениям, введен новый код 126, который предусматривает указание суммы дохода от необязательного страхования жизни. Это означает, что налогоплательщики теперь должны обязательно указывать этот код и соответствующую сумму дохода в справке 2 НДФЛ.

Код 126 представляет собой важный инструмент для ФНС в контроле доходов налогоплательщиков. Он позволяет службе мониторить и анализировать суммы доходов от необязательного страхования жизни и обеспечивать соблюдение налогового законодательства. Вместе с тем, код 126 ставит налогоплательщиков в более ответственное положение, требуя от них точного и правильного заполнения справки 2 НДФЛ.

Обновления кода 126 в справке 2 НДФЛ

Код 126 в справке 2 НДФЛ использовался ранее для обозначения дохода, полученного по договору займа или займа денежных средств. Однако, с последними обновлениями, внесенными в Налоговый кодекс, данный код был переопределен.

Согласно последним изменениям, код 126 стал обозначать доходы, полученные по договору об оказании услуг. Это означает, что сумма, обозначенная данным кодом, теперь указывает на доходы, полученные не только от займа, но и от предоставления различных услуг.

Данное обновление было внесено для того, чтобы упростить и унифицировать систему классификации доходов в справке 2 НДФЛ. Теперь все доходы, полученные по договору оказания услуг, будут обозначаться одним и тем же кодом 126.

Это обновление позволяет сделать составление и обработку справки 2 НДФЛ более простым и понятным процессом. Теперь у налогоплательщика не возникнет сложностей с указанием доходов, полученных по договору оказания услуг, в справке.

Тем не менее, необходимо обратить внимание на то, что данное обновление необходимо учесть при составлении и подаче справки 2 НДФЛ. Неправильно указанный код дохода может вызвать проверку со стороны налоговой службы, что может привести к неудобствам и штрафам.

Описание кода 126 в справке 2 НДФЛ

Код 126 в справке 2 НДФЛ свидетельствует о начисленных и уплаченных налогах, удержанных из дохода налоговым агентом.

Налоговый агент – это организация или индивидуальный предприниматель, осуществляющий начисление и уплату налога от имени налогоплательщика.

Код 126 применяется в справке 2 НДФЛ для указания информации о налоговых удержаниях, выполненных налоговыми агентами в течение отчетного периода.

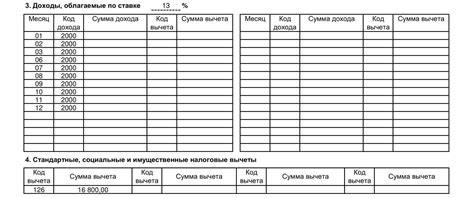

В таблице ниже представлены основные поля в справке 2 НДФЛ, относящиеся к коду 126:

| Поле | Описание |

|---|---|

| ИНН налогового агента | Уникальный идентификационный номер налогового агента, начислившего и уплатившего налоги |

| Наименование налогового агента | Полное наименование организации или имя и фамилия индивидуального предпринимателя, действующего как налоговый агент |

| Сумма удержания налога | Общая сумма налоговых удержаний, выполненных налоговым агентом |

Налоговые удержания, указанные в справке 2 НДФЛ, отражаются в налоговой отчетности и помогают налоговым органам контролировать правильность начисления и уплаты налогов.

Как правильно заполнить код 126

Код 126 в справке 2 НДФЛ относится к доходам, полученным от продажи ценных бумаг. Заполнение данного кода требует особого внимания и точности, чтобы избежать ошибок и проблем при подаче декларации.

При заполнении кода 126 следует указать следующую информацию:

- Тип ценных бумаг. Укажите вид и тип продаваемых ценных бумаг (акции, облигации, паи инвестиционных фондов и т.д.).

- Количество проданных ценных бумаг. Укажите точное количество проданных ценных бумаг.

- Дату продажи. Укажите дату, когда были проданы ценные бумаги.

- Сумму полученного дохода. Укажите точную сумму дохода, полученного от продажи ценных бумаг.

Важно помнить, что правильное заполнение кода 126 позволяет избежать проблем с налоговыми органами и уплатить налоги в соответствии с действующим законодательством.

Понятие "не уведомленный получатель"

Как правило, уведомление направляется налоговым агентом (например, работодателем) налоговым органам, а также физическому лицу самостоятельно, если оно может быть определено. Не уведомленный получатель может быть лицом, которое не получило уведомление или отказалось его принять.

В случае, когда получатель не получил уведомление о начислении и удержании налога, налоговая база считается равной доходу, подлежащему налогообложению. При этом, налоговые агенты не освобождаются от обязанности уплаты налогов и представления налоговой декларации в установленные сроки.

Поэтому, важно соблюдать правила и обязательства по уведомлению получателей о начислении и удержании налогов, чтобы избежать ошибок и нарушений при уплате и удержании налога на доходы физических лиц.

Новые требования к заполнению

С новыми изменениями в справке 2 НДФЛ появились не только новые коды, но и новые требования к заполнению документа. Важно учесть эти требования, чтобы избежать ошибок при заполнении и отправке справки.

- Одним из новых требований стало указание версии программы, с помощью которой была составлена справка. В информационной строке каждой справки должна быть указана версия программы, а также ее наименование.

- Также в справке необходимо указать ФИО и ИНН работника, для которого составлена справка. Эти данные должны быть указаны в правильном формате и без ошибок.

- Кроме того, обратите внимание на правильность заполнения суммы выплаты. Сумма должна быть указана только в рублях и копейках, без использования пробелов или других символов.

- Также стало обязательным указывать основание выплаты. В справке должен быть указан соответствующий код основания, чтобы налоговая служба могла проверить правильность и законность выплаты.

Учитывая эти новые требования, не забывайте проверять правильность заполнения справки и внимательно изучать рекомендации и пояснения к каждому полю.

Объяснения по коду 126 в справке 2 НДФЛ

Код 126 в справке 2 НДФЛ относится к дополнительным доходам, полученными налогоплательщиком за счет осуществления какой-либо деятельности. Этот код применяется в случаях, когда налогоплательщик получает доход от дополнительного места работы, путешествий, аренды имущества или предоставления услуг.

Код 126 может использоваться в ситуациях, когда налогоплательщик получает доход как физическое лицо, не являющееся индивидуальным предпринимателем, при этом относящийся к налогооблагаемому доходу по ставке 13%. При этом, если налогоплательщик является индивидуальным предпринимателем, получение дополнительных доходов осуществляется путем указания соответствующих сведений в налоговой декларации.

Дополнительные доходы, указанные в справке 2 НДФЛ с использованием кода 126, могут быть заработаны различными способами. Например, это могут быть дивиденды от участия в качестве акционера в компании, арендная плата за сдачу в аренду недвижимости, гонорары за предоставление услуг и проценты по ссудам.

Важно помнить!

Получение дополнительных доходов, указанных с использованием кода 126 в справке 2 НДФЛ, обязательно должно быть учтено при подаче налоговой декларации. Такие доходы подлежат налогообложению по ставке 13%. При этом налоговый вычет может быть применен только к основному месту работы налогоплательщика.

Примечание: При наличии дополнительных доходов, полученных от осуществления деятельности по коду 126, налогоплательщик обязан указывать их в налоговой декларации и выполнять соответствующие налоговые расчеты.

Кто может получить статус "не уведомленного получателя"

Статус "не уведомленного получателя" может быть присвоен налогоплательщику в следующих случаях:

| Ситуация | Описание |

|---|---|

| Нет доступа к информации | Если налогоплательщик не имеет доступа к информации о товарах, работах, услугах или ином доходе, указанных в уведомлении, он может быть признан "не уведомленным получателем". В этом случае налоги будут удержаны по ставке 15%. |

| Отказ от уведомления | Налогоплательщик может отказаться от получения уведомления о доходах, связанных с участием в экономических товариществах. |

| Утрата первоисточника | Если налогоплательщик утратил первоисточник уведомления о доходах, он может быть признан "не уведомленным получателем". В этом случае налоги также будут удержаны по ставке 15%. |

Получение статуса "не уведомленного получателя" обязывает налогоплательщика предоставить документы, подтверждающие отсутствие доступа к информации или утрату первоисточника уведомления.