Владение автомобилем несет с собой риски. Необходимость защитить себя и свой автомобиль от непредвиденных ситуаций, будь то ДТП или угона, стала неотъемлемой частью современной жизни. Для этого существуют два основных вида страхования автомобиля: КАСКО и ОСАГО.

КАСКО (Комплексное Автомобильное Страхование Каско) - это добровольное страхование, которое покрывает убытки, связанные с повреждением или утратой автомобиля в случае страхового случая, а также предоставляет компенсацию за ущерб, причиненный третьим лицам в результате дорожно-транспортного происшествия.

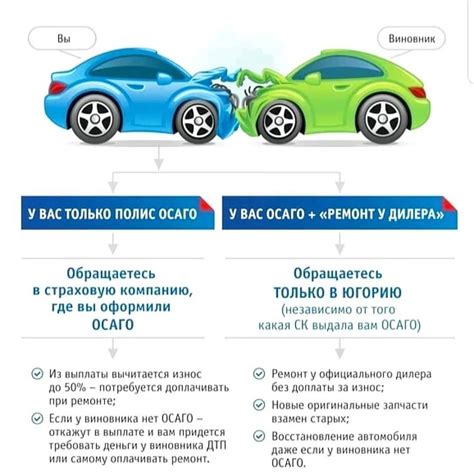

ОСАГО (Обязательное Страхование Гражданской Ответственности) - это обязательное страхование, которое покрывает ущерб, причиненный жизни, здоровью или имуществу третьих лиц в результате ДТП, произошедшего по вине владельца или водителя автомобиля.

Основное отличие между КАСКО и ОСАГО заключается в том, что КАСКО покрывает ущерб, причиненный самому автомобилю в случае страхового случая, а также предоставляет дополнительные услуги, такие как помощь на дороге и замена автомобиля во время ремонта. ОСАГО же покрывает только ущерб, причиненный третьим лицам в результате ДТП, но не предоставляет дополнительные услуги, связанные с самим автомобилем.

КАСКО и ОСАГО: основные отличия и принципы работы

Главное отличие между КАСКО и ОСАГО заключается в том, что ОСАГО обязательно для всех автовладельцев, в то время как КАСКО является добровольным страхованием. ОСАГО покрывает только ущерб, который вы причинили другому участнику дорожного движения, в то время как КАСКО покрывает и ущерб вашему автомобилю.

Вот некоторые основные принципы работы КАСКО и ОСАГО:

| КАСКО | ОСАГО |

|---|---|

| Добровольное страхование | Обязательное страхование |

| Покрывает ущерб вашему автомобилю | Покрывает ущерб, причиненный другим участникам дорожного движения |

| Включает различные дополнительные опции: страхование от угона, стекол и т.д. | Не включает дополнительные опции |

| Страховая сумма определяется стоимостью автомобиля и дополнительными условиями | Страховая сумма установлена законодательством |

| Стоимость страховки зависит от стоимости автомобиля, его характеристик и дополнительных условий | Стоимость страховки зависит от мощности автомобиля и срока страхования |

Важно помнить, что КАСКО и ОСАГО являются разными видами страхования и имеют разные цели. При выборе страхования следует учитывать свои потребности и возможности.

Стоимость КАСКО и ОСАГО: факторы, влияющие на расчет полиса

Страховая премия по КАСКО и ОСАГО рассчитывается на основе нескольких важных факторов, которые определяют стоимость полиса. В случае КАСКО, стоимость полиса зависит от таких факторов, как марка и модель автомобиля, его стоимость, возраст и стаж водителя, а также район проживания.

Марка и модель авто являются важными критериями при расчете страховой премии по КАСКО. Чем более дорогой и престижный автомобиль, тем выше стоимость полиса. Также учитывается возраст и стаж водителя – чем меньше стаж и моложе водитель, тем выше риск возникновения дорожных происшествий. И само собой, район проживания влияет на расчет страховой премии – в некоторых районах города риск угона и повреждения автомобиля может быть выше, что увеличивает стоимость полиса.

ОСАГО также рассчитывается по ряду факторов, которые могут повлиять на стоимость полиса. В первую очередь, это – водительский стаж и возраст водителя. Чем меньше стаж и моложе водитель, тем выше страховая премия. Также учитывается район проживания, так как в некоторых районах риск дорожных происшествий может быть выше. Однако, по ОСАГО не учитывается марка и модель автомобиля, что делает этот вид страхования более доступным для водителей.

Обратите внимание, что стоимость КАСКО и ОСАГО может меняться в зависимости от страховой компании, срока договора, покрытия и других условий. Чтобы получить наиболее выгодное предложение по страховке, рекомендуется провести сравнительный анализ и выбрать оптимальные варианты. Не стоит выбирать полис только на основе его стоимости – также важно обратить внимание на условия страхования и покрытие, чтобы быть уверенным в надежности выбранной страховой компании.

Годовая стоимость полисов КАСКО и ОСАГО: сравнение

Когда речь идет о страховке автомобиля, многие водители задумываются о выборе между КАСКО и ОСАГО. Оба вида страхования обязательны для автомобилистов, но годовая стоимость полисов может значительно отличаться.

ОСАГО – это обязательное страхование ответственности автовладельца. Годовая стоимость полиса ОСАГО рассчитывается исходя из различных факторов, таких как возраст водителя, стаж вождения, мощность автомобиля и его стоимость. В среднем стоимость ОСАГО составляет несколько тысяч рублей в год.

КАСКО – это добровольное страхование автомобиля от ущерба, кражи или других повреждений. Годовая стоимость полиса КАСКО зависит от множества факторов, включая возраст и стаж водителя, мощность и стоимость автомобиля, а также выбранные дополнительные услуги. В среднем стоимость полиса КАСКО может составлять от нескольких тысяч до десятков тысяч рублей в год.

Главное отличие между КАСКО и ОСАГО в годовой стоимости полисов заключается в покрытии рисков. ОСАГО покрывает только ответственность автовладельца перед третьими лицами, то есть выплаты могут быть произведены только при причинении ущерба пострадавшим. В то же время, полис КАСКО покрывает ущерб или утрату автомобиля в результате дорожно-транспортного происшествия, кражи, пожара и других случаев.

В итоге, годовая стоимость полисов КАСКО и ОСАГО существенно отличается друг от друга. При выборе страховки необходимо учесть свои потребности и возможности, а также оценить риски, связанные с эксплуатацией автомобиля. Важно помнить, что страхование КАСКО является добровольным, и его стоимость может быть значительно выше стоимости ОСАГО.

Важно помнить, что ни КАСКО, ни ОСАГО не предоставляют полную гарантию защиты автомобиля. При возникновении страхового случая, следует обратиться к страховой компании и ознакомиться с условиями и ограничениями полиса.

Всегда имейте в виду, что годовая стоимость полисов может меняться в зависимости от различных факторов, таких как место регистрации автомобиля, статистика ДТП в регионе и другие аспекты.

Условия оформления КАСКО и ОСАГО: требования и ограничения

Для оформления КАСКО необходимо обратиться к страховой компании и предоставить следующую информацию:

1. Сведения о транспортном средстве - марка, модель, год выпуска, технические характеристики и номер кузова.

2. Стаж вождения - страховщики обычно требуют, чтобы владелец автомобиля имел стаж вождения не менее 2 лет.

3. История аварий - владелец должен предоставить информацию обо всех авариях, в которых он был виновником или невиновником, произошедших за последние несколько лет.

4. Место жительства - некоторые страховые компании могут иметь ограничения по территории страхования, поэтому место жительства владельца автомобиля может влиять на возможность оформления полиса КАСКО.

Что касается условий оформления ОСАГО, они включают следующие требования:

1. Возраст водителя - для оформления полиса ОСАГО водитель должен быть старше 18 лет.

2. Стаж вождения - по аналогии с КАСКО, владельцу автомобиля требуется стаж вождения не менее 2 лет.

3. Категории водительского удостоверения - водитель должен иметь соответствующую категорию водительского удостоверения для управления транспортным средством.

4. Место регистрации автомобиля - автомобиль должен быть зарегистрирован на территории Российской Федерации.

Условия и требования оформления КАСКО и ОСАГО могут отличаться в зависимости от страховой компании. Перед выбором страхового полиса рекомендуется ознакомиться со всеми условиями и ограничениями, чтобы получить наиболее подходящий вариант страхования для своего автомобиля.

Полис КАСКО или ОСАГО: какой выбрать?

При выборе страхового полиса для автомобиля, водители часто сталкиваются с вопросом: КАСКО или ОСАГО? Оба вида страхования обязательны, но имеют свои отличия и цели.

ОСАГО (Обязательное страхование автогражданской ответственности) предоставляет компенсацию только пострадавшим в случае ДТП, покрывая расходы на медицинскую помощь и материальный ущерб. Это минимальное страхование, обязательное для каждого автомобиля.

КАСКО (Комплексное автострахование) - это дополнительное страхование, которое покрывает ущерб, полученный вашим автомобилем в результате различных событий: ДТП, хищение, повреждение от стихийных бедствий и др. КАСКО предоставляет гораздо более широкий спектр защиты и может быть полезным в случае серьезных аварий или несчастных случаев.

Однако, стоит отметить, что стоимость КАСКО-полиса в несколько раз превышает цену ОСАГО, так как покрывает больший спектр рисков. Для некоторых водителей столь дорогое страхование может быть непозволительным. В таком случае ОСАГО является обязательным и основным видом страховки.

Однако, если вам необходимо обеспечить полную защиту вашего автомобиля, не только при участии в ДТП, но и от других рисков, например, при утере или повреждении вашего авто в результате стихийных бедствий или противоправных действий третьих лиц, то выбор КАСКО будет оптимальным. С помощью КАСКО вы можете получить возмещение за ущерб, а также осуществить ремонт автомобиля без дополнительных финансовых затрат.

В итоге, выбор между КАСКО и ОСАГО зависит от ваших индивидуальных потребностей и бюджета. Если вы предпочитаете минимальные расходы и готовы пользоваться автомобилем с минимальным покрытием, ОСАГО - ваш выбор. Если же вы хотите чувствовать себя защищенным и готовы выделить дополнительные средства на полноценное страхование своего автомобиля, КАСКО станет для вас лучшим решением.