Земельный налог является одним из важнейших источников доходов бюджета как муниципального уровня, так и федерального. Земельный налог начисляется на все земельные участки, находящиеся на территории Российской Федерации. Однако не все земельные участки подлежат налогообложению, поскольку существуют определенные освобождения и льготы.

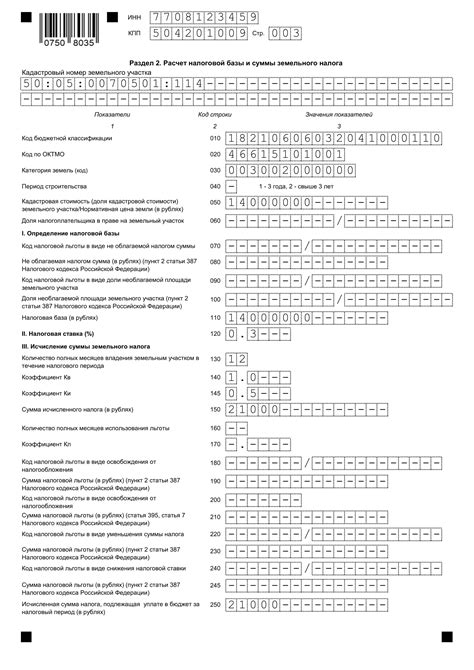

Согласно действующему законодательству, налоговая база для расчета земельного налога определяется на основе таких факторов, как площадь земельного участка, его категория, целевое назначение, местоположение, а также коэффициенты, которые установлены муниципальными органами власти. Земельный налог начисляется в процентном соотношении к кадастровой стоимости земельного участка и выплачивается собственником или пользователем земли.

Подлежат налогообложению все категории земельных участков, включая земли сельскохозяйственного, промышленного, жилого и иного назначения. Вместе с тем, муниципальные органы могут предоставлять льготы по уплате земельного налога для отдельных категорий налогоплательщиков, например, для малого бизнеса или социально значимых объектов. Важно отметить, что налоговая ставка может быть различной в зависимости от местоположения и целевого назначения земельного участка.

Таким образом, земельный налог является важным инструментом государственного финансирования и освоения земельных ресурсов. Оплата налога является обязательным для всех собственников и пользователей земельных участков. При этом стоит учитывать, что налогообложение не применяется ко всем землям, а осуществляется с учетом определенных критериев и условий, которые устанавливаются законодательством и муниципальными органами власти.

Что оплачивается по земельному налогу?

Сумма земельного налога рассчитывается на основе учетной стоимости земли, которая определяется в соответствии с законодательством и методикой, утвержденной органом государственной власти.

Все земельные участки и объекты, находящиеся на территории Российской Федерации, подлежат обязательному налогообложению по земельному налогу. К таким участкам и объектам можно отнести:

- Земельные участки, находящиеся в частной собственности

- Земельные участки, находящиеся в государственной собственности

- Земельные участки, находящиеся в муниципальной собственности

- Объекты недвижимости, расположенные на землях, в том числе здания, сооружения, линии связи, инженерные сети и коммуникации

- Земельные участки, находящиеся в аренде или пользовании

Возможны также особые условия налогообложения для отдельных категорий собственников земельных участков или объектов, например, для индивидуальных предпринимателей или физических лиц, осуществляющих дачную или садоводческую деятельность.

Оплата земельного налога производится ежегодно в соответствии с установленными сроками и порядком. Неуплата или неполная уплата налога может привести к привлечению к ответственности в виде наложения штрафов или других мер административного воздействия.

Понятие и основные принципы налога

Основными принципами налогообложения по земельному налогу являются:

Принцип законности: налоговые отношения регулируются налоговым законодательством, которое устанавливает правила расчета, уплаты и контроля за налогом.

Принцип равенства: все субъекты налогообложения равны перед законом и обязаны уплачивать земельный налог в одинаковых условиях.

Принцип справедливости: налоговая нагрузка по земельному налогу должна быть разумной и пропорциональной осуществляемому использованию земельного участка.

Принцип прогрессивности: налоговая ставка может увеличиваться в зависимости от размера и целевого назначения земельного участка, а также от его расположения и инфраструктурного обеспечения.

Принцип обязательности: все субъекты налогообложения обязаны уплачивать земельный налог в установленные законом сроки.

Понимание и соблюдение основных принципов налогообложения по земельному налогу помогает обеспечить справедливость и прозрачность взимания налога, а также формирование бюджетных доходов и развитие соответствующих территорий.

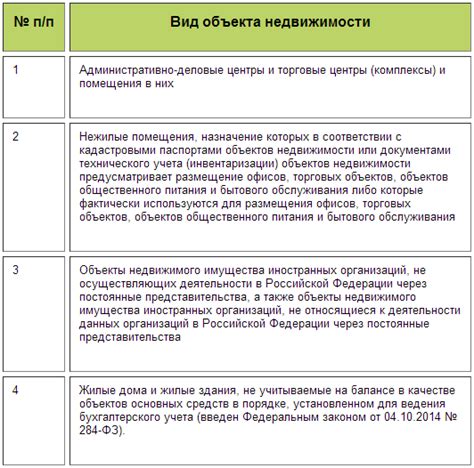

Категории объектов подлежащих налогообложению

Одной из основных категорий объектов, которые подлежат налогообложению, являются земельные участки на территории Российской Федерации. Это может быть как земля сельскохозяйственного назначения, так и земля индивидуального жилищного строительства или земля под коммерческую деятельность.

Также под налогообложение попадают объекты недвижимости, находящиеся на этих земельных участках. Это могут быть дома, квартиры, складские помещения, заводские сооружения и другие здания. Объекты недвижимости оцениваются по их кадастровой стоимости.

Важно отметить, что налогообложению могут подлежать также особо охраняемые природные территории, земли особо экологических, исторических и культурных ценностей, а также земля под объектами инфраструктуры, такими как дороги, мосты, водохранилища и другие сооружения.

В некоторых случаях налогообложению могут подлежать и земельные участки, находящиеся в аренде. В этом случае налог уплачивают арендаторы земельных участков.

Таким образом, категории объектов, подлежащих налогообложению по земельному налогу, очень обширны и включают различные виды земельных участков и объектов недвижимости. Гражданам и организациям необходимо быть внимательными и своевременно выполнять свои обязанности по уплате земельного налога.

Условия освобождения от уплаты налога

В некоторых случаях собственники земельных участков могут быть освобождены от уплаты земельного налога. Освобождение от налогообложения предусмотрено в Законе о земельном налоге и может быть предоставлено в следующих случаях:

- Государственная собственность: Земельные участки, находящиеся в государственной собственности, не подлежат налогообложению. Это касается, например, земель, принадлежащих государственным паркам, заповедникам или другим территориям, на которых расположены государственные сооружения.

- Сельскохозяйственное использование: Земельные участки, используемые исключительно для сельскохозяйственного производства, могут быть освобождены от уплаты налога. Для этого необходимо предоставить документы, подтверждающие статус сельскохозяйственного участка.

- Социальные цели: Земельные участки, используемые для общественных или благотворительных целей, могут быть освобождены от уплаты налога. Например, это могут быть земли, на которых расположены школы, больницы, детские сады и другие социальные объекты.

- Иное основание: Иногда освобождение от уплаты налога может быть предоставлено по иным основаниям, предусмотренным законодательством о земельном налоге. Для этого необходимо обратиться в налоговый орган с соответствующими документами и объяснениями.

Важно отметить, что освобождение от уплаты налога может быть временным или постоянным, в зависимости от основания и условий, предусмотренных законом. При отсутствии оснований для освобождения, собственники земельных участков обязаны уплачивать земельный налог в установленные сроки и суммы.

Порядок расчета и уплаты налога

Земельный налог рассчитывается и уплачивается собственниками земельных участков или иными правообладателями в соответствии с установленными законодательством Российской Федерации нормами и требованиями.

Расчет и уплата налога производится ежегодно в следующем порядке:

1. Определение базы налогообложения. База налогообложения земельного налога – это кадастровая стоимость земельного участка. Она определяется с учетом характеристик земельного участка (площадь, местоположение, целевое назначение и т.д.) и административно-территориальных единиц.

2. Расчет налоговой ставки. Налоговая ставка устанавливается муниципалитетами и не может превышать предельных значений, установленных Законом о земельном налоге. Она может зависеть от различных критериев, включая целевое назначение земельного участка и его расположение в городской или сельской местности.

3. Расчет суммы налога. Сумма налога определяется путем умножения базы налогообложения на налоговую ставку.

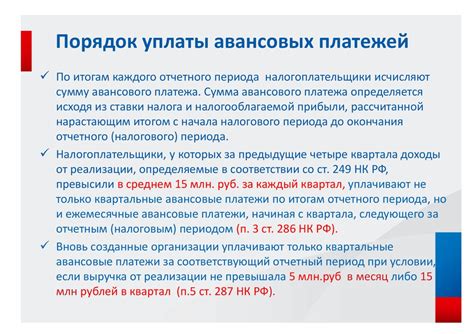

4. Уплата налога. Собственник земельного участка обязан уплатить налог в установленные сроки. Уплата может осуществляться как в одном платеже, так и в рассрочку, с соблюдением сроков и условий, установленных муниципалитетом или налоговыми органами.

Невыполнение обязательств по уплате земельного налога может повлечь за собой применение санкций в виде начисления пени, штрафов или административной ответственности.

Специфика налогообложения юридических лиц

Земельный налог для юридических лиц имеет свои особенности и может варьироваться в зависимости от различных факторов.

1. Размер налога: Размер земельного налога, который должны уплачивать юридические лица, определяется на основе кадастровой стоимости земельного участка и коэффициентов, установленных местными органами власти. Исчисление налога производится по формуле: земельная площадь * кадастровая стоимость * коэффициенты * ставка налога. Уровень ставок налога может быть разным для различных видов земельных участков и разных регионов.

2. Налоговые льготы: В зависимости от вида деятельности и локации организации, она может иметь право на получение налоговых льгот. Налоговые льготы могут предусматривать снижение ставки налога, освобождение от уплаты налога в течение определенного периода времени или полное освобождение от налоговых обязательств. Юридическое лицо может воспользоваться налоговыми льготами, если соответствует определенным условиям, установленным законодательством.

3. Порядок уплаты налога: Земельный налог для юридических лиц обычно уплачивается ежегодно и предусматривает декларирование земельных участков и расчет налога в установленные сроки. Налоговая декларация должна быть подана в налоговый орган по месту нахождения организации. Неуплата или неправильное декларирование налога может повлечь за собой штрафы или иные юридические последствия.

4. Ответственность за налоги: Юридическое лицо несет ответственность за своевременную и правильную уплату земельного налога. Если организация не выполняет свои налоговые обязательства, она может быть подвергнута финансовым штрафам и санкциям со стороны налоговых органов. Поэтому важно внимательно относиться к правилам и срокам уплаты налога.

В каждом конкретном случае необходимо учитывать действующее законодательство и обратиться к специалисту для получения консультации и точной информации о налогообложении юридических лиц.

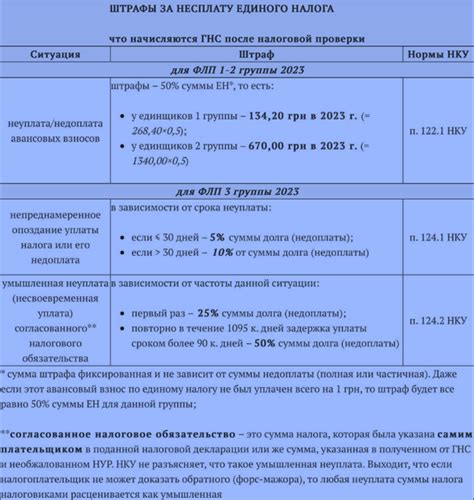

Санкции за неуплату или несвоевременную уплату налога

Несвоевременная или неполная уплата земельного налога влечет за собой определенные санкции со стороны налоговых органов. Данные санкции предусмотрены законодательством и применяются для стимулирования своевременной и полной оплаты налога на землю.

Одной из основных санкций является начисление пени за просрочку платежей. Размер пени определяется в процентах от суммы неуплаченного или несвоевременно уплаченного налога. При этом, размер пени может увеличиваться по мере увеличения просрочки.

Кроме начисления пени, налоговые органы имеют право применить и другие санкционные меры, такие как штрафы или am-usuarioаничественное расторжение договоров аренды земельного участка.

Штрафы могут назначаться за неуплату налога в сроки, установленные законодательством. Размер штрафов также определяется законом и может достигать значительных сумм, зависящих от суммы неуплаченного налога и просрочки.

В случае применения административных санкций, налогоплательщику может быть выставлено предписание об устранении нарушений и уплате неуплаченного налога и санкций.

Таким образом, налоговое законодательство предусматривает серьезные санкции за неуплату или несвоевременную уплату земельного налога. Чтобы избежать этих санкций, важно своевременно и полностью уплачивать налоги в установленные сроки.