Восстановление НДС – важный процесс для предпринимателей, который позволяет получить компенсацию по выплаченным налогам. Один из способов восстановить НДС – это осуществить его в книге продаж. В этой статье мы рассмотрим основы восстановления НДС в книге продаж и поделимся полезными советами, которые помогут вам справиться с этой задачей.

Восстановление НДС в книге продаж – это процесс, который позволяет предпринимателям получить обратную компенсацию налога, уплаченного при приобретении товаров и услуг для использования в своей деятельности. Компания может восстановить НДС, если ее деятельность облагается налогом на добавленную стоимость.

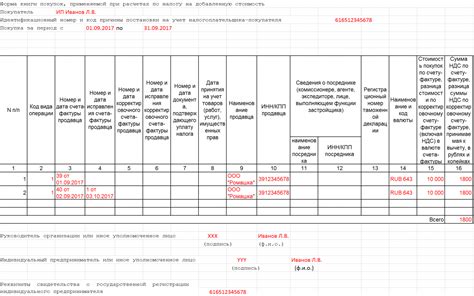

Основной документ для восстановления НДС в книге продаж – это налоговая накладная. Чтобы получить возможность восстановления НДС, необходимо иметь корректно заполненные и оформленные налоговые накладные, которые должны содержать все необходимые данные о продавце и покупателе, а также ясно указывать на сумму и тип товара или услуги.

Важно помнить, что для восстановления НДС в книге продаж необходимо соблюдать определенные требования и следовать законодательству. Кроме того, существует ряд советов, которые помогут облегчить процесс восстановления НДС в книге продаж и избежать ошибок, связанных с заполнением документов и подачей заявки.

Что такое восстановление НДС?

Восстановление НДС позволяет компаниям, работающим на рынке и совершающим большие денежные расходы, снизить свои затраты и повысить конкурентоспособность. Для восстановления НДС необходимо вести счета-фактуры и книгу продаж, где фиксируются операции, связанные с уплатой и возвратом НДС.

Согласно законодательству, НДС может быть восстановлен в течение определенного периода времени, который зависит от юридического статуса предприятия. После проведения процедуры возврата налога, предприятие получает денежные средства на свой расчетный счет или может их зачесть в счет будущих платежей по налогам или счетам.

Важно отметить, что условия и порядок восстановления НДС могут различаться в разных странах и зависят от местного законодательства.

Основные требования для восстановления НДС

Для возможности восстановления НДС в книге продаж необходимо соблюдать ряд требований. Нарушение этих требований может привести к отказу в восстановлении налога, поэтому важно быть внимательным и следовать всех правилам.

Основные требования для восстановления НДС включают:

| 1. | Наличие действующей регистрации налогоплательщика |

| 2. | Сохранение книги продаж |

| 3. | Наличие документации о покупках и продажах |

| 4. | Соблюдение сроков подачи налоговых деклараций и заявлений |

Первым и самым важным требованием для возможности восстановления НДС является наличие действующей регистрации налогоплательщика. Помимо этого, необходимо вести и сохранять книгу продаж, в которой фиксируются все операции по продаже товаров или услуг.

Также важно иметь документацию, подтверждающую факт совершения покупок и продаж, такие как счета-фактуры, товарные чеки или договоры. Эти документы должны быть хорошо оформлены и содержать все необходимые реквизиты.

Наконец, нужно строго соблюдать сроки подачи налоговых деклараций и заявлений. В случае просрочки или неправильного заполнения документов возможно отказать в восстановлении НДС.

Соблюдение всех этих требований позволит восстановить НДС в книге продаж без проблем и получить все необходимые налоговые вычеты. Важно быть внимательным и ответственным при ведении бухгалтерии и соблюдении налоговых норм и правил.

Как правильно вести книгу продаж для восстановления НДС?

Ниже приведены основные рекомендации по правильному ведению книги продаж для восстановления НДС:

1. Регистрация книги продаж. Начните ведение книги продаж с правильной ее регистрации в органах налоговой службы. Это позволит вести взаимодействие с налоговыми органами в соответствии с законодательством и быть уверенным в правильности проведенных операций.

2. Внесение информации о продажах. Книга продаж должна содержать подробную информацию о каждой продаже: дату операции, наименование товара или услуги, сумму продажи, а также информацию об покупателе (название организации или ФИО физического лица, ИНН, адрес). Вся информация должна быть заполнена точно и без ошибок.

3. Хранение книги продаж. Книгу продаж необходимо вести аккуратно и хранить в соответствии с законодательством. Обратите внимание на сроки хранения книги продаж, поскольку они могут различаться в разных странах или регионах. Также рекомендуется создать электронную копию книги продаж для более удобного доступа к информации.

4. Отчетность по НДС. Не забывайте своевременно предоставлять отчетность по НДС в налоговую службу. Отчетность должна соответствовать информации, указанной в книге продаж, и содержать все необходимые реквизиты и документы.

Ведение книги продаж для восстановления НДС требует тщательного подхода и соблюдения всех требований законодательства. Следуйте указанным рекомендациям и обратитесь к специалистам, если возникнут вопросы.

Полезные советы и рекомендации по восстановлению НДС

1. Внимательно заполняйте документацию

При восстановлении НДС в книге продаж, особенно важно правильно заполнять все необходимые документы. Убедитесь, что указаны все необходимые данные о покупателе, продавце, дате и сумме сделки. Точность и полнота информации - гарантия успешного восстановления НДС.

2. Сохраняйте все документы

Не забывайте сохранять все копии документов, связанных с сделкой, включая счета, квитанции и налоговые накладные. Это поможет вам в случае проверки налоговой инспекцией и даст возможность обосновать ваше право на восстановление НДС.

3. Внимательно изучайте законодательство

Чтобы успешно восстановить НДС, необходимо быть хорошо знакомым с действующим законодательством, регулирующим этот процесс. Изучите требования, сроки и порядок предоставления документов, чтобы избежать возможных ошибок и задержек.

4. Обратитесь к специалистам

Если у вас есть сомнения или вопросы о восстановлении НДС, лучше обратиться к специалистам. Налоговые консультанты и аудиторы могут помочь вам разобраться с сложностями и предоставить рекомендации, основанные на их практическом опыте.

5. Следите за сроками

Не забывайте соблюдать установленные сроки для восстановления НДС. Обратите внимание на последний день, когда можно подать заявление, чтобы избежать штрафов и потери права на восстановление.

6. Будьте готовы к проверке

Налоговые органы имеют право проверять правильность и законность восстановления НДС. Будьте готовы предоставить все необходимые документы и объяснения в случае проверки, чтобы избежать штрафов и проблем с налоговой службой.

7. Вести учет аккуратно

Регулярно вести учет всех операций, связанных с восстановлением НДС, поможет повысить эффективность этого процесса. Заведите специальную книгу учета или используйте компьютерную программу для отслеживания всех сделок и документов в связи с восстановлением НДС.

8. Соблюдайте требования к хранению документов

Обратите внимание на требования к хранению документов, связанных с восстановлением НДС. Убедитесь, что вы правильно организовали и защитили документы, чтобы избежать их потери или повреждения.

9. Следите за изменениями в законодательстве

Законодательство, регулирующее восстановление НДС, может быть изменено. Постоянно следите за нововведениями и обновлениями в этой области, чтобы быть в курсе последних требований и изменений процедур.

10. Обращайтесь к опыту других

Обратитесь к опыту других предпринимателей и специалистов, занимающихся восстановлением НДС. Найдите форумы, вебинары или консультации, где вы сможете обменяться опытом и получить полезные советы и рекомендации.