Скоринговый балл для одобрения кредита является важным фактором при решении о выдаче или отказе в получении кредитных средств. Этот балл основан на анализе множества факторов, включая кредитную историю, доходы и расходы заемщика, а также текущий финансовый статус. В результате определения скорингового балла, банк или финансовая организация могут принять решение об одобрении или отклонении заявки на кредит.

Принцип работы скорингового балла очень прост: чем выше скоринговый балл заемщика, тем больше вероятность, что кредитная заявка будет одобрена. Очень часто банки запрашивают информацию у кредитных бюро для определения скорингового балла. Кредитные бюро собирают и анализируют информацию о заемщике, включая его платежную историю, наличие задолженностей, а также другие кредитные обязательства.

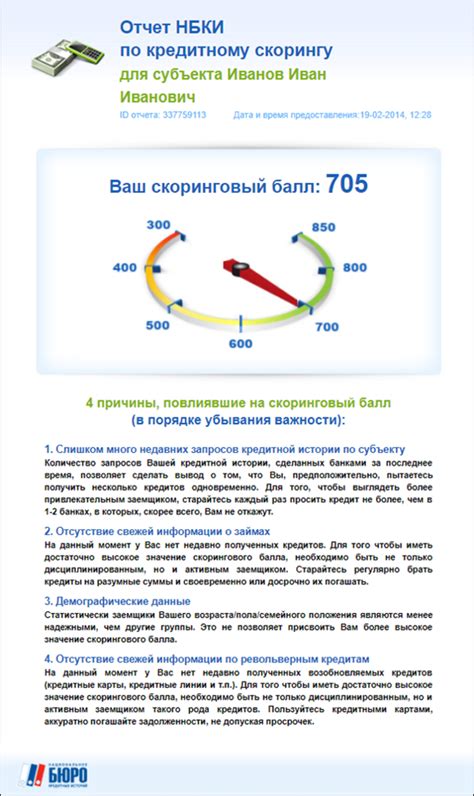

Результаты анализа информации помогают расчету скорингового балла. Обычно скоринговый балл представляется числом от 300 до 850, при этом чем выше балл, тем лучше кредитная история заемщика. Банки и финансовые организации устанавливают минимальные значения скорингового балла для одобрения кредитов, и если заемщик имеет более низкий балл, его заявка может быть отклонена или ему могут быть предложены условия кредита с более высокой процентной ставкой.

Кредитный скоринг: как получить одобрение?

1. История кредитования:

- Операции с кредитами в банках;

- Сроки и суммы просроченных платежей;

- Количество активных и закрытых кредитов;

- Их длительность;

- Суммарный размер задолженности;

2. Финансовая стабильность:

- Уровень доходов;

- Работоспособность;

- Семейное положение;

- Количество иждивенцев;

- Образование;

3. Информация из публичных источников:

- Записи в бюджетных учреждениях;

- Судебные решения;

- Банкротство;

- Другие меры принуждения;

Чтобы повысить свои шансы на получение одобрения кредита, необходимо следовать нескольким рекомендациям:

- Соблюдать дисциплину платежей по ранее взятым кредитам.

- Вести активную кредитную историю, заканчивать длительные кредиты и соблюдать сроки погашения.

- Подтверждать свой доход и предоставлять всю необходимую финансовую информацию.

- Подумать о поручителе – это может увеличить шансы на одобрение.

- Избегать частых запросов в разные кредитные организации – это может снизить скоринговый балл.

Повышение кредитного скоринга – долгосрочный процесс, который требует дисциплины и ответственности. Однако, следуя рекомендациям и соблюдая финансовую дисциплину, вы увеличиваете свои шансы на получение одобрения кредита.

Что такое кредитный скоринг и зачем он нужен?

Основная цель кредитного скоринга - помочь финансовым учреждениям принять обоснованные решения о выдаче кредитов. Скоринговая система применяется при одобрении кредитов, исследуя финансовую и кредитную историю заемщика, а также учитывая его личные данные и показатели.

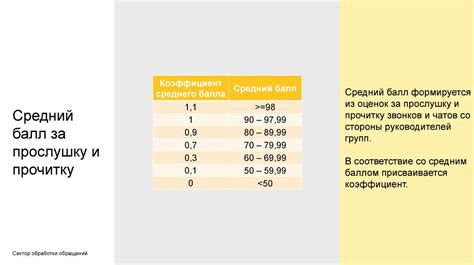

Скоринговый балл - это числовая оценка, которая указывает на вероятность того, что заемщик вернет кредит в срок. Более высокий скоринговый балл означает более надежного заемщика и увеличивает вероятность одобрения кредита.

Для вычисления скорингового балла используются различные факторы, включая наличие текущих задолженностей, стабильность доходов, регулярность погашения кредитов и многое другое. Все эти данные анализируются и оцениваются специальными алгоритмами, чтобы определить кредитоспособность заемщика.

Кредитный скоринг играет важную роль в банковском секторе, поскольку помогает ускорить процесс принятия решений о выдаче кредитов. Эта система сокращает время, необходимое для анализа данных о заемщиках, и повышает точность оценки их финансовой надежности.

Кредитный скоринг также вносит большой вклад в предотвращение мошенничества и снижение рисков финансовым учреждениям. Автоматизированная система анализирует большой объем информации и выявляет потенциально неблагонадежных заемщиков, что помогает уменьшить негативные последствия для банка.

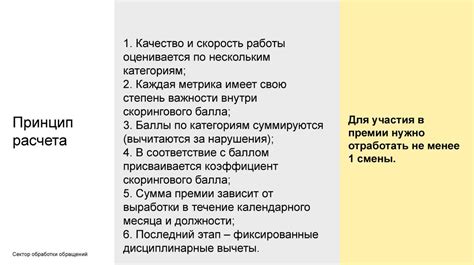

Принцип работы скорингового балла

Скоринговый балл для одобрения кредита основывается на анализе различных факторов, связанных с заемщиком. Он помогает кредиторам оценивать риски, связанные с выдачей кредита, и принимать решение об одобрении или отказе.

Принцип работы скорингового балла заключается в применении статистических моделей и математических алгоритмов для оценки вероятности погашения кредита в срок со стороны заемщика. При этом анализируются различные данные, включая информацию о доходе, занятости, кредитной истории, возрасте и других финансовых показателях.

Каждый фактор оценивается определенным количеством баллов или весом, и затем суммируется, чтобы получить итоговый скоринговый балл. Чем выше скоринговый балл, тем выше вероятность одобрения кредита.

Используя скоринговый балл, кредиторы могут автоматически принимать решения о выдаче кредита без необходимости ручной проверки каждого заявителя. Это позволяет сократить время и затраты на принятие решения и повышает эффективность процесса выдачи кредита.

Однако следует отметить, что скоринговый балл является лишь инструментом для анализа рисков и не является единственным фактором для принятия решения. Кредиторы также учитывают другие факторы, такие как личное впечатление от заемщика или особые обстоятельства, которые могут влиять на возможность погашения кредита в срок.

Какие факторы влияют на скоринговый балл?

Скоринговый балл, определяющий вероятность одобрения кредита, формируется по ряду различных факторов. Ниже приведены основные из них:

- Кредитная история: История кредитных платежей является одним из основных факторов, влияющих на скоринговый балл. Банки анализируют задолженности, просрочки и факты банкротства, чтобы определить вашу платежеспособность.

- Уровень дохода: Размер вашего дохода также оказывает существенное влияние на скоринговый балл. Чем выше ваш доход, тем больше шансов получить кредит с более низким процентным тарифом.

- Занятость и стаж работы: Стабильность работы является важным фактором для оценки платежеспособности клиента. Чем дольше вы работаете на одном месте, тем лучше на ваш скоринговый балл.

- Уровень образования: Образование также может повлиять на скоринговый балл. Высокий уровень образования может рассматриваться как плюс, так как свидетельствует о вашей профессиональной компетентности и возможности получения высокооплачиваемой работы.

- Семейное положение: Семейное положение может повлиять на скоринговый балл. Например, наличие семьи и ответственности за них может демонстрировать вашу финансовую надежность.

- Параметры кредита: Сам параметр кредита, такой как сумма кредита, срок погашения и ежемесячные платежи, также влияет на скоринговый балл. Более высокие ежемесячные платежи могут показать вашу способность погашать долг вовремя.

Все эти факторы анализируются банками при вычислении скорингового балла и принятии решения об одобрении кредита. Потенциальные заемщики должны стараться поддерживать хорошую кредитную историю, иметь стабильную работу и доход, чтобы повысить свои шансы на успешное получение кредита.

Какие данные используются для расчета скоринга?

Для расчета скорингового балла, необходимого для одобрения кредита, используются различные данные о заемщике. Скоринговая модель анализирует информацию из разных источников, чтобы определить вероятность возврата кредита.

Одним из основных источников данных является кредитная история заемщика. Банк получает информацию от кредитных бюро, которые ведут реестр всех кредитов, полученных и погашенных заемщиком. Кроме того, рассматривается история платежей по кредитам и задолженностей. Предыдущие кредитные обязательства могут говорить о финансовой ответственности или неплатежеспособности заемщика.

Также учитывается общая кредитная нагрузка заемщика. Это сумма всех текущих кредитов и займов, которые присутствуют у заемщика в настоящее время. Большое количество задолженностей может говорить о том, что заемщик будет иметь трудности с выплатой нового кредита.

Дополнительные данные, учитываемые при расчете скорингового балла, могут включать текущий уровень доходов и занятости заемщика, наличие недвижимости или автомобиля в собственности, а также его личные данные и историю занятий предпринимательской деятельностью.

Все эти данные учитываются в скоринговой модели, которая применяет математические алгоритмы для расчета скорингового балла. Чем выше скоринговый балл, тем более вероятно, что заемщик получит одобрение кредита.

Как повысить свой кредитный скор?

Если вы хотите улучшить свой кредитный скор, рекомендуется обратить внимание на следующие факторы:

1. Оперативно погашайте свои кредиты. Соблюдение сроков погашения кредита является одним из основных факторов, влияющих на ваш кредитный скор. Отсутствие просрочек и задолженностей положительно отражается на вашей кредитной истории и помогает повысить скор.

2. Управляйте своими финансами ответственно. Регулярно отслеживайте свои расходы и доходы, составляйте бюджет и придерживайтесь его. Заёмщики, которые демонстрируют финансовую дисциплину и умение управлять своими средствами, имеют большие шансы на повышение кредитного скора.

3. Разнообразите свою кредитную историю. Чем больше разных видов кредитов в вашей истории, тем лучше. Кредитная история, содержащая только один вид кредита (например, только кредитную карту), может считаться менее надежной. Разнообразие видов кредитов увеличивает ваш шанс на повышение кредитного скора.

4. Используйте кредитную карту мудро. Кредитная карта может быть полезным инструментом для улучшения кредитного скора. Однако, для этого необходимо ее использовать ответственно. Пользуйтесь кредитной картой регулярно, но не превышайте установленный лимит, и всегда выплачивайте задолженность вовремя.

5. Проверяйте свою кредитную историю регулярно. Допускать ошибки в кредитной истории – довольно распространенная ситуация. Поэтому, рекомендуется регулярно проверять свою кредитную отчетность и в случае обнаружения ошибок, своевременно исправлять их.

Повышение кредитного скора – это процесс, требующий времени и усилий. Однако, следуя указанным советам и демонстрируя финансовую дисциплину, вы можете достичь хорошего кредитного скора и получить лучшие условия займа.

Какие риски несет низкий кредитный скор?

Риск неплатежеспособности. Низкий кредитный скор может указывать на то, что заемщик имеет проблемы с погашением ранее полученных кредитов или неплатежеспособностью вообще. Банки и финансовые учреждения сталкиваются с риском того, что заемщик не сможет вернуть им кредитные средства и будут понесены убытки.

Высокий процент по кредиту. Банки, предоставляющие кредиты людям с низким кредитным скором, часто сталкиваются со значительно большим риском. В связи с этим, такие банки могут установить более высокий процент по кредиту, чтобы компенсировать возможные потери. Это означает, что заемщик будет платить больше денег за пользование кредитными средствами, что может сказаться на его финансовом положении.

Ограничение доступа к кредитам. Заемщик с низким кредитным скором может столкнуться с ограничением доступа к кредитам или возможностью получить кредитна более выгодных условиях. Банки и финансовые учреждения могут отказать в выдаче кредита или предоставить его только на не выгодных условиях, что затруднит доступ заемщика к дополнительным финансовым возможностям.

Ограничение возможностей для покупки недвижимости и автомобиля. При покупке недвижимости или автомобиля люди часто обращаются за кредитом. Если у заемщика низкий кредитный скор, банки могут предоставить ему отказ или выдать кредитное предложение на менее выгодных условиях. Это может существенно ограничить возможности заемщика при покупке жилья или автомобиля.

В целом, низкий кредитный скор несет определенные риски для заемщика, в том числе ограничение доступа к кредитам и высокие проценты по кредитам. Поэтому желательно заботиться о своем кредитном скоре, иметь положительную кредитную историю и всегда своевременно выполнять свои финансовые обязательства.

Где узнать свой скоринговый балл и как его контролировать?

Контролировать свой скоринговый балл следует регулярно, поскольку он может меняться со временем в зависимости от платежной дисциплины, общей задолженности, наличия неоплаченных счетов и других факторов, влияющих на кредитную историю. Важно следить за правильностью и актуальностью информации, предоставляемой кредитным бюро, и исправлять возможные ошибки и неточности.

Некоторые кредитные бюро предоставляют возможность подписки на услугу мониторинга, которая позволяет получать регулярные обновления информации о своем скоринговом балле и кредитной истории. Такая услуга позволяет быстро определить любые изменения и реагировать на них вовремя.

Контроль скорингового балла и кредитной истории является важным шагом для поддержания здоровых финансовых отношений с кредиторами и повышения своих шансов на успешное получение кредита в будущем.