Дебиторская задолженность прошлых лет является одной из ключевых составляющих бухгалтерского учета предприятий. Она представляет собой совокупность долгов, которые возникли в предыдущих отчетных периодах и до сих пор не погашены. Включение этих долгов в бухгалтерские отчеты необходимо для отражения реальной финансовой ситуации компании.

Дебиторская задолженность может быть обусловлена различными причинами, такими как неоплатанная поставка товаров или услуг, несвоевременные выплаты по кредитам, а также просроченные платежи со стороны клиентов. Все эти долги, которые образуют дебиторскую задолженность прошлых лет, должны быть учтены и отражены в бухгалтерии, чтобы предоставить детальную информацию о задолженности компании и ее платежеспособности.

Отслеживание и анализ дебиторской задолженности прошлых лет играет важную роль в управлении финансами предприятия. Благодаря этому анализу, руководство компании может определить причины невыплаты долгов и принять меры по их возврату. Также это позволяет оценить риски, связанные с долгами, и разработать стратегии для улучшения кредитной политики и минимизации задолженности в будущем.

Статистика и отчеты

Для эффективного управления дебиторской задолженностью прошлых лет необходимо вести детальную статистику и составлять отчеты. Это поможет оценить текущую ситуацию, выявить причины задолженности и разработать стратегию ее уменьшения.

В статистических данных можно отразить следующие показатели:

- Общая сумма дебиторской задолженности прошлых лет. Этот показатель позволяет оценить размер проблемы и установить границы для уменьшения задолженности.

- Средняя продолжительность задолженности. Расчет этого показателя позволяет определить, сколько времени в среднем клиенты откладывают оплату счетов. Это позволяет выявить проблемные клиенты и принять меры для ускорения оплаты.

- Структура задолженности. Она может быть разделена на категории в зависимости от сроков просрочки и размера задолженности. Это поможет выявить наиболее проблемные области и сосредоточить усилия на их решении.

- Динамика задолженности по периодам. Разделение задолженности по годам или кварталам позволяет выявить тенденции и уровень риска.

Отчеты о дебиторской задолженности прошлых лет должны быть подготовлены регулярно и предоставлять актуальную информацию для принятия управленческих решений. На основе этих отчетов можно разрабатывать планы по снижению задолженности, улучшению системы управления клиентским кредитом и повышению эффективности взыскания задолженности.

Анализ задолженностей прошлых лет

Для анализа задолженностей прошлых лет необходимо собрать и проанализировать данные о дебиторской задолженности компании за предыдущий период. Основными показателями анализа являются:

- Дебиторская задолженность на конец периода;

- Дебиторская задолженность на начало периода;

- Прирост (снижение) дебиторской задолженности;

- Коэффициент оборачиваемости дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности позволяет оценить скорость погашения дебиторской задолженности и эффективность управления кредитными ресурсами компании. Высокое значение коэффициента говорит о том, что компания активно работает над снижением своей задолженности.

Анализ задолженностей прошлых лет позволяет выявить причины возникновения задолженности, определить риски и принять меры по ее снижению. Это помогает укрепить финансовое положение компании, повысить ее платежеспособность и обеспечить устойчивость в будущем.

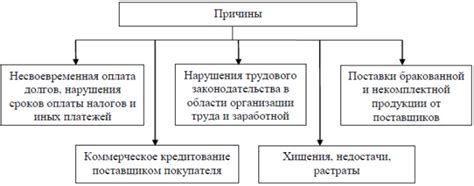

Причины возникновения задолженности

Возникновение дебиторской задолженности прошлых лет может быть вызвано рядом различных причин:

1. Отсутствие своевременной оплаты счетов

Одной из основных причин дебиторской задолженности является невыполнение клиентами своих обязательств по своевременной оплате счетов. Это может быть связано с финансовыми трудностями у клиента, неправильной организацией бухгалтерского учета или другими причинами.

2. Несоответствие качества товаров или услуг

Если клиент не доволен качеством товаров или услуг, которые он получил, он может задерживать оплату счетов. В таких случаях важно провести анализ причин недовольства клиента и принять меры для исправления ситуации.

3. Проблемы с коммуникацией

Недостаточная коммуникация между компанией и клиентом может привести к различным недоразумениям и задержкам оплаты. Часто задолженность возникает из-за неправильного выставления счетов, непонимания условий договора или недостаточного информирования клиента о предстоящих платежах.

4. Финансовые проблемы у клиента

Если у клиента возникают финансовые трудности, например, из-за снижения доходов или неожиданных расходов, он может иметь ограничения в оплате счетов, что может привести к образованию задолженности.

5. Внешние факторы

Иногда возникновение задолженности может быть вызвано внешними факторами, такими как экономический кризис, изменения законодательства или политические события. Эти факторы могут негативно повлиять на финансовое положение компании и привести к невозможности клиентов выполнить свои обязательства по оплате.

Важно проводить анализ причин возникновения задолженности и принимать меры для их предотвращения. Это может включать улучшение коммуникации с клиентами, регулярное обновление бухгалтерских записей и контроль за исполнением платежных обязательств.

Структура дебиторской задолженности

Основными компонентами структуры дебиторской задолженности могут быть:

1. Просроченная задолженность: включает суммы, которые клиенты должны оплатить, но не выполнили свои обязательства в срок. Просроченная задолженность может быть разделена на краткосрочную (срок более 30 дней) и долгосрочную (срок более 90 дней), в зависимости от количества дней просрочки.

2. Активная задолженность: состоит из сумм, которые должны быть оплачены в ближайшее время. Это задолженность, по которой ведется активная работа с клиентами, например, планирование оплаты, напоминания и урегулирование спорных вопросов с покупателями.

3. Сомнительная задолженность: включает суммы, которые компания считает неопределенными или неизвестными в отношении вероятности получения оплаты. Обычно она возникает из-за неплатежеспособности клиентов, спорных вопросов или других проблем, которые мешают своевременной оплате. Сомнительная задолженность требует от компании особых мер по контролю и взысканию долга.

4. Сальдо неполученных доходов: это задолженность, которая возникает, когда компания не включает в дебиторскую задолженность неполученные доходы от неоплаченных услуг или товаров, до момента фактической оплаты.

Учет и анализ структуры дебиторской задолженности важен для компаний, чтобы понять свою финансовую ситуацию, эффективность управления кредитными рисками и принять необходимые меры для максимального сокращения просроченной и сомнительной задолженности.

Долги клиентов и возможные последствия

Огромный объем дебиторской задолженности прошлых лет может иметь серьезные последствия для деятельности предприятия. Во-первых, это снижает ликвидность компании, так как она не может рассчитываться с поставщиками или инвестировать средства в развитие бизнеса. Во-вторых, это ухудшает финансовую позицию организации и приводит к росту затрат на взыскание долгов.

Неразрешенные долги клиентов могут также стать причиной ухудшения репутации компании и потери клиентской базы. Когда клиенты видят, что предприятие не справляется с управлением своими финансами, они могут потерять доверие и решить обратиться к конкурентам.

Чтобы минимизировать риски связанные с долгами клиентов, компании могут применять различные стратегии. Например, они могут использовать собственную систему кредитного скоринга, чтобы оценить платежеспособность клиентов перед предоставлением услуги или товара в кредит. Они также могут усилить взыскание долгов, предоставив соответствующие скидки или бонусы за своевременную оплату. В некоторых случаях компании могут сотрудничать с коллекторскими агентствами для взыскания задолженностей через юридическую систему.

Работа с дебиторской задолженностью

Во-первых, необходимо провести анализ дебиторской задолженности прошлых лет, чтобы определить ее текущую структуру и уровень риска. Для этого составляется дебиторская отчетность, в которой указывается информация о должниках, суммах задолженности и сроках погашения. По результатам анализа можно выделить категории дебиторов, которые представляют различную степень риска невозврата средств.

Далее необходимо разработать и реализовать план мероприятий по улучшению взыскания дебиторской задолженности. Это может включать в себя проведение переговоров с должниками, разработку договоров о рассрочке платежей, привлечение коллекторских агентств или принятие судебных мер. Важно учесть, что такие меры должны быть согласованы с юридическим отделом и соответствовать законодательству.

Также необходимо внедрить систему контроля и учета дебиторской задолженности, чтобы иметь возможность своевременно определить просрочки платежей и принять меры по их устранению. Для этого используются специальные программы и системы учета, которые позволяют автоматизировать процесс управления дебиторской задолженностью.

Одним из важных аспектов работы с дебиторской задолженностью является своевременное проведение мероприятий по взысканию задолженности. Это позволяет не только получить средства, но и поддерживать доверие к компании со стороны клиентов. Необходимо составить график погашения дебиторской задолженности и следить за его выполнением.

| Этап работы с дебиторской задолженностью | Действия |

|---|---|

| Анализ | Определение структуры и уровня риска дебиторской задолженности |

| Планирование | Разработка и реализация плана мероприятий по взысканию задолженности |

| Учет и контроль | Внедрение системы учета и контроля дебиторской задолженности |

| Взыскание | Своевременное проведение мероприятий по взысканию задолженности |

Работа с дебиторской задолженностью требует аккуратности, систематичности и профессионализма. Эффективное управление задолженностью позволяет снизить риски убытков и обеспечить финансовую устойчивость компании.