Сборы по налоговому кодексу - это одно из основных понятий, которое определяет финансовую составляющую общества. Система налогов является неотъемлемой частью экономической жизни крупных и малых стран.

Они способствуют сплочению и функционированию государства, позволяют финансировать различные программы и проекты, обеспечивают бюджет государства средствами для реализации национальных приоритетов. Сборы по налоговому кодексу представляют собой денежные суммы, которые должны быть выплачены гражданами и юридическими лицами в пользу государства в соответствии с законодательством страны.

Сборы могут быть различными по своему назначению и ставке, и могут быть установлены налоговыми органами. Они включают в себя налоги, сборы, сборы, пошлины и другие обязательные платежи. Ставка налогов может быть фиксированной или прогрессивной в зависимости от уровня дохода или других параметров налогоплательщика.

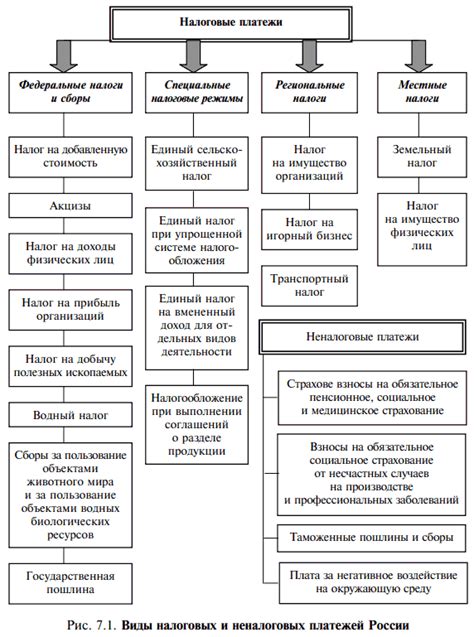

Налоги и сборы

Налоги – это платежи, которые уплачиваются гражданами и предприятиями в бюджет государства в соответствии с законодательством. Налоги подразделяются на прямые и косвенные. Прямые налоги уплачиваются непосредственно физическими или юридическими лицами на основе доходов или имущества. Косвенные налоги взимаются через цепочку продаж и оплачиваются при приобретении товаров или услуг.

Примеры прямых налогов:

- НДС (налог на добавленную стоимость) – основной источник доходов бюджета, который взимается при продаже товаров и услуг;

- Налог на прибыль – уплачивается организациями с доходов, полученных в результате предпринимательской деятельности;

- Налог на доходы физических лиц – уплачивается гражданами с их заработка или других доходов;

- Налог на имущество – взимается собственниками недвижимости и ценностей.

Примеры косвенных налогов:

- Акцизы – дополнительная плата, которая взимается с определенных товаров и услуг, например, алкоголь, табачные изделия;

- Пошлины – уплачиваются при пересечении границы, ввозе или вывозе товаров;

- Таможенные сборы – включены в таможенные платежи при импорте или экспорте товаров и услуг.

Сборы – это обязательные платежи, которые уплачиваются за определенные государственные услуги или права. Они могут быть взимаемы как от физических, так и от юридических лиц. Примерами сборов являются:

- Государственная пошлина – взимается за рассмотрение и выдачу разрешительных документов (например, паспорта, водительских прав);

- Судебные сборы – уплачиваются сторонами дела за рассмотрение и разрешение судебных споров;

- Патентные сборы – платежи за получение прав на интеллектуальную собственность;

- Таможенные сборы – взимаются за проведение таможенных процедур.

Налоговая система каждого государства регулируется налоговым кодексом, который устанавливает порядок и правила взимания налогов и сборов. Плательщики налогов и сборов обязаны соблюдать эти правила и сроки уплаты платежей, а налоговые органы осуществляют контроль и надзор за правильностью и своевременностью уплаты.

Условия и общие принципы

Сборы по налоговому кодексу представляют собой обязательные платежи граждан и организаций в бюджет. В налоговом законодательстве содержатся различные виды сборов, которые охватывают широкий спектр налоговых обязательств.

Условия и общие принципы, регулирующие сборы по налоговому кодексу, включают следующие аспекты:

1. Обязательность платежей: Сборы являются обязательными для граждан и организаций и существуют на основании закона. Это означает, что каждый налогоплательщик обязан уплачивать налоги и сборы в соответствии с законодательством, даже если он не согласен с размером или уровнем налогообложения.

2. Равные условия для всех: Принцип равенства означает, что налоги и сборы взимаются у всех налогоплательщиков в равной степени и на основании одинаковых правил. Нет дискриминации или привилегий, основанных на политических, социальных или иных критериях.

3. Прогрессивное налогообложение: При прогрессивной системе налогообложения ставки налогов и сборов возрастают пропорционально доходам налогоплательщика. Это означает, что лица с большими доходами вносят больше сборов по сравнению с лицами с меньшими доходами. Прогрессивное налогообложение способствует уменьшению социальных неравенств и обеспечению социальной справедливости.

4. Транспарентность и ответственность: Налоговое законодательство должно быть прозрачным, понятным и доступным для всех налогоплательщиков. Государство несет ответственность за эффективное использование собранных средств и должно обеспечивать отчетность о расходовании налогов. Налогоплательщики также имеют право на получение информации о своих налоговых обязательствах и возможностях для налоговых льгот.

5. Справедливость и эффективность: Налоговая система должна быть справедливой и эффективной. Справедливость означает, что каждый налогоплательщик должен платить сборы в соответствии с собственными возможностями и доходами, а эффективность предполагает минимизацию административных издержек при сборе налогов и соблюдение налогоплательщиками своих обязательств.

Условия и общие принципы являются важной основой налоговой системы и направлены на обеспечение справедливости, прозрачности и эффективности сборов по налоговому кодексу.

Основные виды сборов

Сборы по налоговому кодексу представляют собой денежные суммы, которые субъекты предпринимательской деятельности, организации и граждане обязаны уплачивать в бюджет государства. Они позволяют обеспечить финансовые возможности государства для выполнения своих функций и обязательств перед гражданами.

Основные виды сборов включают:

- Налоги: налог на прибыль, налог на доходы физических лиц, налог на имущество и другие;

- Сборы: плата за пользование природными ресурсами, плата за пользование землей, сборы за экологические услуги и другие;

- Таможенные платежи: таможенные пошлины, акцизы, налог на добавленную стоимость при ввозе товаров и другие;

- Социальные взносы: страховые взносы в Пенсионный фонд, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования и другие;

- Лицензионные сборы: плата за получение специального разрешения на осуществление определенной деятельности;

- Иные сборы: взносы за предоставление публичных услуг, судебные сборы, санкционные санкции и другие.

Каждый вид сбора имеет свои особенности и правила уплаты, которые регулируются соответствующими статьями Налогового кодекса Российской Федерации и иными нормативными актами.

Понимание основных видов сборов позволяет предпринимателям и гражданам правильно оценить свои финансовые обязательства и оптимизировать налоговую нагрузку в соответствии с действующим законодательством.

Порядок определения размера сборов

Размер сборов по налоговому кодексу определяется с учетом ряда факторов, установленных законодательством. В первую очередь, величина сборов зависит от налоговой ставки, которая определяется на основе специфики налогообложения конкретного вида деятельности или категории налогоплательщиков.

Дополнительные факторы, влияющие на размер сборов, могут включать наличие льгот, установленных для определенных групп налогоплательщиков или видов деятельности. Также определяющими могут быть изменения в экономической ситуации страны, инфляция, бюджетные решения, а также реформы в налоговой системе.

Исходя из всех вышеперечисленных факторов, размер сборов рассчитывается в соответствии с принципами, установленными в налоговом кодексе. Это позволяет обеспечить прозрачность и справедливость в определении величины налоговых платежей.

Необходимо отметить, что порядок определения размера сборов может быть уточнен в дополнительных нормативных актах, которые регламентируют особенности исчисления и уплаты налоговых обязательств. Поэтому важно ознакомиться с соответствующими актами, чтобы быть в курсе всех требований и обязанностей в сфере налогообложения.

Освобождение от уплаты сборов

В налоговом кодексе предусмотрены случаи, когда физические или юридические лица могут быть освобождены от уплаты определенных сборов. Ниже приведены некоторые основные категории, которые имеют право на освобождение:

- Ветераны Великой Отечественной войны и военные инвалиды, участники локальных войн и военных конфликтов.

- Инвалиды I и II групп, инвалиды детства, участники программ реабилитации инвалидов.

- Больные с определенными заболеваниями, указанными в налоговом кодексе.

- Многодетные семьи, семьи с низкими доходами и безработными лицами.

- Некоммерческие организации и общественные объединения, проводящие общественно-полезную деятельность.

- Лица, участвующие в программе социальной поддержки и получающие соответствующие выплаты.

- Некоторые виды деятельности, указанные в налоговом кодексе, такие как благотворительность и научно-исследовательская работа.

Освобождение от уплаты сборов может быть временным или постоянным в зависимости от ситуации и категории лица. Для получения освобождения, часто требуется представление соответствующих документов и заполнение заявления в налоговых органах.

Ответственность за неуплату сборов

Неуплата сборов, предусмотренных налоговым кодексом, может повлечь за собой негативные последствия и дополнительные пенальные санкции.

Должник, который не уплачивает сборы, может столкнуться с следующими видами ответственности:

- Штрафные санкции. Неуплата сборов может привести к наложению штрафных санкций на должника. Размер и условия наложения штрафов устанавливаются налоговым кодексом и другими законодательными актами, в зависимости от характера и суммы неуплаченных сборов.

- Правовые последствия. Неуплата сборов может привести к возбуждению дела об административном правонарушении или даже об уголовном преступлении, в зависимости от серьезности и масштабов нарушения.

- Конфискация имущества. В некоторых случаях, если должник не исполняет свои обязанности по уплате сборов, его имущество может быть конфисковано или наложен арест на счета.

- Административное наказание. Должнику, неуплатившему сборы, может быть назначено административное наказание, такое как лишение права занимать определенные должности или деятельность в сфере налогообложения.

- Увеличение суммы задолженности. Неуплата сборов может привести к нарастанию суммы задолженности в связи с начислением процентов или пени за просрочку.

Все вышеперечисленные негативные последствия могут серьезно повлиять на финансовое положение и деловую репутацию должника. Поэтому рекомендуется всегда вовремя и полностью уплачивать все необходимые сборы в соответствии с требованиями налогового кодекса.