Код 2000 в 2 НДФЛ - важное понятие для тех, кто занимается ведением учета доходов и налоговых обязательств физических лиц. В рамках этого кода осуществляется отражение налоговых вычетов, которые можно получить при подаче декларации по налогу на доходы физических лиц. Знание и понимание возможностей и особенностей кода 2000 является неотъемлемым атрибутом эффективной работы бухгалтерских служб и налоговых специалистов.

Код 2000 используется в отношении доходов от продажи недвижимого имущества, находящегося в собственности физического лица более 3-х лет. Такой доход относится к категории налогооблагаемого дохода и должен быть указан в налоговой декларации. Код 2000 указывается налогоплательщиками, которые ранее уплачивали прогрессивную шкалу налогообложения в размере 13% или 35%. Указание кода 2000 позволяет получить налоговый вычет, что значительно снижает налоговую нагрузку и влияет на итоговую сумму причитающегося к уплате налога.

Код 2000 имеет важное значение для граждан, желающих максимально оптимизировать свои налоговые обязательства. Он отражает возможность получить налоговый вычет, что выступает важным фактором в планировании собственных финансовых ресурсов. Правильное использование кода 2000 позволяет значительно сэкономить на уплате налогов и обеспечить законный способ минимизации налоговой нагрузки. При этом важно помнить о необходимости корректного заполнения налоговой декларации и соблюдения требований налогового законодательства.

Код 2000 и его роль в 2 НДФЛ

Код 2000 применяется, когда налогоплательщик освобожден от уплаты налога на основании статьи 217 Налогового кодекса РФ. Эта статья предусматривает освобождение от налога в случаях, когда доход получен гражданами на территории российской Федерации, независимо от места его источника.

Код 2000 указывается в графе 103 формы 2 НДФЛ, которая заполняется налогоплательщиком при подаче декларации о доходах. Это позволяет налоговым органам правильно обработать декларацию и учесть освобождение от налогообложения.

Важно помнить, что использование кода 2000 возможно только в том случае, если налогоплательщик имеет право на освобождение от налога и на это есть соответствующие документальные подтверждения.

Код 2000 играет важную роль в процессе налогообложения. Он позволяет налоговым органам классифицировать доходы граждан и правильно учитывать освобождение от налога, что способствует справедливому и точному расчету налоговых обязательств налогоплательщиков.

Определение кода 2000 в 2 НДФЛ

Код 2000 в 2 НДФЛ (Налоговая декларация по доходам физических лиц) обозначает доходы, полученные на территории Российской Федерации.

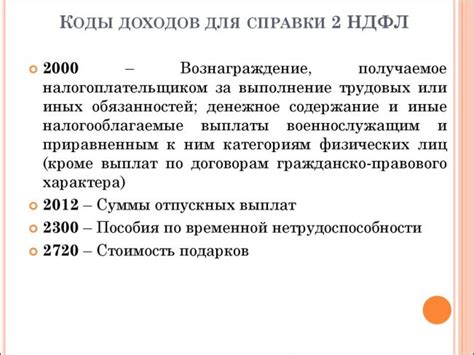

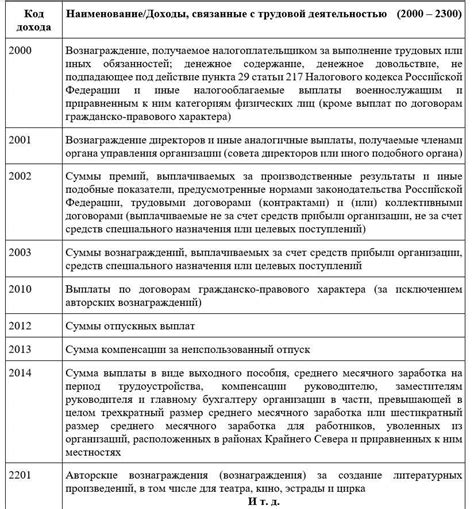

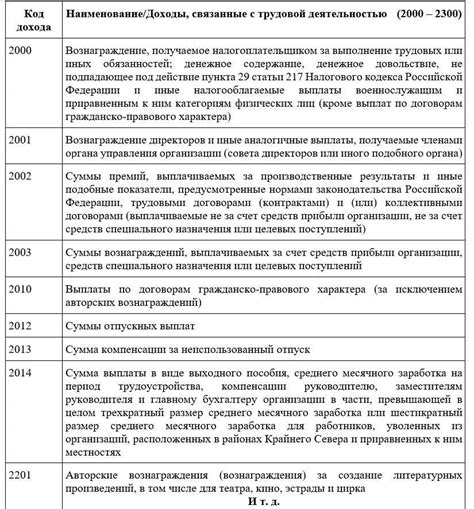

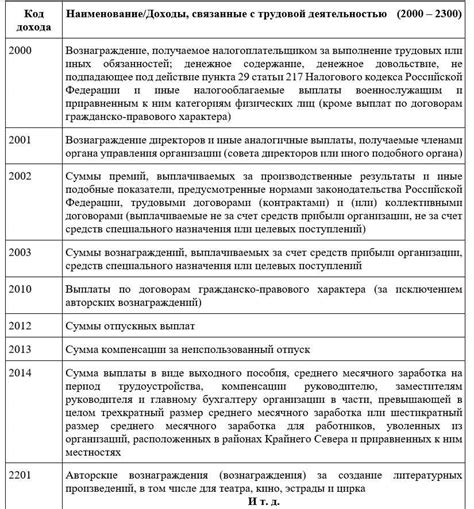

Налоговая декларация по доходам физических лиц представляет собой отчет, который каждый год должны заполнять налогоплательщики для учета своих доходов и уплаты налога. Код 2000 относится к разделу «Доходы от деятельности на территории Российской Федерации», и включает в себя следующие виды доходов:

- Заработная плата и другие выплаты, полученные физическим лицом от работодателя на территории России;

- Доходы от предпринимательской деятельности, осуществляемой на территории Российской Федерации;

- Проценты по вкладам в российских банках;

- Дивиденды, полученные от российских организаций;

- Рентные платежи за использование недвижимости или имущества, находящегося в России;

- Доходы от интеллектуальной собственности, полученные на территории Российской Федерации.

При заполнении налоговой декларации по доходам физических лиц, налогоплательщику необходимо указать соответствующий код (2000) и предоставить сведения о доходах, полученных на территории России. Это важно для правильного расчета налоговой ставки и контроля со стороны налоговых органов.

Значение кода 2000 в налоговой декларации

Код 2000 в налоговой декларации по 2-му НДФЛ имеет особое значение и относится к категории "другие доходы". Он используется для указания доходов, которые не попадают в другие категории, такие как зарплата, проценты, дивиденды и т.д. Этот код позволяет участникам сделать полное декларирование своих доходов перед налоговым органом.

Если у вас есть доход, который не подпадает ни под одну из основных категорий, вы можете указать его, используя код 2000. При этом необходимо указать сумму этого дохода, чтобы налоговые органы могли корректно обработать информацию и рассчитать налоговые обязательства.

Важно помнить, что код 2000 следует использовать только для доходов, которые действительно не относятся к другим категориям. Использование неправильного кода или неправильное декларирование доходов может повлечь за собой негативные последствия, такие как штрафы и дополнительные налоговые обязательства.

Поэтому, при заполнении налоговой декларации всегда следует тщательно рассмотреть все доходы и выбрать соответствующий код для каждого из них. Если вы не уверены в правильности выбора кода или имеете сомнения относительно какого-либо дохода, рекомендуется проконсультироваться с налоговым консультантом или специалистом, чтобы избежать проблем с налогообложением.

Обязательность заполнения кода 2000

Код 2000 применяется в случаях, когда физическое лицо получило доход, который освобождается от налогообложения, такой как наследство, получение стипендии, вознаграждение за выполнение обязанностей государственной или муниципальной службы и т. д.

Код 2000 обязательно должен быть заполнен для каждого соответствующего дохода, полученного физическим лицом в налоговом периоде. В случае неправильного или неполного заполнения информации по коду 2000, налогоплательщик может столкнуться с штрафными санкциями со стороны налоговых органов.

Учитывая важность правильного заполнения кода 2000 в декларации, рекомендуется обратиться за консультацией к специалисту или ознакомиться с соответствующей информацией на официальном сайте налоговой службы. Это поможет избежать возможных проблем и вопросов со стороны налоговых органов в будущем.

Последствия неправильного указания кода 2000

Неправильное указание кода 2000 в 2 НДФЛ может иметь серьезные последствия как для налогоплательщика, так и для налоговых органов. Вот несколько причин, почему необходимо внимательно отнестись к правильному указанию данного кода:

1. Штрафы и неустойки. Неправильное указание кода 2000 может стать основанием для наложения налоговыми органами штрафов и неустоек. Величина штрафа может достигать нескольких процентов от суммы налогового платежа.

2. Задержка выплат. Если код 2000 указан неверно, налоговые органы могут отказать в выплате налогового возврата или отложить его за неопределенный срок. Это может создать неприятные неудобства для налогоплательщика, особенно если он рассчитывал на возврат денег в определенный срок.

3. Неправильный расчет налогов. Неправильное указание кода 2000 может привести к неправильному расчету налогов. Налогоплательщик может быть обязан доплатить недостающую сумму налога или же получить переплату, которую придется возвращать в налоговый орган.

4. Правовые последствия. Неправильное указание кода 2000 может вести к правовым последствиям, включая возможность иска со стороны налоговых органов и возможные судебные разбирательства.

Во избежание негативных последствий, связанных с неправильным указанием кода 2000 в 2 НДФЛ, рекомендуется тщательно проверить правильность данных перед их отправкой в налоговый орган. При возникновении сомнений можно обратиться за консультацией к специалистам в области налогообложения.

Как правильно указать код 2000 в 2 НДФЛ

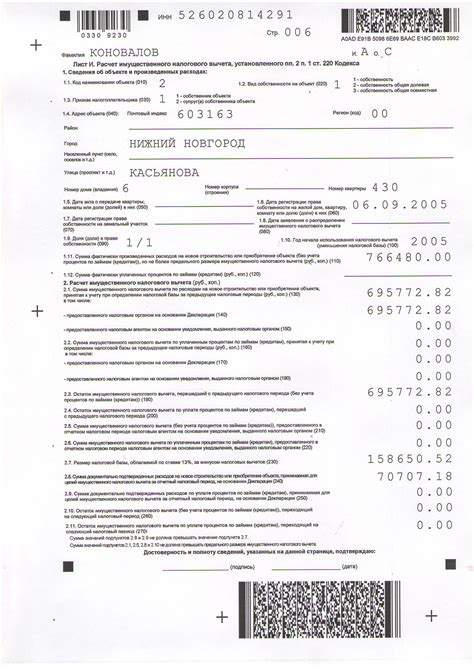

Код 2000 в 2 НДФЛ используется для обозначения дохода, полученного от продажи имущества, налог с которого подлежит уплате по ставке 13%. Чтобы правильно указать этот код при заполнении декларации, следует выполнить следующие шаги:

- Открыть бланк декларации на сайте налоговой службы.

- Перейти в раздел "Доходы по кодам" или аналогичный раздел, предназначенный для указания доходов.

- Найти пункт, соответствующий доходу от продажи имущества и выбрать код 2000.

- Указать в соответствующем поле сумму дохода, полученного от продажи, которая подлежит налогообложению.

- Убедиться, что сумма введена корректно и не допущены опечатки.

После завершения указания кода 2000 и суммы дохода, следует продолжить заполнение декларации, указав другие необходимые сведения о доходах и расходах. Важно помнить, что неправильное указание кода или суммы может привести к ошибкам при расчете налога и нарушениям, поэтому рекомендуется внимательно проверить все данные перед подачей декларации.

Важность понимания кода 2000 в 2 НДФЛ

Код 2000 в 2 НДФЛ отражает информацию о ставке налога, применяемой к конкретному доходу. Важно знать, что каждый вид дохода может быть облагаем различными ставками налога. Код 2000 позволяет правильно расчета суммы налога, подлежащей уплате в бюджет.

Неоценимая роль понимания кода 2000 заключается также в том, что он позволяет избежать возможных ошибок при заполнении декларации. Неправильное указание кода может привести к неправильному расчету налога, что может привести к неудовлетворительным последствиям.

Код 2000 в 2 НДФЛ подразумевает различные значения для различных видов доходов, таких как доходы от трудовой деятельности, доходы от фриланса, доходы от сдачи в аренду недвижимости и т.д. Правильно определение кода позволяет правильно определить налоговую ставку, установленную законодательством, и избежать нарушения налогового законодательства.