Камеральный контроль – это один из методов проверки налоговой инспекцией правильности уплаты налогов и соблюдения законодательства в сфере налогообложения. В отличие от выездной проверки, камеральный контроль не предполагает посещения предприятия, где ведется бизнес. Вместо этого, инспекторы оценивают документацию, представленную налогоплательщиком в электронном виде.

Камеральный контроль может быть запланированным или незапланированным. Запланированный контроль проводится по отдельным аспектам деятельности налогоплательщика, указанным в планах проверок налоговой инспекции. Незапланированный контроль может быть проведен по инициативе инспектора или в результате обнаружения налогоплательщиком недостатков в отчетности.

Во время камерального контроля инспекторы анализируют налоговую отчетность, бухгалтерские документы, договоры и другие сведения, представленные налогоплательщиком. Они проверяют правильность расчета налогов, соответствие бухгалтерской отчетности установленным нормативам, а также соблюдение налогоплательщиком требований законодательства.

Камеральный контроль в налоговой инспекции: основные принципы и задачи

Основные принципы камерального контроля в налоговой инспекции:

- Объективность. Проверка должна осуществляться без предвзятости и на основании доступной информации.

- Независимость. Налоговая инспекция проводит контроль независимо от налогоплательщика.

- Пропорциональность. Проверка должна быть пропорциональной риску нарушений налогового законодательства, учитывая размер бизнеса и его особенности.

- Конфиденциальность. Информация, полученная в ходе контроля, должна быть обеспечена конфиденциальностью и не разглашаться третьим лицам без согласия налогоплательщика.

- Справедливость. В ходе контроля должны соблюдаться принципы равноправия и справедливости в отношении всех налогоплательщиков.

Основные задачи камерального контроля в налоговой инспекции:

- Проверка правильности и полноты представления налоговой отчетности. Налоговая инспекция проверяет наличие и правильность заполнения сведений, необходимых для расчета налогов, соблюдение сроков и формы представления.

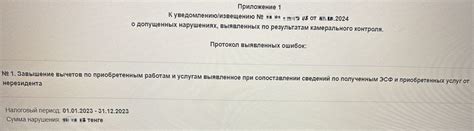

- Выявление возможных нарушений налогового законодательства. В ходе контроля налоговая инспекция анализирует информацию, полученную из отчетности, и выявляет возможные нарушения, связанные с неправильным расчетом налоговых обязательств, недекларацией доходов или другими налоговыми правонарушениями.

- Оценка эффективности системы внутреннего контроля. Налоговая инспекция проводит анализ системы внутреннего контроля налогоплательщика и оценивает ее эффективность в предотвращении налоговых правонарушений и ошибок в налоговой отчетности.

- Дача налогоплательщикам рекомендаций и консультаций. В ходе контроля налоговая инспекция может выявить несоответствия в деятельности налогоплательщика и дать ему рекомендации по улучшению налогового учета и представления отчетности.

- Повышение налоговой культуры. Контроль налоговой инспекции способствует повышению налоговой культуры и сознательности налогоплательщиков, а также содействует сбору налоговых доходов в полном объеме.

Таким образом, камеральный контроль в налоговой инспекции является важным инструментом для обеспечения соблюдения налогового законодательства и поддержания справедливых условий для всех налогоплательщиков.

Основные понятия и виды камерального контроля

Основная цель камерального контроля - выявление возможных нарушений налогового законодательства, неправильного учета доходов и расходов, а также потенциальных налоговых рисков. Проверка проводится в конторе налоговой службой без выезда налоговых проверяющих на предприятие.

В зависимости от направленности и цели проверки, камеральный контроль делится на следующие виды:

- Плановый камеральный контроль - проводится согласно планам налоговых органов на текущий год. Основная цель - проверка достоверности представленной налогоплательщиком отчетности и учета, а также раннее выявление налоговых рисков.

- Внеплановый камеральный контроль - проводится в случаях, когда налоговая служба обнаруживает признаки нарушений в деятельности налогоплательщика. Отличается от планового контроля внезапностью и дополнительно может проводиться в связи с налоговыми проверками других компаний-контрагентов.

- Целевой камеральный контроль - проводится для рассмотрения конкретных налоговых вопросов или норм законодательства. Целью может быть подробное изучение определенных операций или видов дохода, уточнение использования налоговых льгот или получение информации о деятельности отдельных отраслей экономики.

В рамках камеральных проверок проводится анализ документов на налоговую "чистоту" и наличие потенциальных налоговых афер и налоговых обманов. Результаты камерального контроля могут служить основанием для дополнительных проверок и решения налоговых споров.

Цели и задачи камерального контроля в налоговой инспекции

Основные цели камерального контроля в налоговой инспекции:

- Проверка правильности учета и расчета налогов и сборов:

- Анализ документации и данных налогоплательщика с целью выявления ошибок и недостатков в учете и расчетах;

- Сверка учетных данных налогоплательщика с данными, полученными от других организаций и органов государственной статистики.

- Проверка и анализ документации на налоговые и финансовые правонарушения;

- Поиск скрытой прибыли и неправомерного использования налоговых льгот;

- Выявление фиктивных сделок и недекларированных доходов.

- Проведение информационной работы с налогоплательщиками по правильному ведению учета и расчету налогов;

- Предоставление консультаций по налоговому законодательству и порядку представления налоговой отчетности;

- Создание условий для самоконтроля и саморегулирования деятельности налогоплательщика.

- Анализ налоговых рисков и их минимизация;

- Проверка эффективности налогового планирования и соблюдения законодательных требований по минимизации налоговых обязательств;

- Предупреждение ситуаций, которые могут привести к образованию налоговых задолженностей.

Таким образом, камеральный контроль в налоговой инспекции имеет важное значение для обеспечения законности и справедливости в налогообложении, а также для предотвращения налоговых правонарушений.

Преимущества и ограничения камерального контроля в налоговой инспекции

Преимущества камерального контроля:

- Экономия времени и ресурсов. Проверка проводится в удобное время, без необходимости привлечения дополнительных сотрудников и обеспечения рабочего места для налогового инспектора.

- Удобство для налогоплательщика. Камеральный контроль позволяет предоставить все необходимые документы и информацию в электронном виде, что экономит время и силы на оформление бумажного отчета.

- Более объективная проверка. Камеральный контроль базируется на анализе предоставленных документов и информации, что позволяет провести более объективную и точную проверку налоговой отчетности.

Однако, камеральный контроль имеет и свои ограничения:

- Ограниченность информации. Налоговый инспектор не имеет возможности проверить на месте достоверность предоставленной информации, что может привести к пропуску недостоверных данных.

- Не всегда эффективен для выявления нарушений. В случае сознательного умысла сокрытия налоговых обязательств или недостоверного предоставления информации, камеральный контроль может оказаться неэффективным для выявления нарушений.

- Отсутствие контроля над работниками. Камеральный контроль не предоставляет возможности проверить деятельность и действия работников предприятия или организации, что может способствовать сокрытию налоговых нарушений.

Как подготовиться к проведению камерального контроля в налоговой инспекции

Камеральный контроль в налоговой инспекции представляет собой проверку налоговой отчетности предприятия и его уплаты налогов без непосредственного посещения инспектора. Для того чтобы успешно пройти камеральный контроль и избежать штрафов, необходимо заранее подготовиться и учесть некоторые важные моменты.

1. Тщательно проверьте свою налоговую отчетность.

Перед проведением камерального контроля рекомендуется проверить свою налоговую отчетность на наличие ошибок и расхождений с законодательством. Найденные ошибки следует исправить и выровнять все расхождения до начала контроля.

2. Организуйте учет и документооборот в соответствии с требованиями.

Убедитесь, что ваш учет и документооборот полностью соответствуют требованиям налогового законодательства. Все документы должны быть правильно оформлены и храниться в соответствии с установленными правилами.

3. Подготовьте все необходимые документы и расчеты.

Перед началом камерального контроля соберите все необходимые документы и расчеты, подтверждающие вашу налоговую отчетность. Это могут быть отчеты о доходах и расходах, бухгалтерские документы, счета, договоры и другие документы, связанные с вашей деятельностью и налогообложением.

4. Наймите профессионала для консультации.

Если вы не уверены в правильности своей отчетности или хотите убедиться, что все сделано правильно, рекомендуется обратиться за помощью к специалисту, знающему налоговое законодательство. Он сможет проверить вашу отчетность, дать рекомендации и подготовить вас к камеральному контролю.

5. Выделите достаточное количество времени для подготовки.

Помните, что хорошая подготовка требует времени и внимания. Уделите достаточное количество времени проведению камерального контроля, чтобы избежать непредвиденных ситуаций и ошибок.

Следование этим рекомендациям поможет вам успешно подготовиться к камеральному контролю в налоговой инспекции и минимизировать риски возникновения проблем. Будьте внимательны и добросовестно выполняйте все требования налогового законодательства, чтобы избежать неприятностей и успешно пройти контроль.