Финансовая инвестиция - это одна из ключевых стратегий, которые позволяют людям увеличивать свои денежные средства и достигать финансового успеха. Вкладывая свои деньги в различные активы, такие как акции, облигации, недвижимость и другие, инвесторы надеются получить прибыль в будущем. Инвестирование является неотъемлемой частью современной экономической системы и одним из способов создания богатства.

Однако, чтобы стать успешным инвестором, необходимо понимать основные принципы и понятия, связанные с финансовыми инвестициями. Во-первых, инвестиция - это рискованное дело. Все инвестиции несут определенную степень риска, и чем выше потенциальная прибыль, тем выше риск потери. Инвестор должен быть готов к возможным потерям и иметь стратегию управления рисками.

Во-вторых, временной горизонт является важным аспектом финансовых инвестиций. Идеальным вариантом для некоторых инвесторов является долгосрочные инвестиции, такие как пенсионные фонды, которые позволяют им собирать прибыль на протяжении многих лет. Другие инвесторы предпочитают краткосрочные инвестиции, где прибыль может быть получена в течение нескольких месяцев или даже дней. Важно определить свой временной горизонт и выбрать соответствующую стратегию инвестирования.

Финансовая инвестиция: основные понятия и сущность

Основные понятия, связанные с финансовыми инвестициями:

| Финансовый актив | Это любое инвестируемое средство, имеющее денежную стоимость. К ним относятся акции, облигации, паи инвестиционных фондов, валюты и другие инструменты. |

| Прибыль | Разница между ценой покупки и ценой продажи финансового актива. Прибыль может быть как фиксированной, так и переменной в зависимости от рыночных условий и успешности инвестиции. |

| Риск | Вероятность потери части или всей суммы инвестиции. Риск связан с неопределенностью рыночных условий и возможным изменением стоимости финансовых активов. |

| Ликвидность | Способность быстро превратить финансовый актив в деньги без больших потерь. Чем выше ликвидность, тем проще будет продать актив при необходимости. |

Сущность финансовых инвестиций заключается в том, что они позволяют владельцу получить дополнительный доход от вложения средств, а также защитить свой капитал от инфляции и возможных финансовых рисков. Инвесторы выбирают различные инструменты и стратегии инвестирования в зависимости от своих целей, рисковой толерантности и временных рамок.

Определение финансовой инвестиции

Финансовые инвестиции могут принимать различные формы, включая покупку акций, облигаций, недвижимости, валюты или предприятий. Они являются одним из главных инструментов для роста капитала и достижения финансовых целей.

В отличие от потребительских расходов, финансовая инвестиция направлена на создание будущих доходов и увеличение стоимости активов. Инвестор надеется, что его вложение принесет доход в виде процентов, дивидендов, а также роста стоимости актива.

Финансовая инвестиция связана с определенными рисками, включая возможные потери капитала, волатильность рынка и финансовые нестабильности. Поэтому перед принятием решения об инвестициях важно провести анализ и оценку рисков, а также разработать стратегию, соответствующую своим финансовым целям.

В целом, финансовая инвестиция позволяет индивидуалам и организациям создать и увеличить свой капитал, обеспечить финансовую стабильность и достичь своих долгосрочных финансовых целей.

Ключевые характеристики и составляющие финансовой инвестиции

Основные характеристики финансовой инвестиции:

- Ожидаемая доходность. Это потенциальная прибыль, которую инвестор может получить от своего вложения. Ожидаемая доходность зависит от различных факторов, таких как тип инвестиции, рыночные условия и уровень риска.

- Уровень риска. Каждая инвестиция имеет свой уровень риска, который может быть высоким или низким. Уровень риска зависит от стабильности инвестиционного инструмента, его ликвидности и других факторов. Важно учитывать риск при принятии решения об инвестировании.

- Срок инвестирования. Временные рамки инвестиции также имеют значительное значение. Некоторые инвестиции предназначены для краткосрочной прибыли, в то время как другие предназначены для долгосрочного роста капитала. Инвесторы могут выбрать срок инвестиции на основе своих личных финансовых целей.

- Разнообразие инвестиций. Инвесторы могут создавать портфель из различных типов инвестиций для снижения риска и повышения прибыли. Разная степень риска и доходности каждой инвестиции может сгладить вариации в результате и обеспечить более устойчивый рост капитала.

Составляющими финансовой инвестиции могут быть:

- Физические активы, такие как недвижимость, земля, транспортные средства и оборудование.

- Ценные бумаги, такие как акции, облигации, паи инвестиционных фондов и деривативы.

- Депозиты и банковские счета, которые предлагают определенный процентный доход.

- Инвестиционные фонды, которые объединяют деньги от различных инвесторов для общего инвестирования.

- Страхование жизни и другие страховые продукты, которые предлагают инвестиционный компонент в дополнение к страховой защите.

Понимание ключевых характеристик и составляющих финансовой инвестиции поможет инвесторам принимать обоснованные решения, снижать риски и достигать своих финансовых целей в долгосрочной перспективе.

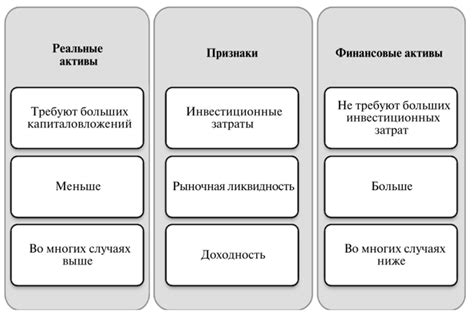

Различия между финансовыми и реальными инвестициями

Реальные инвестиции осуществляются в производственные активы или реальные объекты имущества. Это может быть покупка недвижимости, машин и оборудования для производства или строительства, технологические разработки или франшизы. Основная цель реальных инвестиций - создание новой стоимости и увеличение продуктивности. Реальные инвестиции направлены на расширение бизнеса, улучшение производственной мощности или внедрение новых технологий.

Основные различия между финансовыми и реальными инвестициями включают в себя:

1. Предмет вложения: для финансовых инвестиций - это финансовые активы, а для реальных инвестиций - это производственные активы.

2. Ожидаемая прибыль: финансовые инвестиции ориентированы на получение прибыли от изменения цены финансовых активов, а реальные инвестиции на увеличение продуктивности и создание новой стоимости.

3. Уровень риска: финансовые инвестиции могут быть более рисковыми, так как их цены могут изменяться в зависимости от финансовых рынков. Реальные инвестиции обычно имеют более стабильный характер и связаны с конкретными активами или проектами.

4. Ликвидность: финансовые инвестиции обычно более ликвидны, поскольку их можно быстро купить или продать на рынке. Реальные инвестиции могут быть менее ликвидными, так как они связаны с конкретными активами, требующими времени и усилий для продажи.

5. Временной горизонт: финансовые инвестиции часто имеют короткий временной интервал, в течение которого инвесторы ожидают получить прибыль. Реальные инвестиции могут потребовать более длительного временного периода для достижения ожидаемой прибыли.

Понимание различий между финансовыми и реальными инвестициями поможет инвесторам сформировать правильную инвестиционную стратегию и выбрать наиболее подходящие активы для своего портфеля.

Виды финансовых инвестиций

Существует множество видов финансовых инвестиций, каждый из которых имеет свои особенности и риски.

- Акции. Вложение средств в акции компаний является одним из самых распространенных способов финансовых инвестиций. Владение акциями предоставляет инвестору право на долю в компании и возможность получать дивиденды.

- Облигации. Облигации представляют собой долговые ценные бумаги, которые выпускаются государством или частными компаниями для привлечения капитала. Владение облигациями позволяет инвестору получать проценты по долгу, выданным компаниями или государством.

- Фонды. Инвестиционные фонды – это средства, собранные у инвесторов и инвестированные профессиональными инвестиционными менеджерами. Фонды могут быть разных типов, таких как акционерные фонды, облигационные фонды, смешанные фонды и другие.

- Недвижимость. Инвестирование в недвижимость является долгосрочным способом распределения финансовых средств. Инвестор может покупать недвижимость для сдачи в аренду или продажи в будущем.

- Деривативы. Деривативы – это контракты, значение которых зависит от базовых активов, таких как фьючерсы, опционы и свопы. Они позволяют инвесторам защититься от рисков или получить дополнительную прибыль от изменения цены базового актива.

- Валюты. Инвестиции в иностранные валюты могут быть одним из способов защиты от инфляции или получения прибыли от изменения курсов валют.

Каждый инвестор может выбрать для себя наиболее подходящий вид финансовых инвестиций, исходя из своих финансовых целей и уровня риска, с которым он готов работать.

Риски и доходность финансовой инвестиции

Финансовая инвестиция, как и любая другая инвестиция, несет с собой определенные риски. Это связано с неопределенностью будущих результатов и непредсказуемостью рыночных условий. Риски могут быть связаны с изменением финансовой ситуации компании, экономическими факторами, политическими событиями или другими внешними воздействиями.

Доходность финансовой инвестиции зависит от успешности выбранного инвестиционного объекта и того, как был управлен риск. Более высокий уровень риска может сопровождаться более высокой доходностью, но и большей вероятностью потери инвестиции. Более низкий риск обычно означает более низкую доходность. Опытные инвесторы стремятся достичь баланса между риском и доходностью, чтобы получить наибольшую отдачу от своих инвестиций.

Основные факторы, влияющие на доходность финансовой инвестиции:

- Рыночные условия: колебания цен на рынке обычно влияют на доходность инвестиции. Высокая волатильность рынка может привести к большим потерям, но также предоставляет возможность получить значительные прибыли.

- Уровень инфляции: инфляция может негативно влиять на реальную стоимость инвестиции.

- Диверсификация: распределение инвестиций между различными инвестиционными объектами помогает снизить риски и повысить доходность.

- Управление рисками: правильное управление рисками может снизить возможность потерь.

- Срок инвестиции: чем дольше срок инвестиции, тем больше возможностей для получения доходности.

Инвесторы должны быть готовы к возможным потерям и учитывать риски, связанные с финансовыми инвестициями. Важно точно оценить свои финансовые возможности, цели и терпение, чтобы сделать обоснованный выбор и достичь желаемого уровня доходности.

Факторы, влияющие на выбор финансовых инвестиций

При выборе финансовых инвестиций необходимо учитывать ряд факторов, которые могут оказать влияние на рентабельность и риск данного вида инвестиций. Важно учитывать следующие факторы:

1. Финансовые цели и потребности. Каждый инвестор имеет свои уникальные финансовые цели и потребности. Некоторым может быть необходимо получить стабильный доход, другим – максимизировать прибыль, а третьим – сохранить и увеличить свой капитал. Поэтому, перед выбором финансовых инвестиций, необходимо внимательно определить собственные цели и потребности, чтобы подобрать наиболее подходящий инструмент для достижения желаемого результата.

2. Уровень риска. Финансовые инвестиции всегда сопряжены с определенным уровнем риска. Разные виды инвестиций имеют различную степень риска, и каждый инвестор должен быть готов к тому, что вложенные средства могут быть потеряны в результате неблагоприятных изменений на рынке. Поэтому, при выборе финансовых инвестиций, необходимо учитывать свою готовность к риску и сбалансировать его с ожидаемой доходностью.

3. Инструменты и стратегии инвестирования. Рынок предлагает разнообразные инструменты и стратегии для инвестирования. Некоторые инструменты, такие как акции или облигации, могут обладать высокой потенциальной доходностью, но и более высоким риском. Другие, такие как недвижимость или драгоценные металлы, могут быть более стабильными, но менее ликвидными. Поэтому, перед выбором финансовых инвестиций, необходимо ознакомиться с различными инструментами и стратегиями, оценить их характеристики и выбрать те, которые наилучшим образом соответствуют своим целям и потребностям.

4. Источник информации. При выборе финансовых инвестиций важно обратить внимание на источник информации. Надежные и объективные данные позволяют более точно оценить потенциальный доход и риск инвестиций. Рекомендуется обращаться к профессиональным финансовым аналитикам, а также изучать отзывы и рейтинги конкретных инвестиционных продуктов.

5. Срок инвестиций. Срок инвестирования также имеет влияние на выбор финансовых инвестиций. Короткие инвестиционные сроки часто требуют более консервативных инвестиций, чтобы минимизировать потенциальные потери. Долгосрочные инвестиции, напротив, могут позволить выбирать инвестиции с более высоким потенциалом доходности, но и более высоким уровнем риска.

Учитывая эти факторы, инвестор сможет сделать более осознанный выбор финансовых инвестиций, соответствующих его потребностям, целям и уровню риска, что в конечном итоге способствует достижению желаемого финансового результата.

Стратегии и тактики инвестирования

Для успешного инвестирования необходимо разработать стратегию, которая будет определять, какие активы и в каких пропорциях следует приобретать. Существуют различные стратегии и тактики инвестирования, и выбор конкретной зависит от инвестора и его целей.

Одной из наиболее распространенных стратегий является долгосрочное инвестирование. Она предполагает приобретение активов с целью их долгосрочного удержания, с последующим ростом стоимости. Такая стратегия требует терпения и умения не реагировать на краткосрочные колебания рынка. Долгосрочное инвестирование обычно применяется для пенсионного накопления или для достижения финансовых целей в долгосрочной перспективе.

Другой стратегией является активное инвестирование. В этом случае инвестор активно управляет своим портфелем, производя покупки и продажи активов на основе анализа рынка и принятых решений. Такая стратегия требует большого уровня внимания к рынку и активное участие в инвестиционных операциях.

Еще одной популярной тактикой инвестирования является диверсификация портфеля. Суть этой тактики состоит в том, чтобы распределить свои инвестиции между различными активами и рынками с целью снижения рисков и повышения доходности. Диверсификация позволяет сгладить колебания стоимости портфеля и защитить его от потерь в случае неудачи в каком-то конкретном секторе или рынке.

Кроме того, инвесторы могут использовать тактику тайминга входа и выхода с рынка. Суть этой тактики заключается в попытке определить оптимальный момент для покупки и продажи активов, исходя из анализа тенденций и прогнозов рынка. Тайминг может быть основан на техническом анализе, фундаментальном анализе или комбинации обоих подходов.

| Стратегия | Описание |

|---|---|

| Долгосрочное инвестирование | Приобретение активов с целью их долгосрочного удержания |

| Активное инвестирование | Активное управление портфелем на основе анализа и решений |

| Диверсификация портфеля | Распределение инвестиций между разными активами и рынками |

| Тайминг входа и выхода с рынка | Определение оптимального момента для покупки и продажи активов |

Выбор конкретной стратегии и тактики инвестирования зависит от инвестора, его знаний и опыта, а также от рыночных условий. Важно помнить, что любые инвестиции сопряжены с определенными рисками, и инвестор должен быть готов к потенциальным потерям. Поэтому перед принятием решения о инвестициях важно тщательно изучить ситуацию на рынке и проконсультироваться со специалистами.

Роль финансовой инвестиции в экономике и личных финансах

Финансовые инвестиции играют важную роль в современной экономике, а также имеют большое значение для личных финансов. Они представляют собой вложение денежных средств в различные финансовые инструменты, такие как акции, облигации, фонды, недвижимость и другие.

В экономике финансовые инвестиции служат источником капитала для развития бизнеса и повышения производительности. Предприятия могут использовать инвестиции для покупки нового оборудования, разработки новых продуктов, расширения производственных мощностей и создания новых рабочих мест. Кроме того, финансовые инвестиции способствуют развитию инноваций и технологическому прогрессу, что в конечном счете способствует росту экономики в целом.

Для личных финансов финансовые инвестиции могут быть важным инструментом для достижения финансовых целей и обеспечения финансовой безопасности. Например, инвестирование в акции или облигации может помочь увеличить доходность личного портфеля и сохранить и рост его стоимости на долгосрочной основе. Кроме того, инвестиции в недвижимость или бизнес могут стать источником пассивного дохода и обеспечить финансовую стабильность в будущем.

Однако, необходимо помнить, что инвестиции также связаны с определенными рисками. Курсы акций и облигаций могут меняться, а рынок недвижимости может быть подвержен колебаниям. Поэтому, перед началом инвестирования необходимо провести тщательный анализ и оценить свои финансовые возможности и цели. Больше всего, чтобы получить выгоду от инвестиций, необходимо диверсифицировать портфель и рассредоточить инвестиции между различными активами, чтобы снизить риски и увеличить потенциальную доходность.

Таким образом, финансовые инвестиции играют важную роль как в экономике, так и в личных финансах. Они способствуют развитию бизнеса и экономики в целом, а также помогают людям достичь своих финансовых целей и обеспечить финансовую стабильность на долгосрочной основе.