Индивидуальный предприниматель – самозанятый, но не свободный. Правительство дает налоги на руки гражданам, а предпринимателям приходится самостоятельно вести бухгалтерию и платить налоги. Но что будет, если не оплатить налоги, к чему это приведет? Безответственное отношение к уплате налогов может серьезно подорвать финансовое состояние ИП и вызвать массу проблем с налоговыми органами.

Среди самых распространенных последствий неуплаты налогов для ИП можно выделить:

- Штрафы и пени. За неуплату налогов предусмотрены штрафы в размере 20% до 40% от суммы уклоненных налогов. Кроме того, начисляются пени по ставке 0,1% от суммы задолженности за каждый день просрочки. По итогу, задолженность может значительно увеличиться даже в отсутствие доходов.

- Исковые требования со стороны налоговых органов. Если ИП не исполнит обязанность по уплате налогов, налоговые органы могут взыскать долг через судебный порядок. Суд может вынести решение о лишении прав собственности или описи имущества ИП для погашения задолженности.

- Конфискация имущества. В случае неуплаты налогов налоговые органы имеют право приступить к конфискации имущества ИП для погашения долга. Это могут быть товары, оборудование, транспортные средства и другое имущество, которое может быть реализовано.

Таким образом, налоговые излишки грозят ИП серьезными финансовыми проблемами и потерей имущества. Однако, не все так плохо, если у ИП возникли финансовые трудности, есть возможность реструктуризации или хотя бы погашения долга в рассрочку. Главное – исполнять свои обязанности по уплате налогов своевременно.

Последствия неплатежа налогов ИП

Неплата налогов ИП может привести к серьезным последствиям и проблемам, как для самого предпринимателя, так и для его бизнеса.

Финансовые санкции:

Государственные органы имеют право взыскивать неуплаченные налоги в порядке требования. Это может включать штрафные санкции, пени за просрочку платежей, дополнительную уплату и оплату процентов. В случае неплатежа налогов ИП может быть привлечено к уголовной и/или административной ответственности.

Банкротство и конфискация:

Если задолженность по налогам становится слишком большой, налоговые органы могут обратиться в суд с требованием о признании ИП банкротом. В этом случае, имущество ИП может быть конфисковано с целью уплаты задолженности по налогам.

Повышенный контроль:

Неплатеж налоговов ИП может привести к увеличению внимания со стороны налоговых органов и других государственных органов контроля. Режим проверок может быть усилен, что может негативно отразиться на бизнесе ИП.

Имиджевые проблемы:

Информация о неплатежах налогов ИП может стать публичной и негативно повлиять на репутацию предпринимателя и его бизнеса. Это может привести к снижению доверия со стороны клиентов, партнеров и инвесторов, а также негативно отразиться на взаимоотношениях с государственными органами.

В целом, неплата налогов ИП является серьезным правонарушением и может привести к множеству негативных последствий. Поэтому для предпринимателя очень важно регулярно и своевременно уплачивать все налоги, связанные с его бизнесом.

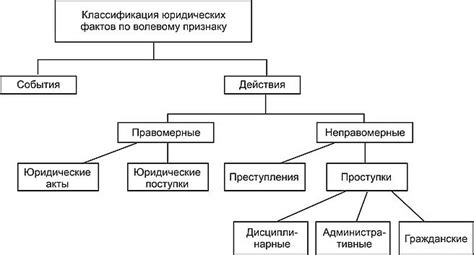

Юридические последствия неплатежа налогов

Неплатеж налогов ИП может привести к серьезным юридическим последствиям. Когда ИП не выполняет своих налоговых обязательств, могут возникнуть следующие проблемы:

1. Пени и штрафы.

В случае неуплаты налогов, налоговый орган имеет право начислить налоговые пени и штрафы. Размер пеней может составлять определенный процент от суммы неуплаченных налогов и начисляется за каждый день просрочки. Кроме того, предусмотрены административные штрафы, которые могут быть назначены при особо крупных нарушениях.

2. Обращение в суд.

Налоговая служба имеет право обратиться в суд с иском о взыскании неуплаченных налогов и пеней. Если ИП не исполняет решение суда, могут быть предусмотрены дополнительные санкции, включая принудительное исполнение и конфискацию имущества.

3. Ликвидация ИП.

Неплатеж налогов может стать основанием для ликвидации ИП. Налоговый орган имеет право обратиться в суд с иском о признании ИП банкротом и его ликвидации. В этом случае, имущество ИП будет использовано для удовлетворения требований кредиторов, включая налоговую службу.

4. Уголовная ответственность.

В случаях особо крупных нарушений налогового законодательства, ИП может быть привлечено к уголовной ответственности. Если сумма уклоненных налогов составляет существенную сумму, налоговая служба может передать материалы дела в правоохранительные органы, которые начнут уголовное преследование. В результате ИП может быть наказано штрафом, лишением свободы или назначением общественных работ.

Итак, неплатеж налогов ИП может привести не только к финансовым потерям, но и к серьезным юридическим проблемам. Поэтому важно регулярно выполнять налоговые обязательства и своевременно платить налоги.

Финансовые последствия неплатежа налогов

Неплатеж налогов ИП может иметь серьезные финансовые последствия. Здесь некоторые из них:

- Начисление пени и штрафов. Если ИП не оплачивает налоги в срок, на него могут быть наложены пени и штрафы за каждый день просрочки платежа. Размер пеней и штрафов может быть значительным и возрастать с течением времени.

- Ограничения на банковские операции. В случае неплатежа налогов ИП может столкнуться с ограничениями на банковские операции, включая блокировку счетов и запрет на получение кредитов. Это может серьезно затруднить финансовую деятельность ИП и оказать влияние на его бизнес.

- Арест имущества. В случае неплатежа налогов, государство может принять меры по аресту имущества ИП для удовлетворения налоговых задолженностей. Арест имущества может включать замораживание банковских счетов, конфискацию недвижимости или другого имущества ИП.

- Судебное преследование. В случае длительного неплатежа налогов, государство может обратиться в суд для взыскания налоговых задолженностей. Судебное разбирательство по налоговым делам может быть очень дорогостоящим процессом и может привести к дополнительным финансовым потерям.

Учтите, что это лишь некоторые из потенциальных финансовых последствий неплатежа налогов. Каждая ситуация может быть уникальной, и реакция государства может изменяться в зависимости от обстоятельств и размера налоговой задолженности ИП.

Репутационные последствия неплатежа налогов

Неправильное отношение к налогам со стороны индивидуальных предпринимателей может повлечь серьезные репутационные последствия. Нарушение налогового законодательства может негативно отразиться на деловой репутации ИП и привести к потере доверия со стороны партнеров, клиентов и конкурентов.

Одним из основных аспектов, влияющих на репутацию предпринимателя, является его ответственность и добросовестность в отношении налоговых обязательств. Если ИП не оплачивает налоги своевременно и полностью, это может вызвать недоверие и сомнения в его финансовой устойчивости и надежности.

Более того, неплатежи налогов могут привести к возникновению проблем с государственными органами и контролирующими органами, такими как налоговая инспекция. В результате могут быть применены административные или даже уголовные меры в отношении нарушителя. Такие санкции также вызывают негативное впечатление о предпринимателе и могут нанести ущерб его репутации.

Недобросовестное отношение к налоговым обязательствам также может влиять на конкурентоспособность ИП. Бизнес-партнеры и потенциальные клиенты могут отказаться от сотрудничества с ИП, которое имеет негативную репутацию в сфере налоговых платежей. Кроме того, неплатежи налогов могут повлечь запрет на участие ИП в государственных закупках и конкурсах.

В итоге, неплатежи налогов могут иметь серьезные репутационные последствия для индивидуального предпринимателя. Чтобы избежать негативных последствий, необходимо следовать законодательству и своевременно исполнять налоговые обязательства.