Эмиссионная ценная бумага и неэмиссионная ценная бумага играют важную роль в сложной мире инвестиций и финансов. Однако, между ними имеются существенные различия, которые влияют как на их юридическое определение, так и на их функционал.

Эмиссионная ценная бумага является финансовым инструментом, который создается и выпускается эмитентом на рынке ценных бумаг. Она представляет собой документ, который удостоверяет права его владельца и может быть как физическим, так и юридическим лицом. Основное назначение эмиссионной ценной бумаги - привлечение капитала для эмитента путем его продажи или обращения на сторонних рынках.

В отличие от этого неэмиссионная ценная бумага не создается и не выпускается в результате эмиссии эмитентом. Она является инструментом, который уже существует на рынке и может быть продана или приобретена участниками этого рынка. Таким образом, неэмиссионная ценная бумага не напрямую связана с привлечением капитала и выпуском новых ценных бумаг.

Определение и функции эмиссионной и неэмиссионной ценной бумаги

Неэмиссионная ценная бумага, в отличие от эмиссионной, не является выпускаемой институцией, а представляет собой права существующих акций или облигаций, которые могут быть куплены или проданы на рынке.

У эмиссионной ценной бумаги есть несколько основных функций:

- Финансовая функция: с помощью эмиссионных ценных бумаг эмитенты привлекают дополнительные средства для финансирования своей деятельности.

- Инвестиционная функция: обладатели эмиссионных ценных бумаг могут инвестировать свои средства и получать доход в виде процентов или дивидендов.

- Обеспечительная функция: эмиссионные ценные бумаги могут быть использованы как залог при получении кредита или другого финансового инструмента.

Неэмиссионная ценная бумага также выполняет несколько функций:

- Торговая функция: неэмиссионные ценные бумаги могут быть куплены или проданы на рынке ценных бумаг.

- Накопительная функция: обладатели неэмиссионных ценных бумаг могут получать доход в виде процентов или дивидендов.

- Правоустанавливающая функция: неэмиссионные ценные бумаги предоставляют своим обладателям определенные права на участие в управлении эмитентом и получении информации о его деятельности.

Различия в правовом статусе эмиссионной и неэмиссионной ценной бумаги

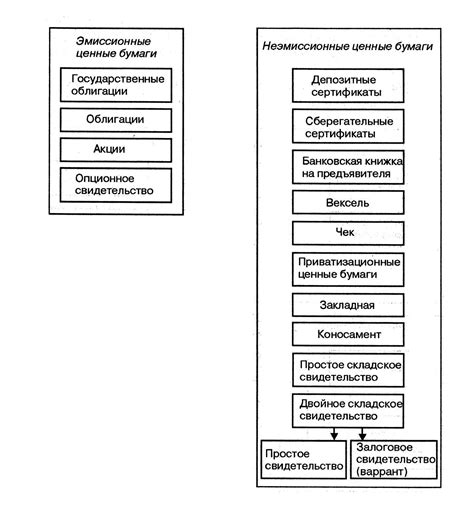

Эмиссионная ценная бумага - это та, которая выпускается юридическими или физическими лицами на основании установленного порядка и в соответствии с действующим законодательством. Эмиссионные ценные бумаги подразделяются на акции, облигации, депозитарные расписки и другие виды ценных бумаг.

Правовой статус эмиссионной ценной бумаги обусловлен особыми организационными и правовыми требованиями, которые регулируют ее выпуск и обращение. Порядок выпуска эмиссионных ценных бумаг, правила их учета и обращения определены законодательством и другими нормативно-правовыми актами.

Неэмиссионная ценная бумага, в отличие от эмиссионной, не является предметом выпуска и обращения. Она может быть создана на основании уже выпущенной и обращающейся эмиссионной ценной бумаги, например, путем накопления дивидендов или купонных доходов.

Правовой статус неэмиссионной ценной бумаги определяется правилами, предусмотренными эмиссионными ценными бумагами, на основании которых она была создана. Обладатели неэмиссионной ценной бумаги имеют определенные права и обязанности, но они ограничены и зависят от условий, предусмотренных документов об их выпуске.

Таким образом, различия в правовом статусе эмиссионной и неэмиссионной ценной бумаги заключаются в том, что эмиссионная ценная бумага является предметом выпуска и обращения, в то время как неэмиссионная ценная бумага является результатом дополнительных операций с уже выпущенными эмиссионными ценными бумагами.

Особенности эмиссии и обращения эмиссионных и неэмиссионных ценных бумаг

Эмиссионная ценная бумага отличается от неэмиссионной своими особенностями эмиссии и обращения. Рассмотрим основные различия между этими видами ценных бумаг.

- Эмиссия: Эмиссионные ценные бумаги выпускаются на специальных эмиссионных рынках, где есть установленные правила и передовые механизмы. Неэмиссионные ценные бумаги могут создаваться и переходить в собственность без ограничений и особых правил.

- Регулирование: Эмиссионные ценные бумаги подлежат строгому регулированию и контролю со стороны государственных органов и регулирующих организаций. Неэмиссионные ценные бумаги не подвергаются такому регулированию и могут иметь более свободные правила обращения.

- Объем: Эмиссионные ценные бумаги обычно выпускаются в большом объеме и могут быть доступны для широкого круга инвесторов. Неэмиссионные ценные бумаги могут быть выпущены в любом объеме и могут быть предметом приватного размещения или сделок.

- Ценность: Эмиссионные ценные бумаги связаны с определенной стоимостью или ценностью, которая определяется рыночными условиями и спросом. Неэмиссионные ценные бумаги могут иметь определенную стоимость, но не обязательно представляют собой актив, к которому прилагается определенная ценность.

В целом, эмиссионные ценные бумаги имеют более строгие правила эмиссии и обращения, подлежат государственному контролю и могут быть доступны для широкого круга инвесторов, в то время как неэмиссионные ценные бумаги могут создаваться без ограничений, не подвергаться регулированию и иметь более свободные правила обращения. Безусловно, оба вида ценных бумаг имеют свои особенности и подходят для разных финансовых стратегий и целей.

Отличия эмиссионной и неэмиссионной ценной бумаги по стоимости и доходности

Эмиссионная ценная бумага представляет собой инструмент финансирования для эмитента, который размещает эту бумагу на рынке. Изначально эмитент определяет цену эмиссионной ценной бумаги, которая может зависеть от множества факторов, таких как долгосрочные финансовые показатели эмитента, кредитный рейтинг и прогнозируемая доходность. Цена эмиссионной ценной бумаги часто является номинальной стоимостью, и в дальнейшем может изменяться в зависимости от активности на рынке.

Неэмиссионная ценная бумага, в свою очередь, не предполагает размещение на финансовых рынках. Чаще всего это существующая ценная бумага, которая уже находится в обращении и переходит от одного владельца к другому. Такие бумаги имеют фиксированную стоимость, которая может быть определена ранее, например, в результате сделки между покупателем и продавцом.

Отличие в стоимости эмиссионной и неэмиссионной ценных бумаг также связано с разными финансовыми целями эмитента. В случае эмиссионной ценной бумаги основной целью эмитента является привлечение дополнительных финансовых ресурсов для реализации своих проектов или развития бизнеса. Поэтому цена эмиссионной ценной бумаги может быть выше, чтобы привлечь инвесторов и обеспечить необходимый объем финансирования.

В то же время, неэмиссионная ценная бумага имеет фиксированную стоимость, которая не зависит от финансовых потребностей эмитента. Такие бумаги могут иметь несколько процентов прибыли, но обычно доходность несколько ниже, чем у эмиссионных бумаг. Это связано с тем, что рыночная цена эмиссионной ценной бумаги может колебаться в зависимости от факторов спроса и предложения, что предоставляет инвесторам дополнительные возможности для заработка.

| Эмиссионная ценная бумага | Неэмиссионная ценная бумага |

|---|---|

| Определенная эмитентом цена | Фиксированная стоимость |

| Может изменяться в зависимости от рыночных условий | Рыночная цена обычно не изменяется |

| Может иметь более высокую доходность | Доходность обычно ниже |

| Используется для привлечения дополнительных финансовых ресурсов | Переходит от одного владельца к другому |

Риск инвестирования в эмиссионные и неэмиссионные ценные бумаги

Инвестирование в ценные бумаги сопряжено с определенным уровнем риска, который может различаться в зависимости от типа бумаги. Так, инвесторы должны быть особенно внимательны при выборе между эмиссионными и неэмиссионными ценными бумагами.

Риск инвестирования в эмиссионные ценные бумаги заключается в возможности потери средств в случае неплатежеспособности эмитента. Если эмитент не в состоянии выплатить проценты по облигации или вернуть ее номинальную стоимость в срок, инвестор может потерять свои инвестиции. Это может произойти по разным причинам: финансовым проблемам компании, неправильной управляющей политике или негативным воздействием на отрасль, в которой работает эмитент.

С другой стороны, неэмиссионные ценные бумаги имеют свои риски. Одним из рисков является потеря стоимости бумаги из-за изменения рыночных условий. Например, если акции компании начинают снижаться в цене из-за негативного отчета или неудовлетворительной финансовой отчетности, то инвестор может потерять свои деньги при продаже этих акций.

Также существует риск ликвидности. Неэмиссионные ценные бумаги могут быть менее ликвидными, то есть их труднее продавать на рынке. Это может быть связано с низким спросом на эти бумаги или с отсутствием покупателей за определенную цену.

При инвестировании как в эмиссионные, так и в неэмиссионные ценные бумаги, инвесторам следует учитывать свои личные финансовые возможности и рискотерпимость. Также важно проводить детальное исследование и анализ эмитента и рыночной ситуации, чтобы принять обоснованное решение об инвестировании.

Различия между эмиссионной и неэмиссионной ценными бумагами позволяют инвесторам принимать осознанные решения в выборе инструментов для инвестирования.

Если вам необходима стабильность и гарантированная доходность, то неэмиссионные ценные бумаги будут предпочтительным выбором. Такие бумаги выпускаются государственными и муниципальными органами, а также крупными корпорациями. Их характеристики обычно заранее оговорены и не подвержены изменениям, поэтому риск убытков минимален.

Однако, если вы готовы пойти на более высокий риск в надежде на более высокую прибыль, то эмиссионные ценные бумаги могут быть интересны для вас. Такие бумаги выпускаются компаниями для привлечения дополнительного капитала. Они могут предложить более высокую доходность, но при этом они также имеют свои риски. Например, компания может столкнуться с финансовыми проблемами и не выплатить доход инвесторам.

Прежде чем принять решение, стоит оценить свои инвестиционные цели, рискотерпимость и обратиться к профессиональным консультантам, чтобы получить детальную информацию о каждом конкретном выпуске ценных бумаг. Заключение сделки с ценными бумагами всегда требует тщательного анализа и рассмотрения всех возможных рисков и возможностей.

| Эмиссионные ценные бумаги | Неэмиссионные ценные бумаги |

|---|---|

| Высокая потенциальная доходность | Стабильность и гарантированная доходность |

| Высокий риск | Низкий риск |

| Может быть выпущено компанией для привлечения дополнительного капитала | Выпускаются государственными и муниципальными органами, а также крупными корпорациями |

| Подвержены изменениям и рискам компании | Характеристики заранее оговорены и минимальны риск |