2 НДФЛ (Налог на доходы физических лиц) - это вид налога, который обязаны платить граждане России с доходов, полученных за предыдущий год. Получение и уплата этого налога являются обязательствами каждого гражданина по закону.

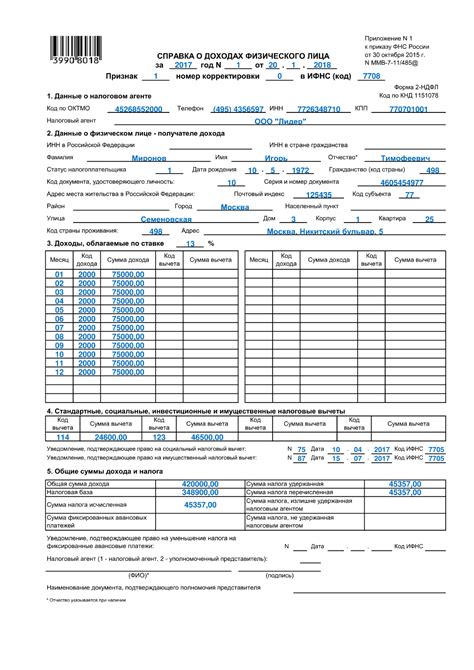

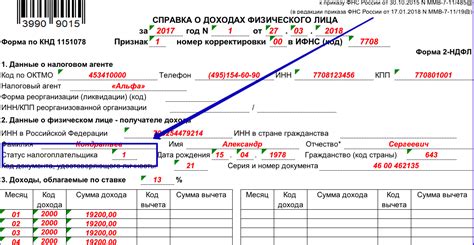

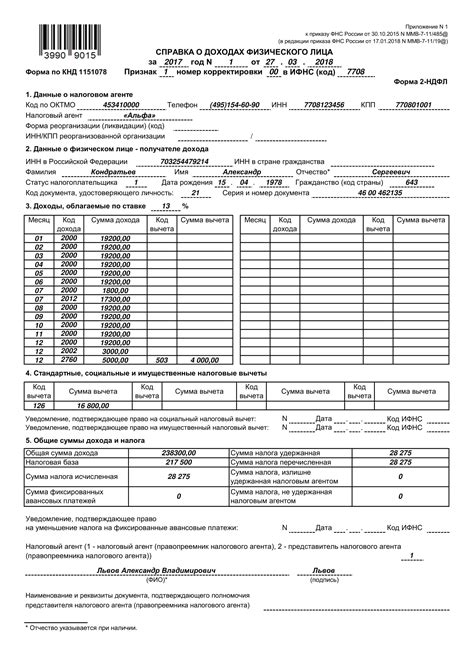

Для получения 2 НДФЛ необходимо соблюдать ряд процедур. В первую очередь, необходимо собрать и представить все необходимые документы. К ним относятся различные справки о доходах, подтверждающие документы и другая информация, связанная с полученными доходами.

Одной из основных обязанностей налогоплательщика является своевременная подача декларации о доходах. Декларация должна быть подана в налоговую инспекцию не позднее установленного срока. В случае просрочки подачи декларации могут быть наложены штрафные санкции.

Процедура получения 2 НДФЛ

Получение 2 НДФЛ осуществляется в соответствии с установленным порядком и требует от налогоплательщика выполнения определенных обязательств и прохождения определенных этапов.

Первым шагом налогоплательщик должен заполнить декларацию по форме 3-НДФЛ, в которой указываются сведения о доходах и удержанном налоге за отчетный период.

Затем заполненная декларация должна быть направлена в налоговый орган по месту регистрации налогоплательщика либо в место нахождения налогового агента, если доход получен от нескольких работодателей.

При подаче декларации налогоплательщик также должен предоставить документы, подтверждающие полученный доход и удержанный налог. К таким документам относятся справки о доходах, выданные работодателем, договоры о предоставлении услуг или выполнении работ, копии банковских выписок и прочие.

В налоговом органе проводится проверка предоставленной информации и документов. По результатам проверки налоговый орган осуществляет исчисление и перевод налога на доходы физических лиц в государственный бюджет.

Получение 2 НДФЛ завершается выплатой возмещения налога на счет налогоплательщика или перечислением налогового возмещения на его банковскую карту.

В случае несоблюдения установленных сроков и требований, налогоплательщик может быть привлечен к ответственности и взыскано штрафное санкция на сумму налогового возмещения.

Обязательства налогоплательщика в отношении 2 НДФЛ

Основными обязательствами налогоплательщика по 2 НДФЛ являются:

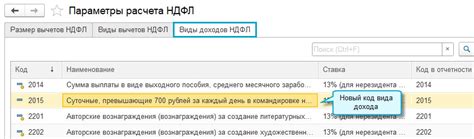

1. Самостоятельное определение базы облагаемого налогом дохода. Налогоплательщик самостоятельно определяет сумму доходов, которые подлежат обложению налогом. Для этого необходимо учесть все полученные доходы и удержанные по ним налоги. При этом следует учесть все дополнительные налоговые льготы и скидки, которые могут быть предоставлены в соответствии с законодательством.

2. Подача налоговой декларации. Налогоплательщик обязан ежегодно подать налоговую декларацию в налоговый орган по месту жительства. В декларации следует указать все доходы и удержанные налоги за отчетный период. Налоговая декларация должна быть подписана налогоплательщиком и предоставлена в установленные сроки. В случае несвоевременной подачи декларации или предоставления неполных и неправильных данных налогоплательщик может быть привлечен к административной или уголовной ответственности.

3. Уплата налога. Налогоплательщик должен своевременно уплачивать НДФЛ в установленные сроки и порядке. Размер налога определяется исходя из базы облагаемого налогом дохода и применяемой ставки налога. Уплата налога может осуществляться как налогоплательщиком самостоятельно, так и посредством удержания налога из доходов налоговыми агентами (нанимателями).

Соблюдение указанных обязательств налогоплательщиком по 2 НДФЛ является важным условием для поддержания законности и правопорядка в налоговой сфере. Невыполнение или ненадлежащее выполнение этих обязательств может повлечь за собой негативные последствия и привести к применению мер ответственности со стороны налоговой службы. Поэтому налогоплательщикам следует внимательно ознакомиться с требованиями и правилами, установленными в отношении 2 НДФЛ, и строго следовать им.

Форматы представления 2 НДФЛ

При представлении 2 НДФЛ (налог на доходы физических лиц) в налоговые органы существуют несколько форматов, которые предусмотрены законодательством Российской Федерации.

Основным форматом для представления сведений о доходах и налоге, удержанном из доходов физических лиц, является электронная форма. Представление сведений в электронной форме возможно как с использованием электронной подписи, так и без нее.

Для представления 2 НДФЛ в электронном виде необходимо использовать формат XML (eXtensible Markup Language). XML-файл представляет собой текстовый файл, состоящий из открывающих и закрывающих тегов, и содержит информацию о доходах, налоговых вычетах, а также других сведениях, необходимых для расчета и уплаты 2 НДФЛ.

Важно отметить, что при представлении 2 НДФЛ в электронной форме необходимо соблюдать определенные требования к структуре и содержанию XML-файла. Нарушение этих требований может привести к отказу в принятии декларации налоговым органом.

Кроме того, предусмотрены и другие форматы для представления 2 НДФЛ, такие как бумажная форма и форма на электронном носителе. Однако использование этих форматов ограничено и требует согласования с налоговым органом.

Особенности учета 2 НДФЛ в бухгалтерии

Одной из особенностей учета 2 НДФЛ является его ежемесячный характер. Каждый месяц работодатель обязан удерживать и перечислять налоги в бюджет. Для этого необходимо установить точную ставку налога в соответствии с действующим законодательством и правильно рассчитать сумму налоговых удержаний для каждого сотрудника.

При учете 2 НДФЛ необходимо отдельно выделять доходы, подлежащие налогообложению, и удержанные налоговые суммы. При этом необходимо заполнять соответствующие документы и бухгалтерский учет таким образом, чтобы он соответствовал требованиям налогового законодательства.

Также следует отметить, что при учете 2 НДФЛ необходимо учитывать налоговые вычеты, которые могут применяться работниками. Это могут быть вычеты на детей, обучение, лечение или иные расходы. Для этого работник должен подать соответствующий документ и его необходимо учесть при расчете налоговых удержаний.

Еще одной важной особенностью учета 2 НДФЛ является своевременное представление отчетности. Бухгалтеры должны своевременно подготавливать и представлять налоговую декларацию по налогу на доходы физических лиц, а также сдачу соответствующих документов в налоговые органы.

Следует помнить, что неправильный учет 2 НДФЛ может привести к штрафным санкциям со стороны налогового органа. Поэтому важно придерживаться всех требований налогового законодательства и правильно организовать учет данного налога.

В целом, учет 2 НДФЛ является сложным, но необходимым процессом для бухгалтеров. Соблюдение всех требований налогового законодательства и правильное заполнение документов позволит избежать проблем с налоговыми органами и обеспечить правильный учет данного налога в бухгалтерии.