Налоговые выплаты - постоянное явление в жизни каждого гражданина. Важно знать, какие налоги нужно платить, как их правильно заполнять и какие формы отчетности подавать. Одним из основных налогов для физических лиц в России являются два вида НДФЛ - 2 и 3. Несмотря на то, что они имеют много общего, имеются и серьезные различия и особенности, которые важно учитывать при заполнении декларации и уплате налогов. В данной статье мы разберем, что представляют из себя эти два вида НДФЛ и какие основные отличия между ними.

НДФЛ 2 – это налог на доходы физических лиц, который удерживается из зарплаты работников организации. В настоящее время ставка данного налога составляет обычно 13%, но есть и исключения в виде более низких ставок для отдельных категорий налогоплательщиков. Данный налог исчисляется и удерживается работодателем при начислении заработной платы, а затем перечисляется в бюджет. Таким образом, работник получает уже чистую зарплату, без учета НДФЛ 2. Отчетность по данному налогу предоставляется ежеквартально.

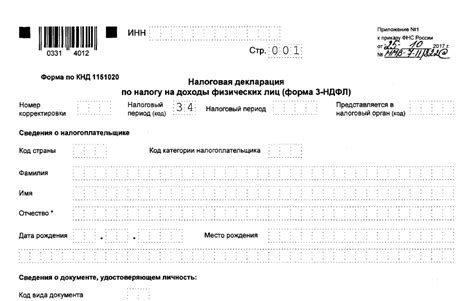

НДФЛ 3 – это налог на доходы физических лиц, который уплачивается гражданами самостоятельно при подаче декларации в налоговую инспекцию. Его уплата производится несколько раз в год, в зависимости от выбранного гражданином режима налогообложения. Особенностью НДФЛ 3 является то, что он взимается не только с дохода от трудовой деятельности, но и от других видов доходов, таких как сдача недвижимости в аренду или получение дивидендов. Кроме того, гражданин самостоятельно заполняет декларацию о доходах и самостоятельно определяет сумму налога, который ему нужно уплатить. Необходимо отметить, что НДФЛ 3 взимается по прогрессивной шкале, что означает, что чем больше доходы гражданина, тем выше ставка налога.

Отличия между 2 и 3 НДФЛ

Основными отличиями между 2 НДФЛ и 3 НДФЛ являются следующие:

- Система удержания налога. В случае 2 НДФЛ налог удерживается работодателем и перечисляется в бюджет государства. А в случае 3 НДФЛ само налогообложение осуществляется физическим лицом при подаче налоговой декларации.

- Сроки уплаты налога. В случае 2 НДФЛ налог удерживается из заработной платы работника и платится непосредственно работодателем до 15 числа месяца, следующего за отчетным. А в случае 3 НДФЛ налог платится гражданином самостоятельно в течение установленного срока после подачи налоговой декларации.

- Категории доходов. В случае 2 НДФЛ налог облагается доходы от трудовой деятельности и подлежит уплате со всех видов доходов, включая премии, авторские вознаграждения и т.д. А в случае 3 НДФЛ налогообложению подлежат только доходы, полученные от источников, не связанных с трудовой деятельностью, например, сдача в аренду недвижимости, продажа имущества и т.д.

- Ставки налога. В случае 2 НДФЛ налоговая ставка зависит от величины дохода и может изменяться в зависимости от суммы заработной платы и других доходов физического лица. А в случае 3 НДФЛ налоговая ставка фиксирована и составляет 13%.

Таким образом, 2 НДФЛ и 3 НДФЛ являются различными системами налогообложения доходов физических лиц в России. Каждая из них имеет свои особенности, связанные с системой удержания налога, сроками уплаты, категориями доходов и ставками налога. При выборе гражданами соответствующей системы важно учитывать свои индивидуальные условия и потребности.

Обязательности и сфера применения

2 НДФЛ представляет собой налог на доходы физических лиц, который обязаны уплачивать все резиденты Российской Федерации. Данная форма налогообложения применяется к различным видам доходов, включая зарплату, проценты по вкладам, арендную плату, продажу недвижимости и другие операции.

3 НДФЛ, в свою очередь, взимается с доходов физических лиц, полученных от источников, находящихся за пределами России. Такой налог обязаны платить как резиденты, так и нерезиденты России, если они получают доходы от иностранных организаций или конкретных видов деятельности на территории других стран.

Оба вида налогов предъявляют различные требования к предоставлению отчетности и документов, а также предусматривают штрафы за несоблюдение правил учета и уплаты налога. Все лица, уплачивающие доходы физических лиц, обязаны вести учет и подавать декларации в порядке и сроки, установленные налоговым законодательством России.

Ставки и расчеты НДФЛ

Ставки НДФЛ устанавливаются государством и могут изменяться в зависимости от уровня дохода. В настоящее время существуют следующие ставки НДФЛ:

| Ставка | Доходы |

|---|---|

| 13% | до 5 млн. рублей |

| 15% | свыше 5 млн. рублей |

Расчет налога производится исходя из общей суммы дохода, уменьшенной на размеры социальных налогов и стандартные вычеты, предусмотренные законодательством. Для получения налоговой базы необходимо вычесть из дохода все установленные налоговым законодательством расходы и вычеты. После этого полученная сумма умножается на соответствующую ставку НДФЛ.

Уплата налога осуществляется гражданами Российской Федерации путем перечисления налоговых платежей в бюджетную систему. Отсутствие или неправильный расчет налога может повлечь за собой возникновение налоговых обязательств или административных штрафов.

Электронная отчетность и поправки в законодательство

С введением электронной отчетности значительно изменились процессы связанные с подачей деклараций по налогу на доходы физических лиц (НДФЛ). Электронное подтверждение доходов и расходов стало обязательным для всех налогоплательщиков, предоставляющих сведения о своих доходах и расходах.

С целью более эффективного регулирования и учета доходов граждан, в законодательство были внесены поправки. Ключевые изменения связаны с переходом на электронный формат подачи декларации. Теперь налогоплательщики обязаны использовать электронную подачу декларации и предоставлять сопроводительные документы в электронном виде, избегая бумажной формы, что значительно упрощает и ускоряет процесс.

Также была введена обязательность подтверждения доходов и расходов не только на основании бухгалтерской и налоговой отчетности, но и на основании сведений, хранящихся в Едином государственном реестре доходов (ЕГРД). Это позволяет проверять информацию налогоплательщиков и сверять ее с другими базами данных для исключения возможных нарушений и злоупотреблений.

Важно отметить, что сейчас для проведения налоговых проверок уже не требуется печать на документах, электронная подпись является надежным способом подтверждения подлинности электронной отчетности. Это в значительной степени упрощает процесс проверки декларации налогоплательщика со стороны контролирующих органов.

Таким образом, электронная отчетность существенно упрощает и ускоряет процесс подачи декларации по НДФЛ. Соблюдение электронного формата и предоставление достоверной информации помогают избежать налоговых ошибок и взаимодействовать с контролирующими органами без проблем.